Utkast till vägledning inom allmän riskbedömning framtagen

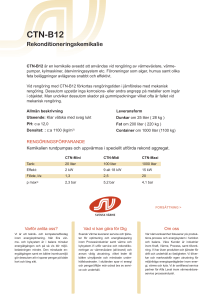

advertisement

2017-06-07 Utkast till vägledning inom allmän riskbedömning framtagen av finansbolagens expertgrupp Exempel på hot och sårbarheter relaterade till finansbolagens produkter och tjänster Innehållsförteckning 1. Inledning .............................................................................................................................................. 3 2. Distributionskanaler ............................................................................................................................ 6 2.1 Allmän beskrivning av distributionskanaler .................................................................................. 6 2.2 Direktkontakt med kunden ........................................................................................................... 6 2.2.1 Allmän beskrivning av direktkontakt med kunden................................................................. 6 2.2.2 Särskilt relevanta sårbarheter ................................................................................................ 6 2.2.3 Särskilt om sale and leaseback ............................................................................................... 6 2.3 Affär via ombud ............................................................................................................................. 7 2.3.1 Allmän beskrivning av affär via ombud .................................................................................. 7 2.3.2 Särskilt relevanta sårbarheter ................................................................................................ 7 3. Nyttjanderätter.................................................................................................................................... 7 3.1 Allmän beskrivning av nyttjanderätter (hyra och leasing) ............................................................ 7 3.2 Särskilt relevanta hotaktiviteter och sårbarheter ......................................................................... 8 4. Avbetalningsköp .................................................................................................................................. 8 4.1 Allmän beskrivning av avbetalningsköp ........................................................................................ 8 4.2 Särskilt relevanta hotaktiviteter och sårbarheter ......................................................................... 9 4.3 Särskilt relevanta avvikande kundbeteenden ............................................................................... 9 5. Factoring (fakturaköp och fakturabelåning)........................................................................................ 9 5.1 Allmän beskrivning av factoring .................................................................................................... 9 5.2 Särskilt relevanta hotaktiviteter och sårbarheter ....................................................................... 10 5.3 Särskilt relevanta avvikande kundbeteenden ............................................................................. 10 6. Lån utan säkerhet .............................................................................................................................. 10 6.1 Allmän beskrivning av lån utan säkerhet .................................................................................... 10 6.2 Särskilt relevanta hotaktiviteter och sårbarheter ....................................................................... 11 7. Försäljning av finansierade objekt..................................................................................................... 11 7.1 Allmän beskrivning av försäljning av finansierade objekt ........................................................... 11 7.2 Finansbolaget säljer objektet ...................................................................................................... 12 7.2.1 Allmänt ................................................................................................................................. 12 7.2.2 Särskilt relevanta sårbarheter .............................................................................................. 12 7.3 Finansbolaget säljer objektet via ombud .................................................................................... 12 7.3.1 Allmänt ................................................................................................................................. 12 7.3.2 Särskilt relevanta sårbarheter .............................................................................................. 12 2 1. Inledning Denna vägledning ska läsas tillsammans med den grundläggande vägledningen inom allmän riskbedömning. Allt som anges i den grundläggande vägledningen gäller för finansbolagen. Finansbolagsprodukter som tillhandahålls av finansbolag, kreditmarknadsföretag, banker och andra liknande institut (fortsättningsvis finansbolag) ska riskbedömas. Formerna för riskbedömningen kan variera beroende på omfattningen av och strukturen på finansbolagets verksamhet. Som utgångspunkt bör finansbolaget genomföra riskbedömningen med aktivt deltagande av personal från berörda affärsområden och övriga avdelningar. Finansbolagets ledning bör vara representerad. De närmare formerna för riskbedömning bör beslutas av finansbolagets ledning. Beskrivningen i vägledningen av finansbolagens produkter är generell. Det kan finnas många olika varianter av produkterna, vilket måste beaktas vid finansbolagets riskbedömning. Produkterna leasing, hyra och avbetalningsköp är olika former av objektsfinansiering som tillhandahålls av finansbolag. Kunden kan vara ett företag eller en konsument. Dessa produkter tillåter kunden att nyttja ett objekt under en viss tid mot löpande betalning alternativt att förvärva objektet och dela upp betalningen av köpeskillingen under en viss period. Kunden väljer objekt och finansbolaget förvärvar detta i syfte att tillhandahålla det till kunden som en överenskommen produkt. Affären kan antingen komma in till finansbolaget direkt från kunden eller genom att finansbolaget har ett samarbete med det företag som säljer objektet. Ett sådant samarbetsföretag benämns inom branschen ofta som leverantör. Leasing, lån och amortering har i en rapport från BRÅ (Rapport 2015:22, Penningtvätt och annan penninghantering) bedömts ha en – inom den finansiella sektorn – relativt liten betydelse för kriminellas behov av att tvätta pengar. I rapporten beskrivs att de illegala pengarna i flera fall används för att göra avbetalningar på leasing, lån och amorteringar. Som hot eller behov framhålls att produkterna används för att legitimera penninginnehav och som funktionsspecifika sårbarheter framhålls att avbetalningar sker med illegala pengar. Myndighetsföreträdare har bedömt risken för att produkterna leasing, lån och amortering utnyttjas för brottsrelaterad penninghantering som medel eller hög, medan branschföreträdare har bedömt motsvarande risk som låg eller medel. I rapporten görs inte skillnad mellan företags- och konsumentprodukter. De produkter som finansbolaget erbjuder har i regel lång avtalstid med små periodiska betalningar, vilket torde medföra att produkterna typiskt sett inte är särskilt attraktiva för att snabbt tvätta pengar eller omsätta större belopp. Betalning till finansbolaget erläggas med medel som direkt eller indirekt härrör från brottslig verksamhet. Detta kan dock inte göras i det s.k. första ledet, eftersom finansbolag inte tar emot kontantbetalningar, utan endast med medel som redan finns i det finansiella systemet. Dessutom innebär återbetalningstiden för krediten att detta är ett tidskrävande – och därför rimligen – oattraktivt sätt att tvätta pengar i större skala. Vissa typer av produkter innebär att avtalet kan förtidslösas och kunden erhåller på så vis omgående äganderätten till objektet, som sedan kan fortsätta nyttjas eller säljas vidare. Sådan förtidslösen av stora krediter kan vara en indikator på misstänkt penningtvätt. Det kan dock inte anses vara lättare 3 eller mer fördelaktigt att utnyttja ett finansbolags produkter för att omgående förvärva kapitalvaror med användande av svarta pengar än vad det är att förvärva kapitalvaror genom sedvanligt kontantköp. Tvärtom torde det vara svårare, eftersom en kredit (till skillnad från ett kontantköp) alltid föregås av en kreditprövning, vilket medför att kunden måste kunna uppvisa rimlig betalningsförmåga. Vidare måste förtidslösen av en kredit ske med medel som redan finns i det finansiella systemet och slutligen görs betalningen till aktörer som verkar i en strikt reglerad bransch och har rapporteringsskyldighet till myndigheter. Exempel på omständigheter som kan tyda på penningtvätt och möjliga tillvägagångssätt En person förtidslöser ett avtal med betalning av ett betydande belopp samtidigt som det av tillgängliga uppgifter om personens ekonomi framstår som osannolikt att personen skulle ha ekonomisk möjlighet till sådan betalning. En person som har ett inflöde av svarta pengar vill ha en s.k. statusbil. Personen kan inte få kredit p.g.a. bristande kreditvärdighet. Personen skulle då kunna använda sig av en bulvan, en person med deklarerad inkomst, som (eventuellt mot betalning) agerar kund mot finansbolaget. Betalning sker sedan med de svarta pengarna. Leverantören och kunden är i maskopi och det finansierade objektet finns överhuvudtaget inte. Huvudbrottet är i en sådan situation bedrägeri men innefattar även delar av penningtvätt. Någon annan än kunden erlägger betalning på kundens avtal, vilket kan vara ett misstänkt beteende. Lån till konsumenter är en produkt som kan användas i syfte att skapa ett falskt underlag som förklaring till varför en viss person har ett innehav av kontanter om denne skulle behöva förklara detta, t.ex. i kontakter med polis, växlingskontor eller liknande. Finansbolagens produkter och finansiering av terrorism Finansbolaget bör fästa särskild uppmärksamhet på omvärldsbevakning för att, om möjligt, uppfatta trender inom området. Produkterna leasing, hyra och avbetalningsköp kan utnyttjas för finansiering av terrorism genom att kunden avser att nyttja det finansierade objektet för terrorism. De flesta objektstyper kan dock inte användas för detta ändamål och vad avser de objekt som i teorin kan nyttjas för detta ändamål, saknas kända exempel på att sådant har skett med objekt som tillhandahållits genom finansiering. Produkten lån kan användas för finansiering av terrorism genom att erhållet lånebelopp används i sådant syfte. Risken för att så sker i någon beaktansvärd omfattning jämfört med det stora antalet krediter som hanteras inom branschen bedöms dock som låg. Risken begränsas också av att utbetalning av lånebeloppet endast sker till nationella bankkonton samt av kundkännedomsprocessen. När kunden är konsument bedöms finansbolagens s.k. scoringmodeller (de automatiserade kontroller som görs av kreditsökande) motverka risken för att produkterna utnyttjas för finansiering av terrorism. Dessa modeller identifierar i regel många samtidiga kreditansökningar som ett hinder för att bevilja krediten. 4 Distributionskanaler Finansbolagens produkter distribueras antingen vid direktkontakt med kunden eller genom ombud, som förmedlar affären. Direktkontakt med kund kan antingen ske vid ett fysiskt möte eller på distans, även ett ombud kan träffa kunden på dessa sätt. Distributionskanaler är något som särskilt ska beaktas vid finansbolagets riskbedömning av verksamheten. Beskrivningen av distributionskanaler är gemensam för finansbolagens produkter och tillämpas när det bedöms lämpligt i den enskilda verksamheten. Geografiska riskfaktorer Geografiska riskfaktorer ska beaktas vid riskbedömningen av verksamheten. Omständigheter att beakta är bl.a. förekomsten av transaktioner eller företag i länder där det är mycket svårt eller inte möjligt att få information om kunden eller dess uppdragsgivare eller som har samband med personer eller företag i länder som är uppsatta på Fatfs lista över icke samarbetsvilliga länder eller territorier. Särskilt relevanta avvikande kundbeteenden Avvikande kundbeteenden kan vara relevanta vid enstaka transaktioner, vid inledandet av en affärsförbindelse, löpande under affärsförbindelsen eller i flera av dessa situationer. Redogörelsen och exemplen i det följande är relevanta för flera av finansbolagens produkter. I och med att en kreditprövning av köparen alltid görs när köpet finansieras av ett finansbolag, är det initiala mötet med köparen/kredittagaren det tillfälle i relationen där bedömning av ett eventuellt avvikande beteende först kan göras. Omständigheter som skulle kunna tyda på finansiering av terrorism är när kunden är aktiv på många olika sätt; tar flera lån, köper flera produkter på avbetalning eller ingår avtal om nyttjanderätt till många objekt samt skuldsätter sig överlag mer än normalt. Exempel på avvikande kundbeteenden 5 Transaktioner som är stora eller avvikande utifrån kundens normala beteende och/eller avvikande jämfört med den kategori där kunden ingår. Stort antal transaktioner under ett visst intervall som inte förefaller normala för kunden eller den kategori där kunden ingår. Transaktioner som kan antas sakna motiv eller ekonomiskt syfte. Transaktioner vars geografiska destination avviker från kundens normala transaktionsmönster. Kunden efterfrågar ovanliga tjänster eller produkter utan att tillfredsställande förklaring ges. Transaktioner till eller från företag eller personer som kan antas agera i syfte att dölja bakomliggande verkliga ägar- eller rättighetsförhållanden Kunden vill ha höga restvärden för att kunna köpa ut utrustningen kort tid efter avtalsingåendet. 2. Distributionskanaler 2.1 Allmän beskrivning av distributionskanaler Ett finansbolag ingår avtal med sina kunder antingen vid direktkontakt med kunden, vilket kan ske vid fysiska möten eller på distans, eller genom ett ombud som förmedlar affären. Finansbolagens affärsmodell är till stor del konstruerad kring samarbeten med återförsäljare (s.k. leverantörer) inom olika typer av branscher, dvs. med ombud som förmedlar affären. Syftet med sådana samarbeten är att finansbolaget ska tillhandahålla finansiering till leverantörens slutkunder (kunden). I ett sådant samarbete har leverantören den huvudsakliga kundkontakten i samband med avtalsingåendet. 2.2 Direktkontakt med kunden 2.2.1 Allmän beskrivning av direktkontakt med kunden Vid avtal som ingås vid direktkontakt med kunden sköter finansbolaget all kontakt med kunden och avtalet ingås antingen i samband med ett fysiskt möte eller på distans. För det fall det är fråga om en affär som avser objektsfinansiering förvärvar finansbolaget objektet från en leverantör enligt kundens anvisning. 2.2.2 Särskilt relevanta sårbarheter Affärer som sker i samband med ett fysiskt möte mellan finansbolaget och kunden saknar särskilda identifierade sårbarheter. Vid affärer som ingås på distans har följande sårbarheter iakttagits. • Identifiering av kunden och/eller kundens företrädare kan försvåras. • Ökad risk för bedrägerier, t.ex. det objekt som ska finansieras saknas eller kunden är en annan person än den som den utger sig för att vara. 2.2.3 Särskilt om sale and leaseback En s.k. sale and leaseback är en typ av affär som oftast görs utan inblandning av en leverantör. Det objekt som affären avser är redan i kundens besittning och finansbolaget förvärvar detta från kunden för att därefter upplåta nyttjanderätten till objektet till kunden genom ett leasingavtal. Den avgörande skillnaden mellan en vanlig affär och en sale and leaseback är att det vid en sale and leaseback inte finns någon leverantör som säljer objektet till kunden. Det innebär bl.a. att det saknas en tredje part med information om objektet, vilket exempelvis kan medföra svårigheter att göra en värdering av objektet eller att få korrekta uppgifter om objektets ursprung. 6 2.3 Affär via ombud 2.3.1 Allmän beskrivning av affär via ombud Vid affärer som sker via ombud är det leverantören som sköter den initiala kontakten med kunden och tillser att kunden undertecknar avtalet med finansbolaget. Affären kan ske antingen via ett fysiskt möte mellan leverantören och kunden eller på distans. 2.3.2 Särskilt relevanta sårbarheter Om leverantören och kunden möts fysiskt bedöms risken för bristande identifiering och bedrägeri vara något högre än för de affärer där finansbolaget och kunden träffas. Vid affärer som ingås på distans har följande sårbarheter iakttagits. • Identifiering av kunden och/eller kundens företrädare kan försvåras. • Ökad risk för bedrägerier, t.ex. det objekt som ska finansieras saknas eller kunden är en annan person än den som den utger sig för att vara. 3. Nyttjanderätter 3.1 Allmän beskrivning av nyttjanderätter (hyra och leasing) Finansbolag har olika produkter som kännetecknas av att äganderätten till ett objekt kvarstår hos finansbolaget men kunden erhåller en nyttjanderätt till detta. Produkterna kan typiskt sett delas in i hyra och finansiell respektive operationell leasing. Hyra Hyra är ett strikt avtal om nyttjanderätt. Kunden har ingen option på att förvärva objektet vid hyresperiodens slut utan i stället kan det finnas överenskommelse om att leverantören har rätt att återköpa objektet av finansbolaget. Produkten nyttjas ofta i samarbeten med leverantörer avseende objekt där kunden önskar regelbunden service av eller andra tilläggstjänster hänförliga till objektet från leverantören. Kostnaden för dessa tjänster kan i vissa fall inkluderas i hyreskostnaden. Hyresavtal används ofta för objekt som larm, kaffemaskiner och skrivare/kopiatorer. Det kan även förekomma varianter av hyra där syftet är en korttidsupplåtelse och där är objektet ofta olika typer av maskiner eller fordon. Leasing Leasing är en form av hyra. Leasing kan delas in i finansiell och operationell leasing. 7 Det som utmärker finansiell leasing är att de ekonomiska fördelar och risker som förknippas med ägande av ett objekt i allt väsentligt överförs från leasegivaren till leasetagaren. Äganderätten kan, men behöver inte, slutligen övergå till leasetagaren. Operationell leasing är leasing som inte är en finansiell. Finansiell och operationell leasing förekommer i många varianter, både vad gäller anvisningsklausuler och rätt att förtidslösa avtal. Uppdelningen har framför allt betydelse ur ett redovisningsperspektiv. Begreppen används även i marknadssammanhang med delvis sammanfallande betydelse. Avtalsrättsligt och skatterättsligt behandlas de på samma sätt. I en ny redovisningsstandard (IFRS 16), som väntas träda ikraft 2019, används endast benämningen leasing. Begreppen finansiell och operationell är därmed på väg att tas bort i vissa redovisningssammanhang. 3.2 Särskilt relevanta hotaktiviteter och sårbarheter Distribution kan ske via ombud. Distribution kan ske på distans. Särskilt om penningtvätt Större krediter återbetalas kort tid efter att krediten har lämnats och särskilt när avtal inte har träffats om detta vid kreditens lämnande, gäller t.ex. bilar av stort värde. Särskilt om finansiering av terrorism Vissa hyres- eller leasingprodukter har pekats ut som förekommande i samband med finansiering av terrorism. Det kan t.ex. vara en viss typ av fordon – pickup eller SUV – som någon hyr eller leasar och sedan använder vid terrorism, ofta efter att fordonet förts ut från landet. Kunden säljer ett objekt som denne har nyttjanderätten till och använder medlen för finansiering av terrorism. 4. Avbetalningsköp 4.1 Allmän beskrivning av avbetalningsköp Avbetalningsköp innebär en transaktion där en vara säljs med förbehåll för säljaren att återta varan om köparen inte fullföljer sin del av avtalet. Avbetalningsköp är så gott som alltid knutna till försäljning av en vara, i princip vilken som helst, allt från mudderverk till hårtorkar. Betalningen görs i flera poster av vilka minst en ska betalas efter det att varan har överlämnats från säljare till köpare. Speciella regler gäller vid avbetalningsköp när köparen är konsument. Sådana avbetalningsköp regleras i konsumentkreditlagen. I ett avbetalningsköp har köparen alltid rätt betala sin skuld till säljaren i förtid. Säljaren däremot kan enbart begära betalning i förtid under vissa i lagen angivna förhållanden. 8 4.2 Särskilt relevanta hotaktiviteter och sårbarheter Distribution kan ske via ombud. Distribution kan ske på distans. Ett avbetalningsköp kan förtidslösas. Förtidslösen kan ske med medel som direkt eller indirekt härrör från brottslig verksamhet. Avbetalning kan ske med medel som direkt eller indirekt härrör från brottslig verksamhet. Detta kan dock inte göras i det s.k. första ledet, eftersom finansbolaget inte tar emot kontantbetalningar, utan endast med medel som redan finns i det finansiella systemet. Varan kan säljas innan den är till fullo betald. Medlen skulle kunna användas för att finansiera terrorism. 4.3 Särskilt relevanta avvikande kundbeteenden Förtidslösen eller betalningar av krediten sker ovanligt kort tid efter det att krediten har beviljats. 5. Factoring (fakturaköp och fakturabelåning) 5.1 Allmän beskrivning av factoring Vid fakturabelåning lånar finansbolaget ut pengar till leverantören, som alltid är en juridisk person, mot säkerhet i leverantörens fakturafordringar. Fakturan pantsätts till finansbolaget. Ofta sägs att fakturan överlåts till finansbolaget. Köparen underrättas om överlåtelsen. Köparen betalar till finansbolaget, som avräknar inbetalt belopp mot leverantörens utestående kreditbelopp. Det normala vid fakturabelåning är att leverantören pantsätter samtliga sina fakturafordringar i sin verksamhet (som regel ett krav) för att sprida risken vad gäller fakturagäldenärerna. Fakturabelåning distribueras vid direktkontakt med kund, genom fysiskt möte. Vid fakturaköp förvärvar (köper) finansbolaget fakturafordringar från leverantören (s.k. true sale). Sådana köp är dock ofta, men inte alltid, förenade med villkor som gör att leverantören är skyldig att återköpa fakturafordran om denna bestrids (regress). Till skillnad mot pantsättning görs en kreditprövning av fakturagäldenärerna. I båda fallen är leverantören att betrakta som finansbolagets kund. Fakturaköp distribueras vanligtvis vid direktkontakt med kund, genom ett fysiskt möte, eftersom det viktigt att känna till leverantörens rörelse för att bedöma värdet på fakturorna, men det kan även förekomma på distans via bankID. 9 5.2 Särskilt relevanta hotaktiviteter och sårbarheter Användningen av factoringföretag/finansbolag i upplägg med osanna fakturor har ökat de senaste åren, enligt en rapport från Finansinspektionen och Ekobrottsmyndigheten (Penningtvätt - Upplägg med osanna fakturor, 2016). Det uppges finnas en stark koppling mellan användningen av osanna fakturor som penningtvättsmetod och organiserad ekonomisk brottslighet för att leverantören ska få tillgång till kontanter redan innan den osanna fakturan skulle ha betalats. Risken att utnyttjas i upplägg med osanna fakturor kan, om inte elimineras, avsevärt minskas genom att finansbolaget vid kreditprövningen går igenom leverantörens verksamhet, genom kravet på att samtliga fordringar uppkomna i rörelsen ska pantsättas samt att det belopp som ska utbetalas vid pantsättningen görs till leverantörens bankkonto i Sverige. 5.3 Särskilt relevanta avvikande kundbeteenden Frekvent förekommande kreditering av fakturor. Förändring i kundbeteende, såsom väsentligt ökad omsättning. Många av de fall där missbruk kan misstänkas har ofta föregåtts av en förändring i ägarstrukturen. Försämrad finansiell ställning hos kunden. 6. Lån utan säkerhet 6.1 Allmän beskrivning av lån utan säkerhet Lån innebär att finansbolaget lånar ut en summa pengar till kunden utan säkerhet i ett objekt. Lånebeloppet hos finansbolag är ofta relativt lågt och sällan över några hundratusen kronor. Finansbolaget ska som en del av sin kundkännedomsprocess inhämta kundens syfte med lånet, d.v.s. vad pengarna ska användas till. Lån utan säkerhet är en produkt som en kund antingen kan ansöka om direkt hos finansiären/finansbolaget eller kan hänvisas till via en leverantör. Lån utan säkerhet distribueras via en samarbetspartner/leverantör via dennes webbplats eller i fysisk butik eller direkt hos finansbolaget via finansbolagets webbplats. Finansbolag träffar sällan kunden direkt, utan affärsförbindelsen inleds genom fysisk närvaro hos samarbetsparten/leverantören, via samarbetspartnerns webbplats eller direkt via finansbolagets webbplats. Samarbetspartners är ofta tillståndspliktiga bolag (s.k. konsumentkreditinstitut), vilka har en skyldighet att utföra egna penningtvättskontroller. Detta torde reducera sårbarheten även om det inte medför att finansiären kan utföra en mindre omfattande kontroll i det senare ledet. 10 Avtal om lån utan säkerhet föregås av kreditbedömning, vilken kräver en granskning av kunden och kunden måste kunna uppvisa rimlig betalningsförmåga innan affärsförbindelsen inleds. Detta minskar sårbarheten i produkten. 6.2 Särskilt relevanta hotaktiviteter och sårbarheter Produkten kan distribueras på distans. Produkten kan distribueras via ombud. Särskilt om penningtvätt Avbetalning av lån till finansbolaget kan göras med pengar som direkt eller indirekt härrör från brottslig verksamhet. Detta kan dock inte göras i det s.k. första ledet, eftersom finansbolaget inte tar emot kontantbetalningar, utan endast med medel som redan finns i det finansiella systemet. Lån kan förtidslösas, vilket kan göras med pengar som direkt eller indirekt härrör från brottslig verksamhet. Särskilt om finansiering av terrorism Lån kan användas för finansiering av terrorism genom att erhållet lånebelopp används i sådant syfte. Risken begränsas av att utbetalning av lånebeloppet endast sker till nationella bankkonton samt av kundkännedomsprocessen. 7. Försäljning av finansierade objekt 7.1 Allmän beskrivning av försäljning av finansierade objekt Vid objektfinansiering förekommer det att finansbolag i förtid eller vid avtalstidens utgång kan komma att återta det finansierade objektet. I flera fall kan det finnas avtal med den initiala leverantören av det aktuella objektet om att denne vid ett eventuellt återtag ska köpa objektet, men det förekommer också att finansbolaget ombesörjer att det finansierade objektet avyttras till en tredje part (”kunden”). Under förutsättning att villkoren i 2 kap 2 § lagen (2009:62) om åtgärder mot penningtvätt och finansiering av terrorism är uppfyllda, ska åtgärder för att vidta kundkännedom vidtas även vid denna typ av affärer. 11 7.2 Finansbolaget säljer objektet 7.2.1 Allmänt När finansbolaget ombesörjer att objektet avyttras sker all kontakt med kunden och ingående av avtal antingen i samband med ett fysiskt möte eller på distans. 7.2.2 Särskilt relevanta sårbarheter Distribution kan ske på distans. 7.3 Finansbolaget säljer objektet via ombud 7.3.1 Allmänt När ett ombud säljer objektet på uppdrag av finansbolaget är det ombudet som sköter den initiala kontakten med kunden och tillser att kunden undertecknar köpeavtalet med finansbolaget. Försäljningen av objektet kan ske antingen efter ett fysiskt möte mellan ombudet och kunden eller på distans. 7.3.2 Särskilt relevanta sårbarheter Distribution kan ske på distans. 12