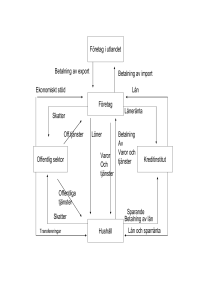

Handledning Transfereringar

advertisement