Aktuella rättsfall, förhandsbesked och

advertisement

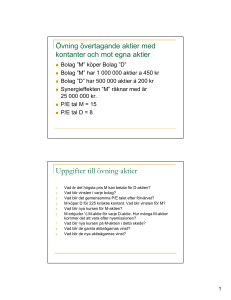

Aktuella rättsfall, förhandsbesked och ställningstagande avseende fåmansföretag Magnus Vennerström 08-563 072 18 [email protected] Beräkning av gränsbelopp och lönebaserat utrymme Krav på viss minsta ägarandel • För att få tillgodoräkna sig lönebaserat utrymme krävs att aktieägaren äger minst 4 % av kapitalet i företaget • Kravet gäller för varje enskild aktieägare (närståendes innehav beaktas inte) • Aktieägandet den sista december året innan beräkningen av gränsbeloppet styr Krav på viss minsta ägarandel (forts.) 2% 1 jan 2013 +2% 1 juli 2013 2013 4% 31 dec 2013 Beräkning av gränsbelopp 2014 Kvalificerad andel – kravet på att äga fyra procent av kapitalet i företaget (SRN 2014-06-27, dnr 5-14/D) • Y äger andelar i en utländsk motsvarighet till ett svenskt aktiebolag, X Ltd • I X Ltd fanns ursprungligen två aktieslag, A- och B-aktier, och sedan emitterades även C-aktier • Y äger mindre än 4 procent av aktiekapitalet innan emissionen av C-aktier, men mer än 4 procent av aktiekapitalet härefter • Med begreppet "kapitalet i företaget" åsyftas aktiekapitalet, något krav på utdelning uppställts inte • Ej överklagat Ändrad definition av dotterföretag för löneunderlag Tidigare regler • Aktiebolagslagens definition, bl.a.: - Innehar mer än hälften av rösterna - Har rätt att utse eller avsätta mer än hälften av ledamöterna i styrelsen Nya regler från 1 jan 2014 • Egen definition i 57 kap. 19 a § - Moderföretaget ska äga mer än 50 procent av kapitalet (endast ett moderföretag) - Handelsbolag och kommanditbolag ska vara direkt eller indirekt helägt Bakgrund till ny definition av dotterföretag Direkt 4 % i moderbolaget Indirekt ca 2 % i driftbolaget 25 delägare 25 delägare Moderbolag 1 AB Moderbolag 2 AB 51 % 49 % Drift AB Löner i dotterföretag A 80 % Drift 1 AB 100 % Holding AB 60 % Drift 2 AB 80 % Drift 1 AB 60 % Drift 2 AB Löner i handelsbolag Moderbolag AB 100 % Dotterbolag AB HB Löner Verksam i betydande omfattning Värdepappersförvaltning behöver inte medföra att aktierna blir kvalificerade • Bolaget bedriver värdepappersförvaltning genom delägaren under följande förutsättningar: – Max 10 timmar per år – Köp av noterade värdepapper, mellan cirka 300 000 kr och 1 400 000 kr per år – Försäljning av noterade värdepapper, mellan cirka 14 000 kr och 1 400 000 kr per år – Antalet transaktioner har varierat mellan 17 och 52 • Skatterättsnämnden ansåg inte att andelarna var kvalificerade (dnr 29-08/D, den 16 okt 2008), Regeringsrätten fastställde förhandsbeskedet (mål nr 7346-08, den 11 maj 2009) Ej kvalificerade andelar vid fastighetsförvaltning – RÅ 2007 ref. 15 • I det fastighetsförvaltande bolaget har aktieägaren ensam svarat för de löpande arbetsuppgifterna i form av administration och bokföring, ca 2,5 timme per år • All fastighetsskötsel och inre underhåll har bekostats av hyresgästerna • Den vinst som uppkommit vid aktieförsäljningen är till största del hänförlig till värdeutvecklingen på fastigheten • Se även avgörande från HFD den 14 mars 2013, mål nr 2613-12 och mål nr 2518-12 samt SRN den 13 juni 2013, dnr 69-12/D. Kvalificerade andelar vid fastighetsförvaltning – HFD den 14 mars 2013, mål nr 2613-12 • I det fastighetsförvaltande bolaget har de två fysiska delägarna haft det övergripande ansvaret för fastigheternas förvaltning • De har arbetat cirka 8-12 timmar per vecka vid sidan av ordinarie heltidsarbeten med bl.a. administration av hyror, kontakter med underentreprenörer för löpande underhåll och skötsel • Större renoveringar har genomförts på fastigheterna men inga ny-, till- eller ombyggnationer • Vid en samlad bedömning kommer HFD fram till att de är verksamma i betydande omfattning i bolaget Kvalificerade andelar vid fastighetsförvaltning – HFD den 14 mars 2013, mål nr 2518-12 • I det fastighetsförvaltande bolaget har den sökande endast varit styrelseledamot • Den sökandes bror har däremot via sitt eget bolag skött den löpande fastighetsförvaltning på konsultbasis (omfattning cirka 200 timmar) och samtidigt varit anställd i det fastighetsförvaltande bolaget som VD • Vid en samlad bedömning kommer HFD fram till att de brodern är verksam i betydande omfattning i bolaget och att andelarna därför är kvalificerade Kvalificerade andelar vid fastighetsförvaltning – SRN den 13 juni 2013 (dnr 69-12/D) • A ensam aktieägare i det fastighetsförvaltande X AB • Arbetsinsatserna begränsas till att medverka vid hyresgästbyten (i snitt fyra per år) vilket innefattar besiktning och visning av lägenheter samt att han har haft viss allmän tillsyn över fastigheterna • Den årliga arbetsinsatsen uppskattas till maximalt 10 timmar per år • A har haft förmån av fri bil sedan år 2011 från X AB • Ej verksam i betydande omfattning enligt Skatterättsnämnden • Ej överklagat Utomståenderegeln Utomståenderegeln – beräkning av karenstiden (HFD 2014-01-21, mål nr 6063-13) • A, B och C ägde Drift AB med 1/3 var och alla var verksamma i betydande omfattning • År 2006 genomförs en omstrukturering för att C ska upphöra som delägare - A, B och C bildar Invest AB och Fast AB Aktierna i Drift AB överläts till Fast AB som sedan sålde aktierna vidare till Invest AB Drift AB lämnar en utdelning till Invest AB A, B och X bildar Holding AB Holding AB förvärvar aktierna i Drift AB från Invest AB Utomståenderegeln – beräkning av karenstiden (HFD 2014-01-21, mål nr 6063-13) forts. • Verksamheten i Invest AB har enbart bestått av kapitalförvaltning • Efter utgången av år 2006 har C inte varit verksam i Drift AB, Invest AB eller Fast AB, dock har C bedrivit samma eller likartad verksamhet i ett eget aktiebolag under åren 2007-2008 • C:s aktier i Invest AB upphör att vara kvalificerade efter utgången av år 2013 • A:s aktier i Invest AB upphör att vara kvalificerade efter utgången av år 2018 Utomståenderegeln – beräkning av karenstiden (HFD 2014-01-21, mål nr 6063-13) B A A C B C 100 % Drift AB Steg 1 C C AB 100 % C verksam 2007-2008 Drift AB Steg 2 C upphör att verksam i betydande uppfattning i Drift AB 2007 X Holding AB Invest AB Drift AB B A A:s och B:s aktier i Invest AB upphör att omfattas av 3:12reglerna C upphör att vara verksam 2006 2008 C bedriver i C AB med Drift AB samma eller likartad verksamhet 1 2 3 4 5 1 2 3 4 5 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 C:s aktier i Invest AB upphör att omfattas av 3:12-reglerna 2019 Utomståenderegeln – beskattning av 100 IBB i tjänst (HFD 2013-12-16, mål nr 4534-13) • A avyttrade år 2012 mer än 30 procent av aktierna i X AB till YAB • Av kapitalvinsten beskattade A 100 IBB i tjänst • A anser att utomståenderegeln är tillämplig på resterande aktier i X AB redan år 2013 • SRN anser att utomståenderegeln inte är tillämplig då det utomstående ägandet inte förelegat de fem föregående åren • HFD fastställer i princip SRN:s förhandsbesked Samma eller likartad verksamhet Kvalificerad andelar • Kvalificerad andel (omfattas av 3:12-reglerna) 1. Delägare i ett fåmansföretag, och 2.a) Delägaren eller närstående verksam i betydande omfattning i bolaget eller i ett annat fåmansföretag som bedriver samma eller likartad verksamhet, alternativt 2.b) Bolaget äger andelar i ett annat fåmansföretag där delägaren/närstående är verksam i betydande omfattning • Aktierna upphör att omfattas av 3:12-reglerna när delägaren/närstående inte har varit verksam i betydande omfattning under fem hela kalenderår • Karensbolag kan skapas genom utdelning, separering, flytt av verksamhet till annat bolag, Införsäljning (paketering) inför extern avyttring m.m. Karensbolag Avveckla till 25 procent effektiv skatt Upphör att verksam i betydande uppfattning 2014 • • 1 2 3 4 5 2015 2016 2017 2018 2019 2020 Om delägaren upphör att vara verksam i betydande omfattning i bolaget under fem hela kalenderår kan bolaget sedan avvecklas till 25 procent effektiv skatt Se upp med samma eller likartad verksamhet Regeringsrättens domar den 26 jan 2010 (RÅ 2010 ref. 11) • Flytt av konsult • Flytt av inkråm • Flytt av kapital genom utdelning samt inlösen • Kapitalvinst vid extern försäljning Samma eller likartad verksamhet Huvuddelägare 100 % Holding AB 100 % Nya AB Utdelning 100 % Drift AB 100 % Drift AB Samma eller likartad verksamhet Mamma Pappa 50 % 50 % Holding AB Barn 100 % Nya AB 100 % 100 % Drift AB Drift AB Översyn av beskattning vid ägarskiften i fåmansföretag – dir. 2014:42 • Utredaren ska kartlägga och analysera om karensregeln utgör ett hinder vid ägarskiften till närstående • Uppdraget ska redovisas senast den 2 mars 2015 Tilläggsdirektiv – dir. 2015:2 • Utredningens uppdrag ändras p.g.a. att spänningarna mellan beskattning av arbetsinkomst och kapitalinkomst ökat sedan 1990 års skattereform. • Utredningen ska därför även analysera lämpliga förändringar av: • • • • • storleken på schablonbeloppet i förenklingsregeln, förutsättningarna för att få använda förenklingsregeln, reglerna för beräkning av kapitalavkastning, storleken på det lönebaserade utrymmet, förutsättningarna för att få beräkna ett lönebaserat utrymme, Tilläggsdirektiv – dir. 2015:2 (forts.) • • • • • reglerna om sparat utdelningsutrymme, takreglerna för beskattning av utdelning respektive kapitalvinst i inkomstslaget tjänst, och skattesatsen på utdelning och kapitalvinst inom gränsbeloppet samt över takbeloppen. Utredningstiden förlängs och uppdraget ska i stället redovisas senast den 1 september 2016. Begreppet samma eller likartad verksamhet vid överföring av verksamhet efter karenstidens utgång • A äger samtliga aktier i X AB som upphörde med den bedrivna verksamheten för sex år sedan • A:s aktier i X AB är inte längre kvalificerade • A avser att starta en ny verksamhet i det nybildade Y AB och föra över kapital från X AB • A äger samtliga aktier i Y AB och kommer att vara verksam i betydande omfattning i detta företag • Överföringen av kapital från X AB till Y AB och A:s verksamhet i Y AB medför inte att andelarna i X AB blir kvalificerade igen • Dnr 131 360656-13/111 Begreppet samma eller likartad verksamhet vid överföring av verksamhet efter karenstidens utgång Ej 3:12 A Karens AB 3:12 Nya AB Kapital Kvalificerad andel – upprepade interna aktieöverlåtelser (SRN 2014-07-03, dnr 126-13/D) • A och B äger hälften var i X AB som i sin tur äger samtliga aktier i Gamla Y AB sedan år 2010 • År 2008 överlät Gamla Y AB hela verksamheten till Nya Y AB som A och B äger till underpris • A och B är fortfarande verksamma i Nya Y AB och äger nu 25 procent av aktierna tillsammans • X AB kommer inte bedriva någon verksamhet, Gamla Y AB har inte och kommer inte lämna någon utdelning, Gamla Y AB har inte bedrivit någon verksamhet sedan underprisöverlåtelsen år 2008 Kvalificerad andel – upprepade interna aktieöverlåtelser (SRN 2014-07-03, dnr 126-13/D) • Enligt IL upphör A:s och B:s aktier att vara kvalificerade vid ingången av år 2014 • Att Gamla Y AB bedriver samma eller likartad verksamhet som Nya Y AB medför inte att andelarna blir kvalificerade då A och B inte direktäger Gamla Y AB (jfr RÅ 2005 ref. 3 • SRN anser att skatteflyktslagen är tillämplig, bl.a. annat med hänvisning till RÅ 2009 ref. 31 (två skiljaktiga) • Överklagat av både sökande och Skatteverket Kvalificerad andel – upprepade interna aktieöverlåtelser (SRN 2014-07-03, dnr 126-13/D) B A 2014 Holding AB Y AB Nya Y AB 2010 Y AB Hela rörelsen 2008 A&B verksamma