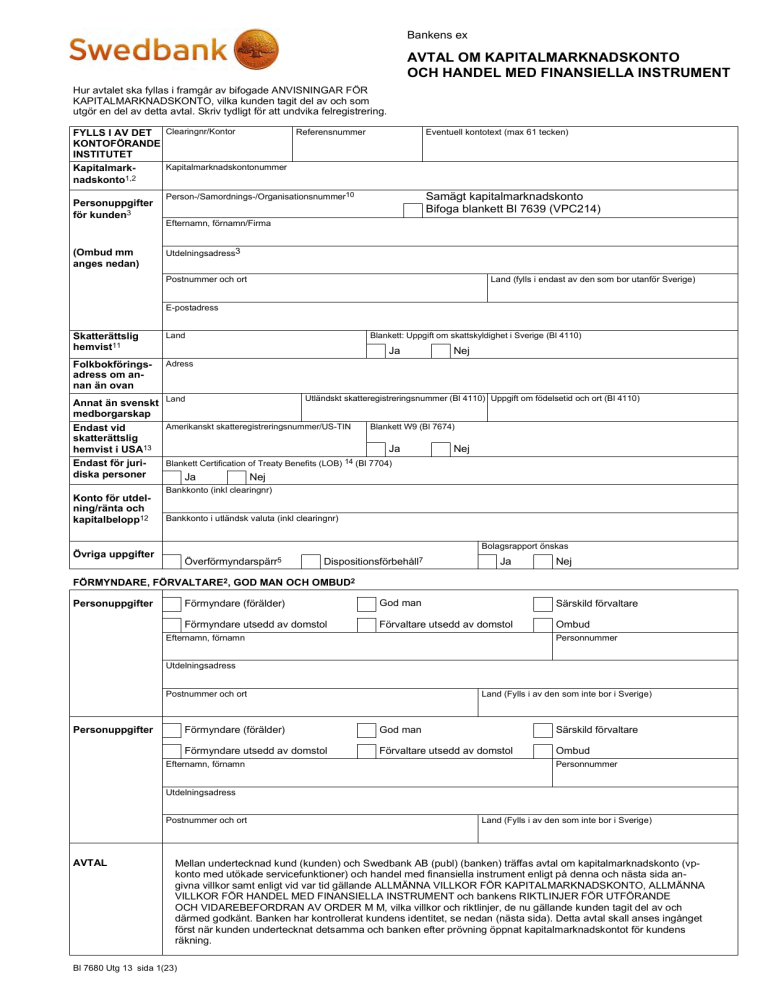

Bankens ex

AVTAL OM KAPITALMARKNADSKONTO

OCH HANDEL MED FINANSIELLA INSTRUMENT

Hur avtalet ska fyllas i framgår av bifogade ANVISNINGAR FÖR

KAPITALMARKNADSKONTO, vilka kunden tagit del av och som

utgör en del av detta avtal. Skriv tydligt för att undvika felregistrering.

Referensnummer

FYLLS I AV DET Clearingnr/Kontor

KONTOFÖRANDE

INSTITUTET

Kapitalmarknadskontonummer

Kapitalmarknadskonto1,2

Personuppgifter

för kunden3

(Ombud mm

anges nedan)

Eventuell kontotext (max 61 tecken)

Samägt kapitalmarknadskonto

Bifoga blankett Bl 7639 (VPC214)

Person-/Samordnings-/Organisationsnummer10

Efternamn, förnamn/Firma

Utdelningsadress3

Land (fylls i endast av den som bor utanför Sverige)

Postnummer och ort

E-postadress

Skatterättslig

hemvist11

Land

Folkbokföringsadress om annan än ovan

Adress

Blankett: Uppgift om skattskyldighet i Sverige (Bl 4110)

Ja

Land

Nej

Utländskt skatteregistreringsnummer (Bl 4110) Uppgift om födelsetid och ort (Bl 4110)

Annat än svenskt

medborgarskap

Amerikanskt skatteregistreringsnummer/US-TIN

Blankett W9 (Bl 7674)

Endast vid

skatterättslig

Nej

Ja

hemvist i USA13

Endast för juriBlankett Certification of Treaty Benefits (LOB) 14 (Bl 7704)

diska personer

Nej

Ja

Konto för utdelning/ränta och

kapitalbelopp12

Bankkonto (inkl clearingnr)

Bankkonto i utländsk valuta (inkl clearingnr)

Bolagsrapport önskas

Övriga uppgifter

Överförmyndarspärr5

Dispositionsförbehåll7

Ja

Nej

FÖRMYNDARE, FÖRVALTARE2, GOD MAN OCH OMBUD2

Personuppgifter

Förmyndare (förälder)

God man

Särskild förvaltare

Förmyndare utsedd av domstol

Förvaltare utsedd av domstol

Ombud

Efternamn, förnamn

Personnummer

Utdelningsadress

Land (Fylls i av den som inte bor i Sverige)

Postnummer och ort

Personuppgifter

Förmyndare (förälder)

God man

Särskild förvaltare

Förmyndare utsedd av domstol

Förvaltare utsedd av domstol

Ombud

Efternamn, förnamn

Personnummer

Utdelningsadress

Postnummer och ort

AVTAL

Land (Fylls i av den som inte bor i Sverige)

Mellan undertecknad kund (kunden) och Swedbank AB (publ) (banken) träffas avtal om kapitalmarknadskonto (vpkonto med utökade servicefunktioner) och handel med finansiella instrument enligt på denna och nästa sida angivna villkor samt enligt vid var tid gällande ALLMÄNNA VILLKOR FÖR KAPITALMARKNADSKONTO, ALLMÄNNA

VILLKOR FÖR HANDEL MED FINANSIELLA INSTRUMENT och bankens RIKTLINJER FÖR UTFÖRANDE

OCH VIDAREBEFORDRAN AV ORDER M M, vilka villkor och riktlinjer, de nu gällande kunden tagit del av och

därmed godkänt. Banken har kontrollerat kundens identitet, se nedan (nästa sida). Detta avtal skall anses ingånget

först när kunden undertecknat detsamma och banken efter prövning öppnat kapitalmarknadskontot för kundens

räkning.

Bl 7680 Utg 1 sida 1(23)

Kundkategorisering

I samband med att kunden ingår detta avtal kategoriserar banken kunden i enlighet med värdepappersmarknadslagens regler om kundkategorisering. Se bifogad blankett "Information om kundkategorisering (2009-10-01)".

Särskilda

villkor

Kunden uppdrar härmed åt banken att, efter kundens instruktioner i varje enskilt fall, genomföra handel med finansiella

instrument vilka är inregistrerade vid Euroclear Sweden AB (Euroclear Sweden) eller hos utländsk motsvarighet med

vilken Euroclear Sweden har ett avtalat samarbete. Därvid skall, om inte annat överenskommits, ovannämnda kapitalmarknadskonto användas för att redovisa transaktioner med samt innehav av finansiella instrument. På motsvarande

sätt skall anslutna bankkonton användas för att belasta eller gottgöra kunden likvida medel som har samband med uppdraget samt utdelning, ränta, avgifter och skatter som kan följa av transaktioner med och innehav av finansiella instrument enligt detta avtal. Anslutna bankkonton skall vara konton i banken eller, i förekommande fall, konton i en sparbank.

Avslut utanför

marknadsplats

Banken får verkställa Kundens begäran (order) om utförande av handel (uppdrag) utanför reglerad marknad eller

handelsplattform och utan konkurrens, genom avslut mot annan kund hos banken inklusive bolag inom samma

koncern som banken tillhör eller genom att utföra uppdraget mot banken själv.

Fullmakt för

banken

Kunden befullmäktigar härmed banken att i samband med transaktioner genom banken avseende finansiella

instrument företräda kunden vid förvärv/avyttring jämte mottagande/verkställande av leverans av finansiella

instrument samt vid betalning, mottagande och kvittering av kontanter för kundens räkning.

Skatterättslig

hemvist

Kunden skall själv förvissa sig om sin skatterättsliga hemvist. För fysisk person är det normalt det land/stat

där en person enligt lagstiftningen i det landet/den staten är skattskyldig pga. huvudsaklig vistelse, bosättning,

eller liknande omständighet. För juridisk person avses normalt det land där den juridiska personen är registrerad

eller där företaget/styrelsen har sitt säte.

Kunduppgifter

Kunden försäkrar härmed att på föregående sida lämnade uppgifter av betydelse för beskattning, tillämpning

av lagregler om uppgiftsskyldighet mm är riktiga och förbinder sig att utan dröjsmål till banken skriftligen anmäla förändringar i detta avseende, t ex flyttning utomlands samt ändringar av namn, telefonnummer, adressuppgifter och e-postadress på föregående sida.

Användning

av kunduppgifter

Kunden är införstådd med att banken kan ha skyldighet att till annan lämna uppgift om kundens förhållanden.

Kunden godkänner att behandling av kundens personuppgifter även kan komma att ske hos banken för ändamål som avser direkt marknadsföring, se ALLMÄNNA VILLKOR FÖR KAPITALMARKNADSKONTO, punkt 12.

Pantförskrivning

Till säkerhet för samtliga kundens nuvarande och blivande förpliktelser gentemot banken enligt detta avtal pantförskriver kunden härmed till banken dels samtliga de kundens tillhöriga finansiella instrument som förvärvats

genom banken i samband med ett köpuppdrag, dels samtliga de medel som vid var tid finns på ovannämnda

bankkonto(n). Härutöver gäller för pantsättning vad som sägs i ALLMÄNNA VILLKOR FÖR HANDEL MED

FINANSIELLA INSTRUMENT om bankens rätt avseende pant.

Reklamationer

Om kunden vill påtala eventuella fel eller brister som framgår av kontoutdrag, transaktionssammandrag, avräkningsnota - eller att sådana informationshandlingar uteblivit - eller eventuella övriga fel eller brister vid uppdragets utförande, skall kunden omgående underrätta banken om detta (reklamation). Om kunden vill häva

ett köp- eller säljuppdrag skall detta uttryckligen och omgående framföras till banken. Om reklamation eller

begäran om hävning inte lämnas omgående förlorar kunden rätten att begära ersättning, häva uppdraget eller

kräva andra åtgärder från bankens sida. Se även ALLMÄNNA VILLKOR FÖR HANDEL MED FINANSIELLA

INSTRUMENT.

Villkorsändring/

Tillhandahållande

av information

Beträffande ändring av villkor i detta avtal, se ALLMÄNNA VILLKOR FÖR KAPITALMARKNADSKONTO, punkt 14.

Handel via

Internet m m

samt information

från banken

Kunden har erhållit och tagit del av dokumentet "Särskilda bestämmelser för handel med finansiella instrument

via Internet (2010-07-01)" som avser rättsförhållandet mellan Swedbank och kunden rörande kundens handel

med finansiella instrument via Internet. Vidare har kunden erhållit och tagit del av "Information om Swedbank

samt om förvaring och handel med finansiella instrument m m (2010-12-31)", "Sammanfattande information om

hantering av intressekonflikter i Swedbanks värdepappersrörelse (2009-10-01)", "Information om incitament

(2009-10-01)" samt "Information om egenskaper och risker avseende finansiella instrument (2009-10-01)".

Kundens/

Firmatecknares

underskrift4, 8

Kunden är införstådd med och godkänner att banken, i stället för att skicka pappersdokument, kan komma att

tillhandahålla information till kunden via e-post till av kunden i detta avtal angiven e-postadress eller via meddelande i kundens Internetbank eller på webbplats som banken elektroniskt underrättat kunden om när banken

bedömer att aktuellt tillhandahållande är lämpligt.

Datum

Underskrift/Firmateckning

Namnförtydligande

BANKENS NOTERINGAR

Markera typ av id-handling och fyll i såväl personnummer som id-handlingens nummer

Bankens

noteringar

Körkort

Nationellt ID-kort

Svenskt EU-pass

SIS-märkt ID-kort

Sign

Annan ID-handling, ange typ

Personnummer

För Kund med annan än svensk

skatterättslig hemvist har kopia

av ID-handling arkiverats

ID-handlingens nummer

Handläggare

Bl 7680

Kontor, avdelning

Handläggare, telefon

Datum

Klockslag

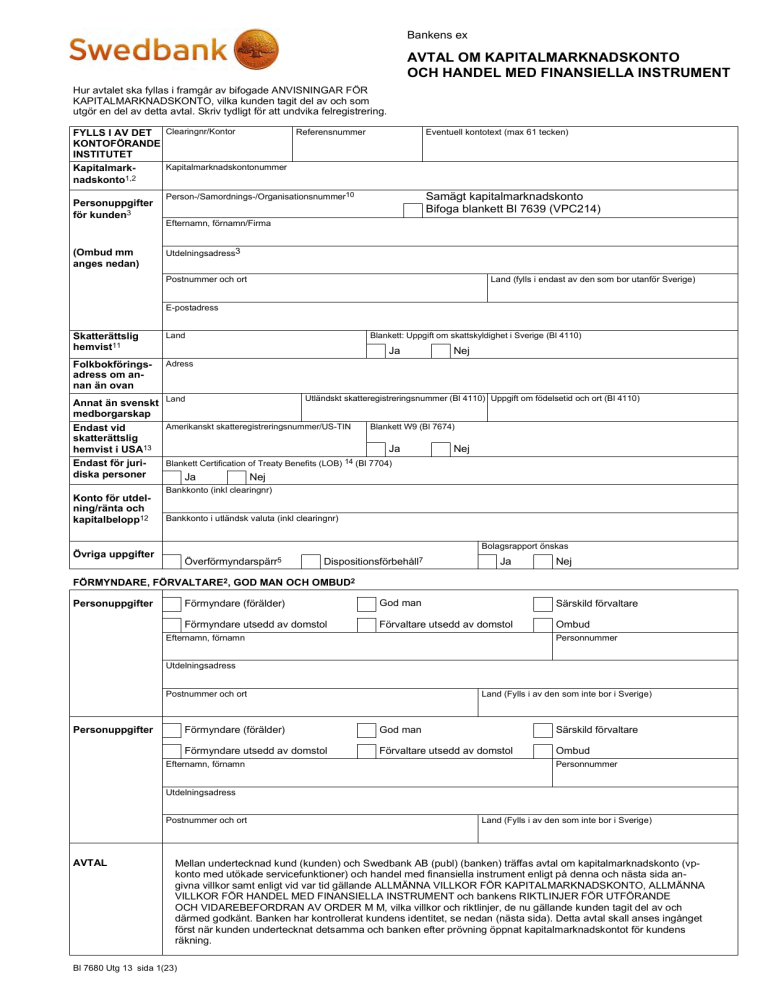

Kundens ex

AVTAL OM KAPITALMARKNADSKONTO

OCH HANDEL MED FINANSIELLA INSTRUMENT

Hur avtalet ska fyllas i framgår av bifogade ANVISNINGAR FÖR

KAPITALMARKNADSKONTO, vilka kunden tagit del av och som

utgör en del av detta avtal. Skriv tydligt för att undvika felregistrering.

FYLLS I AV DET Clearingnr/Kontor

KONTOFÖRANDE

INSTITUTET

Kapitalmarknadskonto1,2

Personuppgifter

för kunden3

(Ombud mm

anges nedan)

Eventuell kontotext (max 61 tecken)

Referensnummer

Kapitalmarknadskontonummer

Samägt kapitalmarknadskonto

Bifoga blankett Bl 7639 (VPC214)

Person-/Samordnings-/Organisationsnummer10

Efternamn, förnamn/Firma

Utdelningsadress3

Land (fylls i endast av den som bor utanför Sverige)

Postnummer och ort

E-postadress

Blankett: Uppgift om skattskyldighet i Sverige (Bl 4110)

Skatterättslig

hemvist11

Land

Folkbokföringsadress om annan än ovan

Adress

Annat än svenskt

medborgarskap

Land

Endast vid

skatterättslig

hemvist i USA13

Endast för juridiska personer

Amerikanskt skatteregistreringsnummer/US-TIN

Konto för utdelning/ränta och

kapitalbelopp12

Ja

Nej

Utländskt skatteregistreringsnummer (Bl 4110) Uppgift om födelsetid och ort (Bl 4110)

Blankett W9 (Bl 7674)

Ja

Nej

Blankett Certification of Treaty Benefits (LOB) 14 (Bl 7704)

Ja

Nej

Bankkonto (inkl clearingnr)

Bankkonto i utländsk valuta (inkl clearingnr)

Bolagsrapport önskas

Övriga uppgifter

Överförmyndarspärr5

Dispositionsförbehåll7

Ja

Nej

FÖRMYNDARE, FÖRVALTARE2, GOD MAN OCH OMBUD2

Personuppgifter

Förmyndare (förälder)

God man

Särskild förvaltare

Förmyndare utsedd av domstol

Förvaltare utsedd av domstol

Ombud

Efternamn, förnamn

Personnummer

Utdelningsadress

Land (Fylls i av den som inte bor i Sverige)

Postnummer och ort

Personuppgifter

Förmyndare (förälder)

God man

Särskild förvaltare

Förmyndare utsedd av domstol

Förvaltare utsedd av domstol

Ombud

Efternamn, förnamn

Personnummer

Utdelningsadress

Postnummer och ort

AVTAL

Land (Fylls i av den som inte bor i Sverige)

Mellan undertecknad kund (kunden) och Swedbank AB (publ) (banken) träffas avtal om kapitalmarknadskonto (vpkonto med utökade servicefunktioner) och handel med finansiella instrument enligt på denna och nästa sida angivna villkor samt enligt vid var tid gällande ALLMÄNNA VILLKOR FÖR KAPITALMARKNADSKONTO, ALLMÄNNA

VILLKOR FÖR HANDEL MED FINANSIELLA INSTRUMENT och bankens RIKTLINJER FÖR UTFÖRANDE

OCH VIDAREBEFORDRAN AV ORDER M M, vilka villkor och riktlinjer, de nu gällande kunden tagit del av och

därmed godkänt. Banken har kontrollerat kundens identitet, se nedan (nästa sida). Detta avtal skall anses ingånget

först när kunden undertecknat detsamma och banken efter prövning öppnat kapitalmarknadskontot för kundens

räkning.

Bl 7680 Utg 1 sida 3(23)

Kundkategorisering

I samband med att kunden ingår detta avtal kategoriserar banken kunden i enlighet med värdepappersmarknadslagens regler om kundkategorisering. Se bifogad blankett "Information om kundkategorisering (2009-10-01)".

Särskilda

villkor

Kunden uppdrar härmed åt banken att, efter kundens instruktioner i varje enskilt fall, genomföra handel med finansiella

instrument vilka är inregistrerade vid Euroclear Sweden AB (Euroclear Sweden) eller hos utländsk motsvarighet med

vilken Euroclear Sweden har ett avtalat samarbete. Därvid skall, om inte annat överenskommits, ovannämnda kapitalmarknadskonto användas för att redovisa transaktioner med samt innehav av finansiella instrument. På motsvarande

sätt skall anslutna bankkonton användas för att belasta eller gottgöra kunden likvida medel som har samband med uppdraget samt utdelning, ränta, avgifter och skatter som kan följa av transaktioner med och innehav av finansiella instrument enligt detta avtal. Anslutna bankkonton skall vara konton i banken eller, i förekommande fall, konton i en sparbank.

Avslut utanför

marknadsplats

Banken får verkställa Kundens begäran (order) om utförande av handel (uppdrag) utanför reglerad marknad eller

handelsplattform och utan konkurrens, genom avslut mot annan kund hos banken inklusive bolag inom samma

koncern som banken tillhör eller genom att utföra uppdraget mot banken själv.

Fullmakt för

banken

Kunden befullmäktigar härmed banken att i samband med transaktioner genom banken avseende finansiella

instrument företräda kunden vid förvärv/avyttring jämte mottagande/verkställande av leverans av finansiella

instrument samt vid betalning, mottagande och kvittering av kontanter för kundens räkning.

Skatterättslig

hemvist

Kunden skall själv förvissa sig om sin skatterättsliga hemvist. För fysisk person är det normalt det land/stat

där en person enligt lagstiftningen i det landet/den staten är skattskyldig pga. huvudsaklig vistelse, bosättning,

eller liknande omständighet. För juridisk person avses normalt det land där den juridiska personen är registrerad

eller där företaget/styrelsen har sitt säte.

Kunduppgifter

Kunden försäkrar härmed att på föregående sida lämnade uppgifter av betydelse för beskattning, tillämpning

av lagregler om uppgiftsskyldighet mm är riktiga och förbinder sig att utan dröjsmål till banken skriftligen anmäla förändringar i detta avseende, t ex flyttning utomlands samt ändringar av namn, telefonnummer, adressuppgifter och e-postadress på föregående sida.

Användning

av kunduppgifter

Kunden är införstådd med att banken kan ha skyldighet att till annan lämna uppgift om kundens förhållanden.

Kunden godkänner att behandling av kundens personuppgifter även kan komma att ske hos banken för ändamål som avser direkt marknadsföring, se ALLMÄNNA VILLKOR FÖR KAPITALMARKNADSKONTO, punkt 12.

Pantförskrivning

Till säkerhet för samtliga kundens nuvarande och blivande förpliktelser gentemot banken enligt detta avtal pantförskriver kunden härmed till banken dels samtliga de kundens tillhöriga finansiella instrument som förvärvats

genom banken i samband med ett köpuppdrag, dels samtliga de medel som vid var tid finns på ovannämnda

bankkonto(n). Härutöver gäller för pantsättning vad som sägs i ALLMÄNNA VILLKOR FÖR HANDEL MED

FINANSIELLA INSTRUMENT om bankens rätt avseende pant.

Reklamationer

Om kunden vill påtala eventuella fel eller brister som framgår av kontoutdrag, transaktionssammandrag, avräkningsnota - eller att sådana informationshandlingar uteblivit - eller eventuella övriga fel eller brister vid uppdragets utförande, skall kunden omgående underrätta banken om detta (reklamation). Om kunden vill häva

ett köp- eller säljuppdrag skall detta uttryckligen och omgående framföras till banken. Om reklamation eller

begäran om hävning inte lämnas omgående förlorar kunden rätten att begära ersättning, häva uppdraget eller

kräva andra åtgärder från bankens sida. Se även ALLMÄNNA VILLKOR FÖR HANDEL MED FINANSIELLA

INSTRUMENT.

Villkorsändring/

Tillhandahållande

av information

Beträffande ändring av villkor i detta avtal, se ALLMÄNNA VILLKOR FÖR KAPITALMARKNADSKONTO, punkt 14.

Handel via

Internet m m

samt information

från banken

Kunden har erhållit och tagit del av dokumentet "Särskilda bestämmelser för handel med finansiella instrument

via Internet (2010-07-01)" som avser rättsförhållandet mellan Swedbank och kunden rörande kundens handel

med finansiella instrument via Internet. Vidare har kunden erhållit och tagit del av "Information om Swedbank

samt om förvaring och handel med finansiella instrument m m (2010-12-31)", "Sammanfattande information om

hantering av intressekonflikter i Swedbanks värdepappersrörelse (2009-10-01)", "Information om incitament

(2009-10-01)" samt "Information om egenskaper och risker avseende finansiella instrument (2009-10-01)".

Kundens/

Firmatecknares

underskrift4, 8

Kunden är införstådd med och godkänner att banken, i stället för att skicka pappersdokument, kan komma att

tillhandahålla information till kunden via e-post till av kunden i detta avtal angiven e-postadress eller via meddelande i kundens Internetbank eller på webbplats som banken elektroniskt underrättat kunden om när banken

bedömer att aktuellt tillhandahållande är lämpligt.

Datum

Underskrift/Firmateckning

Namnförtydligande

BANKENS NOTERINGAR

Markera typ av id-handling och fyll i såväl personnummer som id-handlingens nummer

Bankens

noteringar

Körkort

Nationellt ID-kort

Svenskt EU-pass

SIS-märkt ID-kort

Sign

Annan ID-handling, ange typ

Personnummer

För Kund med annan än svensk

skatterättslig hemvist har kopia

av ID-handling arkiverats

ID-handlingens nummer

Handläggare

Bl 7680

Kontor, avdelning

Handläggare, telefon

Datum

Klockslag

1(3)

ALLMÄNNA VILLKOR FÖR

KAPITALMARKNADSKONTO

Utgivningsdatum

2009-10-01

1. EUROCLEAR SWEDEN ABs REGLER M M

För kapitalmarknadskonto gäller – utöver vad som framgår av AVTAL OM

KAPITALMARKNADSKONTO OCH HANDEL MED FINANSIELLA INSTRUMENT samt vad som föreskrivs i lagen (1998:1479) om kontoföring av

finansiella instrument – Euroclear Swedens vid var tid gällande regler och

rutiner för VP-konton och kapitalmarknadskonton (servicekonton).

2. INSYN PÅ KAPITALMARKNADSKONTOT

Kunden ger banken rätt till full insyn och behandling av information om

finansiella instrument och transaktioner redovisade på kundens kapitalmarknadskonto.

3. ANVÄNDNING AV FULLMAKT I VISSA FALL

Kunden förbinder sig att inte genom fullmakt eller på annat sätt ge annat kontoförande institut i VPC-systemet än banken rätt till insyn på kapitalmarknadskontot eller rätt till att förfoga över innehav av finansiella

instrument registrerade på kapitalmarknadskontot.

4. KONTOINFORMATION

Kunden erhåller för närvarande från Euroclear Sweden avier vid förändringar av innehavet på kapitalmarknadskontot samt årsbesked utvisande

innehavet på kapitalmarknadskontot per den 31 december föregående

år. Kunden är införstådd med att Euroclear Sweden kan komma att ändra

metoder, innehåll och tidpunkter m m avseende utskick av avier. Kunden

medger att banken kan komma att träffa överenskommelse med Euroclear

Sweden om att aviseringar i stället skall göras av banken och att sådan

avisering i så fall kan ske med annan frekvens och annat innehåll.

5. FELAKTIG FÖRTECKNING PÅ KAPITALMARKNADSKONTOT M M

Om banken av misstag skulle förteckna finansiella instrument på kun-dens

kapitalmarknadskonto eller insätta medel på till kontot anslutet(na) bankkonto(n), äger banken korrigera förteckningen eller insättningen i fråga.

Om kunden förfogat över av misstag förtecknade finansiella instrument

eller insatta medel, skall kunden snarast möjligt till banken återlämna de

finansiella instrumenten eller återbetala de medel som erhållits vid avyttringen eller insättningen. Om kunden underlåter detta äger banken

rätt att, vid kundens förfogande över finansiella instrument, köpa in det

finansiella instrumentet i fråga och belasta till kapitalmarknadskontot

anslutet bankkonto(n) med vad som erfordras för betalning av bankens

fordran samt, vid kundens förfogande över medel, belasta kundens konto

med beloppet i fråga.

Om banken vidtagit korrigering enligt ovan, skall banken utan dröjsmål

underrätta kunden därom. Kunden äger inte rätt att ställa några krav gentemot banken med anledning av sådana misstag.

Vad som angetts i de två föregående styckena gäller även när banken eljest förtecknat finansiella instrument på kapitalmarknadskontot eller satt

in medel på konto, som rätteligen inte skulle ha tillkommit kunden.

6. AVGIFTER

För kapitalmarknadskontot samt för övriga tjänster enligt dessa villkor

tar banken ut avgifter enligt vad banken meddelat kunden vid öppnandet

av kontot eller på sätt som anges i punkt 14. Avgifter debiteras anslutet

bankkonto i svenska kronor om ej banken meddelar annat. Upplysning om

gällande avgifter kan på begäran erhållas hos banken.

Kunden skall ersätta bankens kostnader och utlägg som har samband med

bankens uppdrag enligt dessa bestämmelser samt kostnader och utlägg

för att bevaka och driva in bankens fordran mot kunden. Banken får belasta anslutet konto med sådana kostnader och utlägg.

7. MEDDELANDE

Banken äger rätt att tillhandahålla information till kunden via e-post till av

kunden i detta avtal angiven e-postadress eller via meddelande i kundens

Internetbank eller på webbplats som banken elektroniskt underrättat kunden om när banken bedömer att aktuellt tillhandahållande är lämpligt. Information som banken lämnar på webbplats ska anses ha kommit kunden

tillhanda femton kalenderdagar efter det att banken publicerat informationen på webbplatsen.

Meddelande som avsänts av banken med rekommenderat brev eller vanligt brev skall anses ha nått kunden senast femte bankdagen efter avsändandet, om brevet sänts till den adress som kunden uppgivit.

Meddelande genom telefax, telex, S.W.I.F.T., Internet eller annan elektronisk kommunikation (däribland e-post och meddelande inom kundens Internetbank) skall anses ha kommit kunden till handa vid avsändandet om

det sänts till av kunden uppgivet nummer eller elektronisk adress eller när

det gäller Internetbanken, när meddelandet avsänts.

Sida

1(3)

Om ett sådant meddelande når kunden på icke normal kontorstid skall

meddelandet anses ha kommit mottagaren tillhanda vid början av påföljande bankdag.

Meddelande från kunden till banken skall, såvida banken inte begärt svar

till annan adress ställas till Swedbank, Business Support Center, E58, 105

34 Stockholm. Meddelande från kunden skall anses ha kommit banken tillhanda den bankdag meddelandet kommit nyssnämnda adress respektive

av banken i vissa fall angiven adress tillhanda. Vad gäller handel med finansiella instrument, se ALLMÄNNA VILLKOR FÖR HANDEL MED FINANSIELLA INSTRUMENT.

8. HANDEL MED FINANSIELLA INSTRUMENT ÖVER KAPITALMARKNADSKONTOT

På uppdrag av kunden utför banken köp och försäljning av finansiella

instrument samt andra uppdrag avseende handel med finansiella instrument för kundens räkning. Efter fullgörandet och om förutsättningar

härför föreligger redovisas dessa transaktioner på kundens kapitalmarknadskonto.

Kunden är medveten om att banken kan spela in telefonsamtal i samband

med att kunden lämnar banken uppdrag om handel eller andra instruktioner avseende kundens kapitalmarknadskonto och anslutna konton.

Genom att kunden tar bankens tjänster avseende finansiella instrument

i anspråk blir kunden bunden av bankens vid var tid gällande RIKTLINJER

FÖR UTFÖRANDE OCH VIDAREBEFORDRAN AV ORDER M M och de villkor

som vid var tid gäller för handel med visst finansiellt instrument. Med sistnämnda villkor förstås dels vid var tid gällande ALLMÄNNA VILLKOR FÖR

HANDEL MED FINANSIELLA INSTRUMENT, villkor i orderunderlag och villkor i av banken upprättad avräkningsnota, dels regler antagna av banken,

svensk eller utländsk emittent, handelsplats, clearingorganisation eller

central värdepappersförvarare. Det åligger kunden att hålla sig underrättad om och följa nu nämnda villkor och regler.

Enligt ALLMÄNNA VILLKOR FÖR HANDEL MED FINANSIELLA INSTRUMENT äger banken rätt att makulera kundens avslut, dvs köp eller försäljningar som utförts för kundens räkning, i den omfattning som avsluten

makulerats av aktuell handelsplats. Samma rätt gäller om banken i annat

fall finner att ett avslut bör makuleras med hänsyn till att ett uppenbart

fel begåtts av banken, marknadsmotpart eller av kunden själv, att kunden

genom order handlat i strid med gällande lag eller annan författning eller

att kunden i övrigt brutit mot god sed på värdepappersmarknaden. Har

det makulerade avslutet redan redovisats på kundens kapitalmarknadskonto skall banken korrigera detta och underrätta kunden om saken.

Enligt värdepappersmarknadslagen ska banken när den tillhandahåller en

kund en investeringstjänst inhämta från kunden eller, i förekommande fall,

begära att kunden lämnar uppgifter om sina kunskaper och erfarenheter

om aktuell tjänst eller produkt. Med dessa uppgifter som grund ska banken bedöma om tjänsten eller produkten är lämplig eller, i förekommande

fall, passande för kunden. Om kunden är en juridisk person kommer denna

bedömning att göras med avseende på den kunskap och erfarenhet som

finnsi företaget och/eller innehavs av den person som företräder företaget gentemot banken.

Det åligger kunden om denne eller dennes företrädare - pga ändrade förhållanden - inte längre besitter eller kommer att besitta samma höga kunskap och erfarenhet av aktuell investeringstjänst eller produkt - t.ex. för

att kunden har bytt, eller avser att byta, företrädare - utan dröjsmål göra

banken uppmärksam på de ändrade förhållandena och på behovet av en ny

bedömning enligt ovan.

9. SAMÄGT KAPITALMARKNADSKONTO

Samägt kapitalmarknadskonto skall öppnas i en delägares namn, som skall

underteckna AVTAL OM KAPITALMARKNADSKONTO OCH HANDEL MED

FINANSIELLA INSTRUMENT. Övriga delägare anges enligt ”Förteckning

över samägare till kapitalmarknadskonto”. l förekommande fall redovisas

skatt och lämnas kontrolluppgifter och avier i den delägares namn som

kapitalmarknadskontot öppnats i. Av förteckningen skall framgå om den

delägare i vars namn kontot öppnats i äger företräda samtliga delägare eller om dispositionsförbehåll föreligger. Delägarna är solidariskt ansvariga

gentemot banken.

10. TILLÄGGSTJÄNSTER

Banken kan från tid till annan mot en eventuell särskild avgift tillhandahålla kunden analysmaterial och/eller andra tilläggstjänster. Banken

förbehåller sig rätten att utan föregående meddelande helt eller delvis

upphöra att tillhandahålla eller förändra arten och sammansättningen

av sådan tilläggstjänster. Om kunden inte godtar sådan förändring har

kunden rätt att säga upp tjänsten i denna del till omedelbart upphörande

2(3)

ALLMÄNNA VILLKOR FÖR

KAPITALMARKNADSKONTO

Utgivningsdatum

2009-10-01

och återfå den del av avgiften som avser tiden efter upphörandet. Analysmaterial som tillhandahålls är en service till kunden och får inte genom

mångfaldigande eller på annat sätt spridas utan bankens medgivande.

Banken tror sig ha använt tillförlitliga källor och bearbetningsrutiner vid

utarbetande av analyserna. Kunden godtar att banken frånsäger sig allt

ansvar för analysernas riktighet och fullständighet samt även för eventuella felaktigheter eller brister i grundmaterialet eller bearbetningen därav.

Kunden uppmanas att basera eventuella investeringsbeslut även på annat

underlag. Kunden är införstådd med att det kan förekomma att banken

från tid till annan har positioner i finansiella instrument som omfattas av

analysmaterial eller att banken uppträder som långivare eller rådgivare till

emittenter av sådana finansiella instrument. Banken kan inte göras ansvarig för förlust eller skada på grund av eventuella fel eller brister i til�läggstjänster, om den varit normalt aktsam.

11. UTLÄNDSKA FINANSIELLA INSTRUMENT

11.1 ALLMÄNT

Banken kan på kapitalmarknadskonto registrera utländska finansiella instrument, företrädesvis aktier, som normalt inte är föremål för handel på

en svensk reglerad marknad eller hos ett svenskt värdepappersinstitut.

Euroclear Sweden respektive banken avgör vid var tid vilka finansiella instrument som är möjliga att registrera på kapitalmarknadskonto (”utländska aktier”). På begäran av kunden lämnar banken information om vilka

utländska aktier som kan registreras på kapitalmarknadskontot.

Kunden är införstådd med att kundens rättigheter avseende utländska

aktier kan variera beroende på vilken jurisdiktion som dessa omfattas av.

Kunden är även medveten om att banken respektive Euroclear Sweden

gentemot kunden kan komma att tillämpa andra tidsfrister i fråga om utländska aktier gentemot kunden än dem som tillämpas i det land där den

aktuella åtgärden äger rum.

11.2 BEGRÄNSNING

Utländska aktier kan om inte annat särskilt angetts, endast registreras på

kapitalmarknadskonto som innehas av personer med skatterättslig hemvist i Sverige. Banken förbehåller sig rätt att vidta erforderliga åtgärder,

om utländska aktier har registrerats på kapitalmarknadskonto som innehas av personer med skatterättslig hemvist i annat land än Sverige.

11.3 BOLAGSSTÄMMA

Kunden är införstådd med att kunden beträffande utländska aktier inte

har möjlighet att delta på bolagsstämma eller motsvarande eller att på

bolagsstämma eller motsvarande utöva rösträtt för sådana aktier.

11.4 UTDELNING MM

Utbetalning avseende utdelning till kunden sker genom Euroclear Swedens

försorg i svenska kronor. Växling sker till den valutakurs som tillämpas av

den bank som för ändamålet anlitas av Euroclear Sweden vid tidpunkten

för växlingen. Euroclear Sweden äger rätt att från utbetalningsbeloppet

utta skälig ersättning för växlingskostnader. Kunden står eventuell valutarisk under tiden från det att utdelningen blev tillgänglig för lyftning av

Euroclear Sweden till dess att växling skett. Vid utdelning i annat än pengar sker registrering av sådan utdelning på kaptalmarknadskontot under

förutsättning att så kan ske enligt Euroclear Swedens respektive bankens

bedömning. I annat fall ska sådan utdelning försäljas.

11.5 BOLAGSHÄNDELSER

Vid s k frivilliga bolagshändelser (dessa innebär att det är frivilligt för aktieägare att delta i bolagshändelsen) avseende utländska aktier kan kunden inte delta i sådant erbjudande. Eventuella finansiella instrument som

tillkommer kunden i anledning därav ska försäljas. Kunden har dock möjlighet att delta i uppköpserbjudanden. I sådant fall gäller vad som i punkt

11.4 angetts om utdelning.

Vid s k ofrivilliga bolagshändelser (dessa innebär att kunden inte kan avstå från deltagande i bolagshändelsen) registreras aktie som utges med

anledning av bolagshändelsen på kundens kapitalmarknadskonto. Om

en aktie som utges med anledning av en ofrivillig bolagshändelse enligt

Euroclear Swedens respektive bankens bedömning inte kan registreras

på kapitalmarknadskontot ska aktien försäljas. Detsamma gäller om ett

annat finansiellt instrument än en aktie utges med anledning av en bolagshändelse.

Eventuella överskjutande finansiella instrument som uppkommer med anledning av bolagshändelser ska bli föremål för försäljning.

11.6 FÖRSÄLJNING AV FINANSIELLA INSTRUMENT

I de fall det i denna punkt 11 anges att finansiella instrument ska försäljas uppdrar kunden härigenom åt banken att försälja instrumenten på

sätt banken vid var tid finner lämpligt,och i tillämpliga fall i enlighet med

Sida

2(3)

bankens RIKTLINJER FÖR UTFÖRANDE AV OCH VIDAREBEFORDRAN AV

ORDER M M. Banken äger rätt att anlita annan för sådant uppdrag. Medel

från sådan försäljning ska utbetalas till kunden i förhållande till innehavda

finansiellainstrument, och utbetalas till kunden i svenska kronor. Försäljning respektive växling sker till den kurs som tillämpas av banken eller av

den som för ändamålet anlitas av banken vid tidpunkten för försäljningen

respektive växlingen. Banken äger rätt att från likviden för de finansiellainstrumenten ta ut skälig ersättning för försäljningsrespektive växlingskostnader. Kunden står eventuell valutarisk under tiden från försäljning

till dess att växling skett.

11.7 SKATTER M M

Banken äger rätt att erhålla ersättning från kunden för eventuella kostnader eller skatter som påförs banken med anledning av att utländska aktier registreras på kapitalmarknadskonto. Banken eller Euroclear Sweden

åtar sig inte att medverka vid eventuellt restitutionsförfarande som kan

föranledas av för mycket innehållen skatt på utdelning eller, i förekommande fall, på försäljningslikvid.

11.8 FÖRVAR HOS UTLÄNDSK TREDJE PART FÖR EUROCLEAR SWEDENs RÄKNING

För att möjliggöra registrering av utländska aktier på kapitalmarknadskonto kan banken uppdra åt Euroclear Sweden att anlita depåförande

institut i utlandet, varvid kundens utländska aktier kan komma att registreras i Euroclear Swedens namn för bankens räkning. Därvid får kundens

finansiella instrument registreras tillsammans med andra ägares finansiella instrument. Banken får även uppdra åt Euroclear Sweden att låta

kundens utländska aktier ingå i ett för fleraägare gemensamt dokument

samt låta Euroclear Sweden uppdra åt ett depåförande institut att i Euroclear Swedens ställe låta sig registreras för kundens utländska aktier.

Kunden är införstådd med att kundens värdepapper kan komma att förvaras på ett samlingskonto hos depåförande institut. Frågan om huruvida

Euroclear Sweden och därigenom i förlängningen kunden har en sakrättsligt skyddad separationsrätt i händelse av att det depåförande institutet

skulle försättas i konkurs eller skulle drabbas av annan åtgärd med motsvarande rättsverkningar är beroende av tillämplig lagstiftning.

Vid förteckning och förvaring hos depåförande institut i utlandet kan det

till följd av tillämplig utländsk lag vara omöjligt att identifiera vilka utländska aktier som tillhör kunden respektive det depåförande institutet. Det

kan därför inte uteslutas att kundens utländska aktier vid en konkurssituation kan anses ingå i det depåförande institutets tillgångar.

12. BEHANDLING AV PERSONUPPGIFTER SAMT UTLÄMNANDE AV

UPPGIFTER TILL ANNAN

Personuppgifter som lämnas till bolag i bankkoncernen kommer att behandlas i datasystem i den utsträckning som behövs för att tillhandahålla

tjänster och administrera kundens engagemang i koncernen. Även personuppgifter som inhämtas från annan än den kund som behandlingen avser

kan komma att behandlas. Det kan också förekomma att personuppgifter

behandlas i datasystem hos företag och organisationer med vilka bolag i

koncernen samarbetar.

Personuppgifter kan komma att behandlas för marknadsföringsändamål

hos bolag i bankkoncernen och hos dessa bolags samarbetspartners.

Information om behandling av personuppgifter lämnas av bankens kontor, vilka också tar emot begäran om ändring av personuppgift.

Banken kan, till följd av - svensk eller utländsk - lag, myndighetsföreskrift/beslut, handelsregler eller avtal/villkor för visst finansiellt instrument, vara skyldig att till annan lämna uppgift om kunden och dennes

uppdrag enligt detta avtal. Kunden är skyldig att tillhandahålla banken

sådana uppgifter på begäran av banken.

13. BEGRÄNSNING AV BANKENS ANSVAR

Banken är inte ansvarig för skada som beror av svenskt eller utländskt

lagbud, svensk eller utländsk myndighetsåtgärd, krigshändelse, strejk,

blockad, bojkott, lockout eller annan liknande omständighet. Förbehållet

i fråga om strejk, blockad, bojkott och lockout gäller även om banken själv

är föremål för eller vidtar sådan konfliktåtgärd.

Banken är enligt lagen (2007:528) om värdepappersmarknaden och till

lagen anknytande föreskrifter från Finansinspektionen skyldig att informera kunden om vissa förhållanden, däribland följande till detta avtal bilagda dokument:

• Riktlinjer för utförande och vidarebefordran av order m m,

• Information om Swedbank samt om förvaring och handel med finansiella instrument m m,

• Sammanfattande information om hantering av intressekonflikteri

Swedbanks värdepappersrörelse,

3(3)

ALLMÄNNA VILLKOR FÖR

KAPITALMARKNADSKONTO

Utgivningsdatum

2009-10-01

Sida

3(3)

• Information om incitament,

• Information om kundkategorisering, samt

• Information om egenskaper och risker avseende finansiella instrument.

16. TILLÄMPLIG LAG OCH FORUM

För AVTAL OM KAPITALMARKNADSKONTO OCH HANDEL MED FINANSIELLA INSTRUMENT, inklusive dessa ALLMÄNNA VILLKOR FÖR KAPITALMARKNADSKONTO gäller svensk rätt.

Bankens skyldighet att lämna nämnd information medför inte att banken

åläggs några andra skyldigheter än vad som framgår av de aktuella författningarna i dessa delar. Banken ansvarar inte för skada som uppkommer till följd av fel eller brister i informationen eller, i tillämpliga fall, till

följd av att banken inte efterlever vad som anges i informationen, om så

inte särskilt avtalats mellan parterna.

Tvist mellan kunden och banken på grund av detta avtal skall avgöras av

svensk domstol och, om inte lag har tvingande föreskrift om annat forum

(eller annat forum följer av myndighets beslut), i första instans av Stockholms tingsrätt.

Skada som uppkommit i andra fall skall inte ersättas av banken, om den

varit normalt aktsam.

Banken svarar inte för skada som orsakats av - svensk eller utländsk - handelsplats, depåförande institut, central värdepappersförvarare, clearingorganisation, eller andra som tillhandahåller motsvarande tjänster, och

inte heller av uppdragstagare som banken med tillbörlig omsorg anlitat

eller som anvisats av kunden. Detsamma gäller skada som orsakats av

att ovannämnda organisationer eller uppdragstagare blivit insolventa.

Banken svarar inte för skada som uppkommer för kunden eller annan med

anledning av förfogandeinskränkning som kan komma att tillämpas mot

banken beträffande finansiella instrument.

Banken ansvarar inte för indirekt skada om inte den indirekta skadan orsakats av bankens grova vårdslöshet. Vad gäller handel med finansiella

instrument, se ALLMÄNNA VILLKOR FÖR HANDEL MED FINANSIELLA

INSTRUMENT.

Föreligger hinder för banken, på grund av omständighet som anges i första stycket, att helt eller delvis utföra åtgärd enligt dessa allmänna bestämmelser eller köp- eller säljuppdrag avseende finansiella instrument

får åtgärd uppskjutas till dess hindret har upphört. Om banken till följd av

sådan omständighet är förhindrad att verkställa eller ta emot betalning/

leverans, skall banken respektive kunden inte vara skyldig att erlägga

ränta.

Vad ovan sagts gäller i den mån inte annat följer av lagen (1998:1479) om

kontoföring av finansiella instrument.

14. FÖRÄNDRING AV VILLKOR OCH AVGIFTER

Banken äger rätt att ändra villkoren i AVTAL OM KAPITALMARKNADSKONTO OCH HANDEL MED FINANSIELLA INSTRUMENT (inklusive ALLMÄNNA VILLKOR FÖR HANDEL MED FINANSIELLA INSTRUMENT SAMT

RIKTLINJER FÖR UTFÖRANDE OCH VIDAREBEFORDRAN AV ORDER M M)

eller bankens avgifter. Sådana ändringar skall ha verkan mot kunden från

och med den trettionde kalenderdagen efter det att kunden enligt punkt

7 anses ha mottagit meddelande om ändring. Om kunden inte godtar

ändringen har kunden rätt att inom nämnda tid med omedelbar verkan

uppsäga AVTAL OM KAPITALMARKNADSKONTO OCH HANDEL MED FINANSIELLA INSTRUMENT.

15. UPPHÖRANDE

AVTAL OM KAPITALMARKNADSKONTO OCH HANDEL MED FINANSIELLA INSTRUMENT upphör genom uppsägning från kundens sida så snart

banken fått skriftligt meddelande därom, och genom uppsägning från

bankens sida med verkan 30 kalenderdagar efter det att skriftligt meddelande därom sänts till kunden. Vid misskötsel har banken rätt att säga upp

avtalet med omedelbar verkan. Avtalet gäller dock i tillämpliga delar till

dess parterna fullgjort sina åtaganden enligt avtalet. Vidare får envar av

banken och kunden säga upp avtalet med avseende på ett visst finansiellt

instrument på samma villkor som anges i denna bestämmelse.

Vid avtalets upphörande skall parterna genast reglera samtliga sina förpliktelser enligt avtalet. Banken skall omregistrera kapitalmarknadskontot

till ett vanligt vp-konto, alternativt, till kunden utlämna/överföra samtliga

finansiella instrument som är registrerade på kapitalmarknadskontot (och

som omfattas av uppsägningen). Kunden skall lämna anvisningar om utlämnandet/överföringen. Om inte sådana anvisningar lämnats inom sextio kalenderdagar efter den dag AVTAL OM KAPITALMARKNADSKONTO

OCH HANDEL MED FINANSIELLA INSTRUMENT upphört får banken öppna

vp-konto med Euroclear Sweden som kontoförande institut och till sådant

konto överföra de finansiella instrumenten från det kapitalmarknadskonto

som avslutats. Detsamma gäller om utlämnandet/överföringen inte kan

ske enligt kundens anvisningar. Om kunden har utländska aktier på kapitalmarknadskontot och om dessa instrument inte kan registreras på vpkonto får banken för kundens räkning försälja instrumenten.

ANVISNINGAR FÖR KAPITALMARKNADSKONTO

2009-10-01

1. Kapitalmarknadskonto kan endast öppnas i en fysisk eller

juridisk persons namn. Den i vars namn kapitalmarknadskontot öppnas har full insyns och dispositionsrätt till kontot, om

inte annat meddelas banken.

2. Den som har registrerats som förvaltare eller ombud för

ett kapitalmarknadskonto erhåller samma möjligheter till insyn

och disposition av värdepappersinnehavet som kunden. Om

disposition endast får ske inom vissa gränser måste handling

som anger dessa begränsningar bifogas.

3. Avisering sker normalt till kunden eller om sådan registrerats till förmyndare, förvaltare, god man eller ombud. Finns två

förmyndare skall särskilt anges om bara den ene skall erhålla

avisering. Kund som önskar avisering till annan person skall

anmäla c/o adress för kapitalmarknadskontot och meddela

banken att adressen inte skall uppdateras via DAFA/SPAR.

4. Avser anmälan registrering av ombud skall anmälningsblanketten normalt undertecknas av kunden. Avser anmälan

omyndig skall förmyndaren/na underteckna blanketten. Finns

förvaltare skall denne underteckna blanketten. Vid ändring av

ombuds personuppgifter och vid begäran om avregistrering

kan ombudet själv underteckna blanketten.

5. Överförmyndarspärr skall markeras om överförmyndarens

tillstånd erfordras för överlåtelse, pantsättning eller uppbärande av utfallande kapitalbelopp. Detta kan gälla för såväl underåriga som kund för vilka förvaltare eller god man utsetts av

domstol eller beträffande god man av överförmyndare.

6. Aktiesparklubb är vanligen ett enkelt bolag för vars kapitalmarknadskonto gäller detsamma som för samägt kapitalmarknadskonto. Aktiesparklubb som inte är ett enkelt bolag är en

juridisk person.

7. Dispositionsförbehåll skall markeras om angiven kund/

ombud inte har full rätt att ensam disponera kontot, t ex för att

detta är samägt eller p g a särskild förvaltning. Förbehållets art

skall anges särskilt.

8. För dödsbo skall blanketten undertecknas av samtliga

dödsbodelägare gemensamt, ombud för dödsboet enligt fullmakt, eller förordnad boutredningsman. För dödsbo används

den avlidnes personnummer om inte skattemyndigheten åsatt

dödsboet ett organisationsnummer.

9. Adressändring för fysiska personer folkbokförda i Sverige

hämtas, om inte annat meddelats, från folkbokföringens register via DAFA/SPAR. Sådan ändring aviseras ej.

10. Utländska medborgare/rättssubjekt som saknar svenskt

person /organisationsnummer tilldelas särskilt registreringsnummer av Euroclear Sweden AB (Euroclear Sweden).

11. Person som inte har samma skatteland som bosättningsland skall ange skatterättslig hemvist samt fylla i bankens

blankett UPPGIFTER OM SKATTSKYLDIGHET I SVERIGE.

12. För kapitalmarknadskonto skall anslutas bankkonto(n) i

banken eller i förekommande fall bankkonto(n) i sparbank. Anslutet bankkonto belastar samt gottgör kunden likvida medel

som har samband med köp- eller försäljningslikvider, utdelning,

ränta, avgifter samt skatter som kan följa av transaktioner med

och innehav av finansiella instrument enligt detta avtal.

13. Kund med skatterättslig hemvist i USA skall lämna sitt

amerikanska skatteregistreringsnummer/US-TIN. Blankett W9

måste användas för detta ändamål.

14. Kund som är juridisk person måste för att få nedsättning av

amerikansk skatt intyga att denne uppfyller de krav som ställs

i dubbelbeskattningsavtalet mellan USA och kundens skatterättsliga hemland. Formuläret ”Certification of Treaty Benefits”

(LOB) skall användas för sådant intygande.

ALLMÄNNA VILLKOR FÖR HANDEL

MED FINANSIELLA INSTRUMENT

Utgivningsdatum

2011-06-09

Uppdrag

Begäran (”order”) från kunden, lämnad på det sätt värdepappersinstitutet (”Institutet”) anvisat, om utförande av handel (”uppdrag”) innebär ett åtagande

för Institutet att söka träffa avtal avseende handel med finansiella instrument i enlighet med de villkor kunden lämnat. Om inte särskild överenskommelse har träffats om annat, lämnar Institutet inte någon garanti för att ett

uppdrag leder till handel. Institutet utför uppdrag med tillämpning av gällande

marknadsregler och god sed på marknaden.

Institutet är inte skyldigt att acceptera uppdrag. Institutet äger rätt att utan

angivande av skäl avsäga sig uppdrag om Institutet skulle misstänka att ett

utförande av uppdraget kan stå i strid med gällande lagstiftning t.ex. om

marknadsmissbruk eller andra tillämpliga marknadsregler eller god sed på

marknaden eller om Institutet av annan anledning anser att det föreligger

särskilda skäl därtill. Kunden är medveten om att Institutet kan spela in telefonsamtal, t. ex. i samband med att kunden lämnar Institutet uppdrag eller

betalnings- eller leveransinstruktioner.

Kundens order gäller, om inte annat överenskommits, den dag ordern tas emot

och längst till dess Institutet den dagen avslutar handeln med det slag av finansiellt instrument ordern avser.

Riktlinjer för utförande och vidarebefordran av order

Vid utförande av order för kunder som av Institutet generellt eller i särskilt

fall behandlas som icke-professionella eller professionella kunder gäller i til�lämpliga delar Institutets vid var tid gällande särskilda RIKTLINJER FÖR UTFÖRANDE OCH VIDAREBEFORDRAN AV ORDER M M .

Kommission, kombination och självinträde

Institutet får - om kundens uppdrag är ett kommissionsuppdrag - utföra uppdraget antingen genom avtal med annan för kundens räkning men i eget

namn innefattande avtal med en annan kund hos Institutet (s.k. kombination)

eller genom att självt inträda som köpare eller säljare (s.k. självinträde).

Utförande av order på kundens initiativ

Vid utförande och/eller vidarebefordran av order på kundens initiativ avseende

sådana okomplicerade instrument som anges i 8 kap. 25 § lagen (2007:528)

om värdepappersmarknaden kommer Institutet regelmässigt inte att bedöma

om den aktuella tjänsten eller det finansiella instrumentet passar kunden.

Köpuppdrag

I det fall kunden (”köparen”) lämnat uppdrag om köp av finansiella instrument

gäller följande.

Köparen ska till Institutet, enligt vad som framgår av avräkningsnota, och om

inte annat överenskommits, senast likviddagens morgon kl. 08.00 erlägga angivet totalbelopp i svenska kronor. Har uppdraget utförts i annan valuta än

svenska kronor anges valutaslaget i avräkningsnotan. Vid växling av valuta

anges den av Institutet tillämpade växlingskursen.

De finansiella instrument som uppdraget omfattar överförs till köparen, i den

mån annat inte föranleds av lag, myndighets föreskrifter, speciella regler för

ifrågavarande instrument eller särskild överenskommelse med köparen,

• i fråga om instrument som ska ägarregistreras hos central värdepappersförvarare/motsvarande eller instrument som ska förtecknas i depå hos

Institutet, genom att Institutet vidtar de registreringsåtgärder som erfordras,

• i fråga om instrument som ska förtecknas i depå/ motsvarande hos annat

depåförande institut, genom att köparen instruerar det institutet om mottagande av de instrument som uppdraget omfattar och

• i fråga om instrument som utfärdats i dokumentform, genom överlämnande till köparen.

Om inte annat följer av särskilda villkor för köpet, har Institutet, för att erhålla

betalning för sin fordran, rätt att med det totalbelopp som framgår av avräkningsnota belasta av köparen anvisat konto som denne har i Institutet.

Om konto inte anvisats eller medel saknas på anvisat konto, får annat konto

som köparen har i Institutet belastas. Institutet får dessutom från mottagandet av uppdraget reservera medel för detta på konto som köparen har i

Institutet.

Fullgör köparen inte sin betalningsskyldighet gentemot Institutet, har Institutet rätt till ränta på sin fordran till dess full betalning erlagts. Ränta beräknas

från den likviddag som anges i avräkningsnota eller den senare dag, då instrumenten fanns tillgängliga för köparen, till och med den dag betalning sker.

Ränta utgår för varje period om en vecka eller del av vecka, varunder dröjsmålet varar, efter en årlig räntesats som med åtta procentenheter överstiger

den STIBOR-ränta (Stockholm Interbank Offered Rate) för en veckas upplåning, som fastställts två bankdagar före den första dagen i varje sådan period.

Ränta utgår dock inte för någon dag efter lägre räntesats än som motsvarar

den av Riksbanken fastställda, vid varje tid gällande referensräntan enligt 9 §

räntelagen (1975:635) med tillägg av åtta procentenheter.

Institutet har panträtt i de köpta instrumenten till säkerhet för sin fordran på

köparen med anledning av uppdraget. Institutet har rätt att vidta erforderliga

åtgärder för att fullborda denna panträtt. Fullgör köparen inte sin betalningsskyldighet gentemot Institutet, får Institutet - på det sätt och vid den tidBl 7575 utg 9

Sida

1(2)

punkt Institutet finner lämpligt - sälja berörda instrument eller vidta andra

dispositioner för att avveckla affären. Institutet får för sådant ändamål teckna

köparens namn och vidta de övriga åtgärder som kan erfordras i samband med

avvecklingen. Institutet har rätt att ur erhållen likvid tillgodogöra sig vad som

erfordras för betalning av Institutets fordran jämte ränta enligt ovan samt

ersättning för Institutets arbete och kostnader samt i förekommande fall för

valutakursförluster.

Om, vid försäljning eller andra dispositioner enligt vad nyss sagts, likviden inte

täcker Institutets hela fordran, ska köparen svara för mellanskillnaden jämte

ränta enligt ovan. Institutet får också för detta fall, i den ordning som ovan

sagts, belasta konto som köparen har i Institutet.

Om Institutet efter det att avslut träffats inte inom skälig tid fullgjort vad på

Institutet ankommer för att tillhandahålla köparen instrumenten, har köparen

rätt att återkalla uppdraget och befrias från sina skyldigheter med anledning

av detta.

Vad ovan sagts innebär inte någon inskränkning i de rättigheter som kan tillkomma Institutet på grund av lag.

Säljuppdrag

I det fall kunden (”säljaren”) lämnat uppdrag om försäljning av finansiella instrument gäller följande.

Institutet ska med anledning av uppdraget erhålla fri dispositionsrätt till de

instrument som uppdraget omfattar.

Är instrumenten ägarregistrerade hos central värdepappersförvarare/motsvarande eller förtecknade i depå hos Institutet, har Institutet rätt att vidta

de registreringsåtgärder som erfordras.

I övriga fall ska säljaren, om inte annat överenskommits, samtidigt med att

uppdraget lämnas vidta de åtgärder som erfordras för att Institutet ska erhålla fri dispositionsrätt till instrumenten. Därvid gäller

• i fråga om instrument förtecknade i depå/motsvarande hos annat depåförande institut, att säljaren omgående ska instruera det institutet om

skyndsam överföring till Institutet av de instrument som uppdraget omfattar och

• i fråga om instrument som utfärdas i dokumentform, att säljaren ska överlämna dessa till Institutet.

Om Institutet inte samtidigt med uppdraget, eller inom annan överenskommen tid, erhållit fri dispositionsrätt till instrumenten, fullgör Institutet, på det

sätt Institutet finner lämpligt, avtalet gentemot motparten. Säljaren ska ersätta Institutet kostnaden härför jämte ränta räknat från den dag kostnaden

uppkom till och med den dag betalning sker. Ränta utgår för varje period om en

vecka eller del av vecka, varunder beloppet utestår obetalt, efter en årlig räntesats som med åtta procentenheter överstiger den STIBOR-ränta (Stockholm

Interbank Offered Rate) för en veckas upplåning, som fastställts två bankdagar före den första dagen i varje sådan period. Ränta utgår dock inte för någon

dag efter lägre räntesats än som motsvarar den av Riksbanken fastställda, vid

varje tid gällande referensräntan enligt 9 § räntelagen (1975:635) med til�lägg av åtta procentenheter.

Säljaren ska dessutom utge ersättning för Institutets arbete och kostnader

samt i förekommande fall för valutakursförluster. Institutet får belasta av

säljaren anvisat konto i Institutet för att erhålla betalning för sin fordran på

säljaren. Om medel saknas på anvisat konto eller om konto inte anvisats, får

annat konto som säljaren har i Institutet belastas.

Säljaren erhåller från Institutet, enligt vad som framgår av avräkningsnota

och om inte annat överenskommits, senast kl. 18.00 på likviddagen angivet

nettobelopp. Har uppdraget utförts i annan valuta än svenska kronor anges

valutaslaget i avräkningsnotan. Vid växling av valuta anges den av Institutet tillämpade växlingskursen. Har säljaren inte, samtidigt med att uppdraget

lämnades eller vid annan överenskommen tidpunkt, vidtagit de åtgärder som

erfordras för att Institutet ska erhålla fri dispositionsrätt till de instrument

som uppdraget omfattar, erhåller säljaren likvid tidigast andra bankdagen efter det att Institutet fick tillgång till instrumenten, dock tidigast på angiven

likviddag. Om säljaren vidtagit erforderliga åtgärder senare än kl. 12.00 viss

bankdag kan detta i vissa fall anses ha skett först påföljande bankdag.

Institutet ska vid dröjsmål från säljarens sida eller om Institutet annars har

skälig anledning därtill ha rätt att avsäga sig uppdraget och befrias därigenom från sina skyldigheter med anledning av detta.

Om säljaren vidtagit erforderliga åtgärder i samband med uppdraget, men

Institutet efter det att avslut träffats inte inom skälig tid erlagt likvid med

anledning av uppdraget, har säljaren rätt att återkalla uppdraget och befrias

från sina skyldigheter med anledning av detta.

Transaktioner med utländsk anknytning

Avsteg från ovan angivna villkor beträffande köp- respektive säljuppdrag kan

förekomma vid transaktioner med utländsk anknytning.

Avräkningsnota

När Institutet utfört ett uppdrag ska Institutet lämna information om utförandet genom avräkningsnota eller motsvarande redovisning.

ALLMÄNNA VILLKOR FÖR HANDEL

MED FINANSIELLA INSTRUMENT

Utgivningsdatum

2011-06-09

Om uppdraget utförts genom avtal direkt med Institutet anges det på avräkningsnotan eller motsvarande att uppdraget utförts i egen räkning, genom

intern affär eller med Institutet som kundens motpart. Om uppdraget utförts

genom avtal med en annan kund hos Institutet (däribland en juridisk person

i Institutets företagsgrupp) anges det på avräkningsnotan eller motsvarande

att uppdraget utförts genom inbördes avslut eller intern affär. Vad som sägs

i detta stycke gäller dock inte om uppdraget utförts inom ramen för ett handelssystem med anonym handel och i konkurrens.

Om Institutet efter särskild överenskommelse med kund upprättat avräkningsnota utan att ha köpt eller sålt de finansiella instrumenten för kundens

räkning anges detta förhållande på avräkningsnotan exempelvis genom angivande av att Institutet endast medverkar vid utväxling av likvid och finansiella instrument.

Clearing och avveckling av utförda uppdrag

En handelsplats regler för clearing och avveckling av transaktioner som genomförts på handelsplatsen måste följas av Institutet. Sådana regler kan bl.a.

innebära krav på användande av en clearingorganisation i form av en central

motpart. Mellan kunden och Institutet slutförs utfört uppdrag efter vad som

ovan anges beträffande köp- respektive säljuppdrag, i den mån inte annat

överenskommits.

Annullering av order och makulering av avslut

Institutet äger rätt att annullera kundens order eller makulera avslut som

träffats för kundens räkning i den omfattning som ordern annullerats eller

avslutet makulerats av aktuell handelsplats. Samma rätt gäller om Institutet i

annat fall finner annullering av order eller makulering av avslut vara påkallad

med hänsyn till att ett uppenbart fel begåtts av Institutet, marknadsmotpart

eller av kunden själv eller om kunden genom order eller avslut handlat i strid

med gällande lag eller annan författning eller om kunden i övrigt brutit mot

god sed på värdepappersmarknaden.

Om en order har annullerats eller ett avslut makulerats, ska Institutet utan

oskäligt dröjsmål informera kunden om detta. Någon sådan informationsskyldighet gäller dock inte, såvitt avser order, om handelsplatsen, till följd av

handelsstopp, tekniskt fel eller liknande, har annullerat order. När en order eller ett avslut har annullerats eller makulerats kommer Institutet inte i något

fall lägga in kundens order på nytt, om inte kunden lämnar ett nytt uppdrag

om det.

Insättningsgaranti och investerarskydd

Enligt lagen (1995:1571) om insättningsgaranti har kunden, om denne i händelse av Institutets konkurs inte skulle få ut sina likvida medel innestående på

konto hos Institutet, rätt till särskild ersättning med ett belopp som föreskrivs

i lag, vilket per den 1 januari 2011 motsvarar ett belopp om högst 100 000

euro då ersättningsrätten inträder. Ersättning betalas ut av Riksgälden inom

tre månader efter konkursbeslut. Mer information, Riksgälden, 103 74 Stockholm. www.insattningsgarantin.se.

Enligt lagen (1999:158) om investerarskydd har kunden, om denne i händelse

av Institutets konkurs inte skulle få ut sina finansiella instrument hos Institutet, rätt till särskild ersättning med ett belopp som föreskrivs i lag, vilket per

den 1 juli 2009 uppgår till högst 250 000 kr. Nämnda ersättning kan även

innefatta medel som Institutet tagit emot med redovisningsskyldighet. Kund

som vill ha ersättning ska senast ett år från dagen för konkursbeslutet framställa sitt krav till Riksgälden, som efter prövning betalar ut ersättning.

Utlämnande av uppgift till annan, behandling av personuppgifter

m.m.

Institutet kan, till följd av - svensk eller utländsk - lag, myndighets föreskrift

eller beslut, handelsregler eller avtal/villkor för visst finansiellt instrument,

vara skyldigt att till annan lämna uppgift om kunden och dennes uppdrag

enligt dessa villkor. Kunden är skyldig att tillhandahålla Institutet sådana uppgifter på begäran av Institutet.

Personuppgifter som lämnas till bolag i Institutets koncern kommer att behandlas i datasystem i den utsträckning som behövs för att tillhandahålla

tjänster och administrera kundens engagemang i koncernen. Även personuppgifter som inhämtas från annan än den kund som behandlingen avser kan

komma att behandlas. Det kan också förekomma att personuppgifter behandlas i datasystem hos företag och organisationer med vilka bolag i koncernen

samarbetar.

Personuppgifter kan komma att behandlas för marknadsföringsändamål hos

bolag i koncernen och hos dessa bolags samarbetspartners.

Information om behandling av personuppgifter lämnas av Institutets kontor,

vilka också tar emot begäran om rättelse av personuppgift.

Reklamationer och hävning

Kunden ska granska avräkningsnota eller motsvarande redovisning om uppdragets utförande samt också bevaka att sådan erhålls.

Kunden ska påtala eventuella fel eller brister som framgår av avräkningsnota,

att avräkningsnota uteblivit eller eventuella övriga fel eller brister vid uppdragets utförande, och kunden ska omgående underrätta Institutet om detta

Bl 7575 utg 9

Sida

2(2)

(reklamation). Om kunden vill begära hävning av ett utfört köp- eller säljuppdrag ska detta framföras uttryckligen till Institutet i samband med att felet

eller bristen påtalas.

För utfört uppdrag lämnat av en konsument i egenskap av icke-professionell

kund gäller dock att begäran om hävning får framföras till Institutet utan

dröjsmål och att begäran om annat pris får framföras till Institutet inom skälig

tid efter det att kunden insåg eller borde ha insett de omständigheter som

legat till grund för aktuell begäran.

Om reklamation eller begäran om hävning eller annat pris inte lämnas inom

tid som anges ovan förlorar kunden rätten att begära ersättning, häva utfört

uppdrag eller kräva andra åtgärder från Institutets sida.

Begränsning av Institutets ansvar

Institutet är inte ansvarigt för skada som beror på svenskt eller utländskt lagbud, svensk eller utländsk myndighetsåtgärd, krigshändelse, strejk, blockad,

bojkott, lockout eller annan liknande omständighet. Förbehållet i fråga om

strejk, blockad, bojkott och lockout gäller även om Institutet självt är föremål

för eller vidtar sådan konfliktåtgärd.

Skada som uppkommit i andra fall ska inte ersättas av Institutet, om det varit

normalt aktsamt.

Institutet svarar inte för skada som orsakats av svensk eller utländsk handelsplats, depåförande institut, central värdepappersförvarare, clearingorganisation, eller andra som tillhandahåller motsvarande tjänster, och inte heller av uppdragstagare som Institutet med tillbörlig omsorg anlitat eller som

anvisats av kunden. Detsamma gäller skada som orsakats av att ovannämnda

organisationer eller uppdragstagare blivit insolventa. Institutet svarar inte

för skada som uppkommer för kunden eller annan med anledning av förfogandeinskränkning som kan komma att tillämpas mot Institutet beträffande

finansiella instrument.

För uppdrag lämnat av annan kund än konsument i egenskap av icke-professionell kund, ansvarar Institutet inte för indirekt skada om inte den indirekta

skadan orsakats av grov vårdslöshet.

Föreligger hinder för Institutet, på grund av omständighet som anges i första

stycket, att helt eller delvis utföra köp- eller säljuppdrag avseende finansiella

instrument får åtgärd uppskjutas till dess hindret har upphört. Om Institutet

till följd av sådan omständighet är förhindrat att verkställa eller ta emot betalning/leverans, ska Institutet respektive kunden inte vara skyldiga att erlägga

ränta.

Vad ovan sagts gäller i den mån inte annat följer av lagen (1998:1479) om

kontoföring av finansiella instrument.

Meddelanden

Institutet äger rätt att tillhandahålla information till kunden - via E-post till av

kunden angiven E-postadress, via meddelande i Institutets Internetbank om

kunden är ansluten till denna eller på webbplats som Institutet elektroniskt

underrättat kunden om - när Institutet bedömer att aktuellt tillhandahållande

är lämpligt. Information som Institutet lämnar på webbplats ska anses ha

kommit kunden tillhanda femton kalenderdagar efter det att Institutet publicerat informationen på webbplatsen.

Meddelande som avsänts av Institutet med rekommenderat brev eller vanligt

brev ska anses ha nått kunden senast femte bankdagen efter avsändandet,

om brevet sänts till den adress som kunden uppgivit.

Meddelande genom telefax, telex, S.W.I.F.T., Internet eller annan elektronisk

kommunikation (däribland E-post och Institutets Internetbank) ska anses ha

kommit kunden tillhanda vid avsändandet om det sänts till av kunden uppgivet nummer eller elektronisk adress eller, när det gäller Internetbanken, när

meddelandet avsänts. Om ett sådant meddelande når kunden på icke normal

kontorstid ska meddelandet anses ha kommit mottagaren tillhanda vid början

av påföljande bankdag.

Meddelande från kunden till Institutet ska ställas till den adress som i förekommande fall anges i Depå-/Kontoavtalet, såvida Institutet inte begärt svar

till annan adress. Meddelande från kunden ska anses ha kommit Institutet

tillhanda den bankdag meddelandet kommit fram till nämnda adress. För meddelande avseende reklamation och hävning med anledning av kommissionsuppdrag som konsument lämnat i egenskap av icke-professionell kund, gäller

att meddelandet kan åberopas om det avsänts på ett ändamålsenligt sätt,

även om det försenats, förvanskats eller inte kommit fram. Dock ska kunden

om denne har anledning anta att meddelande inte kommit Institutet tillhanda

eller förvanskats, skicka om meddelandet till Institutet.

Tillämplig lag och forum

För dessa ALLMÄNNA VILLKOR FÖR HANDEL MED FINANSIELLA INSTRUMENT, inklusive Institutets RIKTLINJER FÖR UTFÖRANDE OCH VIDAREBEFORDRAN AV ORDER M M gäller svensk rätt.

Tvist mellan kunden och Institutet på grund av dessa allmänna villkor ska

avgöras av svensk domstol och, om inte lag har tvingande föreskrift om annat forum (eller annat forum följer av myndighets beslut), i första instans av

Stockholms tingsrätt.

Riktlinjer för utförande och vidarebefordran

av order m m

Utgivningsdatum

2009-10-01

1. Inledning

Swedbank AB (banken) utför eller vidarebefordrar kunders order i finansiella instrument, t ex uppdrag att köpa eller sälja aktier. Enligt EUs s k

MiFID-direktiv, som bl a syftar till att öka kundskyddet på värdepappersmarknaden, är värdepappersinstitut inom EU – däribland banken - skyldiga

att vidta alla rimliga åtgärder för att uppnå bästa möjliga resultat för sina

kunder när banken tillhandahåller tjänsterna utförande eller vidarebefordran av kundorder. Direktivet har införlivats i svensk rätt genom lagen

(2007:528) om värdepappersmarknaden samt genom föreskrifter från Finansinspektionen. För att uppfylla denna skyldigheten i nämnda direktiv

och föreskrifter följer banken de riktlinjer som anges i detta dokument.

Med ”utförande av order” (och snarlika uttryck) avses i dessa riktlinjer att

banken handlägger kundens order fram till avslutet, vilket innefattar att

banken genomför själva köpet eller försäljningen åt kunden.

Med ”vidarebefordran av order” (och snarlika uttryck) avses istället att

banken handlägger kundens order men att själva köpet eller försäljningen

genomförs av något annat institut än banken, vanligtvis en svensk eller

utländsk bank eller värdepappersinstitut.

2. Följden av specifika instruktioner från kund

Om kunden lämnar en specifik instruktion avseende en eller flera order – t

ex att banken ska agera som kundens motpart, eller ska utföra ordern på

ett särskilt sätt - kommer en sådan instruktion att ha företräde framför

vad som anges i dessa riktlinjer. En specifik instruktion kan således komma

att innebära att banken i de delar som omfattas av instruktionen inte kan,

helt eller delvis, vidta de åtgärder som anges i dessa riktlinjer. Det bör observeras att banken inte kommer att följa kundens instruktioner om detta

skulle innebära att banken riskerar att bryta mot regler i lag eller annan

författning eller i den eller de aktuella marknadsplatsernas regler för handeln.

3. Den relativa betydelsen av olika faktorer vid utförande respektive vidarebefordran av order

I syfte att uppnå bästa möjliga resultat för kunderna kommer banken, i

den mån det är möjligt och relevant, att ta hänsyn till följande faktorer när

order utförs eller vidarebefordras:

• orderns storlek och typ,

• priset,

• kostnaderna i samband med transaktionen,

• snabbhet,

• sannolikhet för att ordern leder till en transaktion och att transaktionen

kan avvecklas,

• kundens kategori, samt

• andra för kunden väsentliga förhållanden.

Normalt kommer banken att tillmäta kundens totala kostnad eller behållning (köp- eller säljpriset på det finansiella instrumentet och de kostnader

som hänför sig direkt till utförande av transaktionen) störst betydelse. I

vissa fall, t ex vid stora order, order med särskilda villkor m m, kan banken

komma att ta större hänsyn till andra faktorer, t ex om ordern på grund av

sin storlek eller typ enligt bankens bedömning kan ha en väsentlig prispåverkan eller påverkan på sannolikheten för att ordern blir utförd eller kan

avvecklas eller om det av andra skäl är relevant att tillmäta andra faktorer

än priset större betydelse. Banken kan även komma att beakta att olika

kategorier av kunder kan ha olika egenskaper och därmed skilda prioriteringar beträffande de olika faktorernas betydelse. Likväl kan vissa faktorer

vara mera betydelsefulla än andra vid utförande eller vidarebefordran av

order i speciella produkter eller på olika marknadsplatser, bl a beroende på

utmärkande egenskaper för de aktuella instrumenten eller marknadsplatserna. Bedömningen kan även skilja sig åt beroende på om banken utför

eller vidarebefordrar ordern.

4. Allmänt om bankens metoder för utförande av order

Vid orderutförande kan banken – för hela eller delar av kundens order komma att använda en eller en kombination av följande metoder för orderutförande.

På reglerad marknad eller MTF

Handel kan ske genom att banken genomför ordern direkt på en eller flera

reglerade marknader eller på en eller flera s k MTFer (Multilateralt Trading

Facility). Kundens order matchas i dessa fall mot en annan parts order i

enlighet med handelsplatsens handelsregler.

Sida

1(2)

Detta gäller dock inte om kunden har meddelat banken att den aktuella

ordern inte får utföras utanför en reglerad marknad.

5. Metoder för utförande av order avseende vissa särskilda finansiella instrument

5.1 Finansiella instrument som huvudsakligen handlas på externa

handelsplatser

Denna punkt är tillämplig på utförande av order i sådana instrument som

huvudsakligen handlas på en reglerad marknad (t ex Nasdaq OMX), MTF

(t ex Burgundy och AktieTorget) eller annan handelsplats. Således omfattas flertalet av de instrument som är upptagna till handel på en reglerad

marknad eller MTF, t ex:

• aktier (t ex aktier upptagna till handel på Nasdaq OMX, NGM eller

Burgundy),

• standardiserade derivatinstrument (t ex optioner och terminer upptagna till handel på Nasdaq OMX, och

• sådana fondandelar som är upptagna till handel på en reglerad marknad

eller MTF. (Beträffande fondandelar som inte är upptagna till handel på

en reglerad marknad eller MTF, se 6.3).

Banken kommer normalt att hantera order i dessa instrument genom att:

• omgående skicka ordern till den eller de marknadsplatser som enligt

banken ger kunden det bästa resultatet enligt punkt 3 ovan. Om instrumentet handlas på flera marknadsplatser som banken är ansluten

till genomförs ordern på den marknadsplats som ger kunden det bästa

resultatet med hänsyn till det totala belopp som kunden ska betala eller

erhålla.

När banken anser det lämpligt kan en order i stället hanteras genom att

ordern:

• läggs samman ordern med andra order enligt punkt 12 nedan och därefter sänds till den eller de marknadsplatser som enligt banken ger kunden det bästa resultatet enligt punkt 3,

• genomförs genom flera separata transaktioner på en eller flera marknadsplatser (t ex om det rör sig om en förhållandevis stor order), genomförs mot bankens eget lager eller mot annan kunds order till ett

pris som motsvarar marknadspriset. Detta förutsätter att kunden får

ett bättre eller minst lika bra resultat som om ordern istället skulle ha

utföras på en marknadsplats.

I vissa fall ställer banken pris - indikativa eller fasta - direkt mot kunden, t

ex s k riskpris. I dessa fall ingås ett köpeavtal mellan parterna - antingen

när kunden accepterar ett fast pris ställt av banken eller, vid indikativa priser, när banken bekräftar priset till kunden och kunden accepterar priset.

Eftersom det här träffas ett avtal mellan banken och kunden utför eller

vidarebefordrar banken då inte order för kundens räkning. Detta innebär

att dessa riktlinjer inte är tillämpliga i dessa situationer.

5.2 Finansiella instrument som inte huvudsakligen handlas på externa handelsplatser

Denna punkt är tillämplig på hanteringen av order i sådana instrument

som huvudsakligen handlas direkt mot en enda motpart (OTC), t ex:

• Statsobligationer,

• Företagsobligationer,

• Penningmarknadsinstrument,

• OTC-derivat, och andra instrument utgivna eller utfärdade av banken

eller andra värdepappersinstitut.

Normalt kommer banken att i dessa fall ställa priser, indikativa eller fasta,

direkt mot kunden. I dessa fall ingås ett köpeavtal mellan parterna - antingen när kunden accepterar ett fast pris ställt av banken eller, vid indikativa priser, när banken bekräftar priset till kunden och kunden accepterar

priset. Eftersom det här träffas ett avtal mellan banken och kunden utför

banken då normalt inte order för kundens räkning. Detta innebär att dessa

riktlinjer inte är tillämpliga i dessa situationer.

Utanför reglerad marknad eller MTF

Handel utanför en reglerad marknad eller MTF kan ske genom att en kundorder:

Om banken undantagsvis skulle utföra ordern för kundens räkning kommer banken normalt att genomföra ordern mot bankens eget lager till

ett pris som motsvarar ett marknadspris som är beräknat på externa referenspriser på motsvarande underliggande tillgångar, i den mån det är

lämpligt och sådana priser är tillgängliga, med tillägg för marknadsmässig

vinstmarginal samt kostnader för kapitalanvändning och motpartsrisk.

• matchas mot annan kunds order,

• genomförs mot bankens eget lager, eller

• genomförs mot en tredje part.

5.3. Fondandelar som inte är upptagna till handel på en reglerad

marknad eller MTF

Banken kommer att utföra order avseende fondandelar som inte är upp-

Bl 7988 utg 3

Riktlinjer för utförande och vidarebefordran

av order m m

Utgivningsdatum

2009-10-01

tagna till handel på en reglerad marknad eller MTF genom att sända ordern till den aktuella fondens fondbolag (eller motsvarande) för utförande

enligt fondbestämmelserna (eller motsvarande). För mer information om

prissättningen hänvisas till det aktuella fondbolaget. (Beträffande fondandelar som är upptagna till handel på en reglerad marknad eller MTF, se

6.1).

6. Handelplatser vid vilka banken utför order

För en lista över de handelsplatser som banken för närvarande huvudsakligen använder för utförande av order, se www.swedbank.se/mifid.

7. Utvärdering av bankens metoder och riktlinjer för orderutförande

Som framgått ovan deltar banken i handeln på olika reglerade marknader

och andra externa handelsplatser. Kontinuerligt och minst en gång per år

bedömer banken om bankens val av handelsplatser och handelsmetoder

och dessa riktlinjer kan ändras så att ett bättre resultat kan uppnås för

kunden. Vid utvärderingen beaktas de faktorer som nämns i punkt 3 och

4 ovan. Vidare bedömer banken bl a om bättre resultat för kunderna kan

uppnås genom att:

• kundernas order utförs på andra eller ytterligare handelsplatser,

• eller

• bankens handelsmetoder eller andra aspekter av dessa riktlinjer ändras,

med ett bättre resultat för kunden.

8. Bankens metoder för vidarebefordran av order

För att kunna genomföra order i instrument som handlas på andra handelsplatser än dem där banken deltar i handeln direkt (t ex handelsplatser

utanför EU) vidarebefordrar banken ordern till ett mäklarföretag – vanligtvis en svensk eller utländsk bank eller värdepappersinstitut - som i sin

tur i regel utför ordern enligt punkt 4 eller 5 (eller på motsvarande sätt)

eller, i vissa fall, vidarebefordrar ordern till ett tredje företag för sådant