Skatteregler för aktie- och handelsbolag, SKV 294 utgåva 11

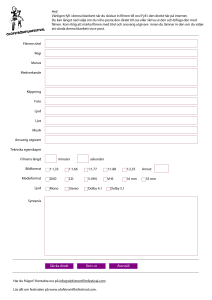

advertisement