Nyemissioner i börsnoterade bolag

advertisement

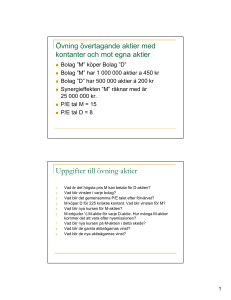

Fakulteten för ekonomi, kommunikation och IT Lars Dragsten Marcus Ericsson Nyemissioner i börsnoterade bolag - Hur bör en investerare agera? New share issues in listed companies - How should an investor act? Magisteruppsats 15 poäng Matematikekonomiprogrammet Karlstads universitet 651 88 Karlstad Tfn 054-700 10 00 Fax 054-700 14 60 [email protected] www.kau.se Termin: VT 2009 Handledare: Hans Lindquist Sammanfattning Vi har valt att undersöka hur nyemissioner påverkar aktiekursen. Detta eftersom det den senaste tiden genomförts ett antal nyemissioner på stockholmsbörsen. Undersökningen genomfördes genom en kvantitativ eventstudie av ett antal nyemissioner genomförda på stockholmsbörsen mellan åren 2000-2007. I undersökningen delades de identifierade bolagen upp efter storlek och bransch för att därigenom försöka finna eventuella mönster. För att kunna dra konkreta slutsatser beräknades, med hjälp av ett t-test, konfidensintervall för de olika kategorierna fram. Slutsatsen av undersökningen är att en investerare bör försöka investera då nyemissioner genomförs i stora (Large Cap) bolag och undvika att delta vid nyemissioner i mindre bolag (Small Cap). Vidare bör en investerare speciellt undvika att delta vid nyemissioner inom sällanköpsbranschen. Abstract We have chosen to study whether a new share issue affecting the stock price. This, because of a recently implemented number of new share issues on the Stockholm OMX Exchange. The survey was carried out by a quantitative event study of a number of new share issues on the Stockholm Stock Exchange between the years 2000-2007. The study divided the identified companies down by size and sector in order to try to find any patterns. In order to draw concrete conclusions we´ve calculated, by using a t-test, confidence intervals for the various categories presented. The conclusion of the study is that an investor should invest when new issues are carried out in larger (Large Cap) companies and avoid participating in new issues in smaller companies (Small Cap). In addition, investors also should avoid to participating in new issues in the durable sector. Innehållsförteckning 1. INLEDANDE KAPITEL ................................................................................................................. 1 1.1 INLEDNING................................................................................................................................... 1 1.2 FRÅGESTÄLLNING .......................................................................................................................... 2 1.3 SYFTE ......................................................................................................................................... 2 1.4 AVGRÄNSNINGAR .......................................................................................................................... 2 2. METOD ..................................................................................................................................... 3 2.1 METODANSATS............................................................................................................................. 3 2.2 KÄLLHANTERING ........................................................................................................................... 4 2.3 TILLVÄGAGÅNGSSÄTT ..................................................................................................................... 6 2.3.1 Val av nyemissioner att studera ...................................................................................... 6 2.3.2 Insamling och behandling av aktiedata och indexdata ................................................... 6 2.3.3 Undersökningsperioder .................................................................................................... 7 2.3.4. Konfidensintervall ........................................................................................................... 7 2.3.5 Analys & Slutsats ............................................................................................................. 8 3. TEORI ........................................................................................................................................ 9 3.1 NYEMISSIONER ............................................................................................................................. 9 3.2 HUR GÅR DET TILL VID EN NYEMISSION? ............................................................................................. 9 3.3 VARFÖR GENOMFÖRA EN NYEMISSION?........................................................................................... 10 3.4 EMISSIONSKURS OCH TECKNINGSRÄTT ............................................................................................. 10 3.5 SPLIT ........................................................................................................................................ 11 3.6 KURSUTVECKLING EFTER NYEMISSIONER........................................................................................... 12 3.7 KONFIDENSINTERVALL FÖR MEDELVÄRDEN ....................................................................................... 13 4. EMPIRI OCH ANALYS ............................................................................................................... 15 4.1 FÖRKLARING AV TABELLER............................................................................................................. 15 4.2 STORLEK PÅ FÖRETAGEN ............................................................................................................... 16 4.2.1 Large Cap ....................................................................................................................... 16 4.2.2 Mid Cap .......................................................................................................................... 16 4.2.3 Small Cap ....................................................................................................................... 17 4.3 BRANSCH................................................................................................................................... 18 4.3.1 Industri (SX15PI)............................................................................................................. 18 4.3.2 Sällanköp (SX20PI) ......................................................................................................... 19 4.3.3 Hälsovård (SX35PI) ......................................................................................................... 19 4.3.4 Finans (SX40PI) .............................................................................................................. 20 4.3.5 IT (SX45PI) ...................................................................................................................... 20 4.4 SAMTLIGA FÖRETAG..................................................................................................................... 21 5. DISKUSSION OCH SLUTSATS .................................................................................................... 22 6. KÄLLFÖRTECKNING ................................................................................................................. 25 7. BILAGOR ..................................................................................................................................... 1. Inledande kapitel I detta kapitel beskrivs uppsatsens frågeställning och syfte. Även de avgränsningar som gjorts i arbetet kommer att presenteras i detta kapitel. 1.1 Inledning I kristider som den vi skådat under hösten 2008 är det inte ovanligt att företag tvingas be ägarna att skjuta till pengar för att förstärka kassa, klara av sina lån eller helt enkelt för att kunna övervintra under den djupaste kristiden. Detta kan göras på flera olika sätt. Ett sätt kan vara att ge ut konvertibler som berättigar innehavaren att antingen få ett antal aktier eller en summa pengar på ett i förhand bestämt datum. Ytterligare ett alternativ är att ge ut s.k. warranter vilka ger innehavaren rätten men inte skyldigheten att på ett förutbestämt datum köpa aktien till en förutbestämd kurs. Det kanske vanligaste sättet, och definitivt ett av de sätt som väcker mest uppmärksamhet, är då ett företag väljer att genomföra en nyemission. En nyemission går i korta drag ut på att företaget ber sina befintliga aktieägare att skjuta till en summa pengar. I gengäld får ägarna ett antal teckningsrätter som ger rätten att köpa ett antal nya aktier, ofta till en kraftigt rabatterad kurs. Om ägaren inte önskar teckna nya aktier kan denne istället sälja sina teckningsrätter för ett pris som i teorin ska motsvara det minskade värdet på hans nuvarande aktier. E24 publicerade tidigare i år en artikel angåenden nyemissioners påverkan på aktiekursen. Kontentan av artikeln var att majoriteten av nyemissionerna under 2009 (och därmed finanskrisen) har gått positivt för företagen, men att de normalt sett skulle orsaka sänkta aktiekurser. Johan Hagbarth, aktiestrateg på SEB, påpekar att några större slutsatser inte bör dras av den undersökningen. Behrang Nabizadeh fyller i och nämner att kursreaktionerna är beroende på om det är låg- eller högkonjunktur (E24.se 2009a). Journalisten Tomas Linnala menar att det är helt logiskt att aktiekurserna stiger, i synnerhet nu i kristiderna och att det i slutändan ändå handlar om vilken emissionskurs som de nya aktierna emitteras för (E24.se 2009b). 1 1.2 Frågeställning Är en nyemission gynnsamt för en aktieägare utan annat intresse än att maximera sin egen vinst? Finns det skillnader på utgången av en nyemission mellan olika branscher och storlek på företagen? 1.3 Syfte Huvudsyftet med den här studien är att undersöka huruvida en nyemission är lönsam för en mindre aktieägare. I studien ämnar vi även att undersöka om det finns skillnader i utgången av en nyemission mellan olika branscher samt om storleken på företagen har betydelse. 1.4 Avgränsningar I den här studien kommer endast nyemissioner mellan 2000-2007 att undersökas. På grund av svårigheter att finna aktiedata för avnoterade och uppköpta bolag kommer i denna studie endast bolag noterade på Affärsvärldens Generalindex (AFGX) att studeras. Vidare skall information om bolagets nyemission finnas listad på OMX Nordics webbsida. Företag som genomfört mer komplicerade nyemissioner där aktieägaren, förutom nya aktier i bolaget, även erhållit exempelvis optioner eller konvertibler kommer även de att uteslutas ur undersökningen då ett historiskt värde på eventuella optioner och konvertibler är svårt att finna. De få nyemissioner som behandlar både a- och b-aktier tas också bort ur undersökningen på grund av den utökade komplexiteten i beräkningarna. 2 2. Metod I kapitlet diskuteras metodansats och källkritik. I metodkapitlet beskrivs även vilket tillvägagångssätt som används för att genomföra undersökningen och nå närmare målet med en klar och entydig slutsats. 2.1 Metodansats Jacobsen (2002) påvisar att det är syftet och problemområdet som ska vara avgörande vid val av metodansats. Valet av metodansats står dels mellan att välja arbetssätt såsom deduktion, induktion eller abduktion. En annan del är vilken metod för datainsamling som används. Där är det kvalitativa och det kvantitativa perspektiven vanligast även om det finns ett flertal andra perspektiv att utgå från. Undersökningen är genomförd helt utan förutfattade meningar eller förväntningar på resultatet. Utgångspunkt i denna undersökning ligger således i empirin vilket innebär att arbetet kommer att genomföras med ett induktivt arbetssätt. Andra metoder som finns att tillgå är den deduktiva metoden, vilken tar sin utgångspunkt från tidigare teorier, samt abduktion vilken är en blandning av det deduktiva och induktiva synsättet (Jacobsen 2002). Både kvalitativa och kvantitativa undersökningar handlar om hur informationen samlas in, bearbetas och analyseras. En kvalitativ undersökning består oftast av intervjuer vilket innebär att attityder, värderingar och föreställningar byggs in i analysen. En kvantitativ studie däremot består av datainsamling och blandar inte in känslor eller personliga åsikter. En kvantitativ undersökning är till sin natur mer statistisk och objektiv än den kvalitativa undersökningen. Vid undersökningar med innehållande ett stort sifferunderlag eller ett stort antal respondenter är således det kvantitativa arbetssättet att föredra (Jacobsen 2002). Den här uppsatsen bygger till stor del på stora kvantiteter data som samlats in, bearbetats och slutligen analyserats kommer vilket innebär att utgångspunkten i det här avseendet kommer att ligga i det kvantitativa arbetssättet. 3 2.2 Källhantering Huvuddelen av de källor som använts i detta arbete utgörs främst av böcker, vetenskapliga artiklar samt data hämtad från främst OMX:s webbsida. För att avgöra huruvida de källor som använts kan anses vara tillförlitlig eller ej har vi utgått från de sju kriterier Göran Leth och Thorsten Thurén behandlar i sin rapport Källkritik för Internet (2000). Dessa sju kriterier presenteras nedan och följs av en kortare analys av de källor som nyttjats. Tid – Desto äldre en källa är, desto lägre är dess trovärdighet då information enligt Leth & Thuren är något av en färskvara. Begreppet tid innebär att vi i denna studie inte bör använda oss av källor som är alltför gamla. Även om vissa av de källor som använts i denna uppsats är från 80- och 90-talet så har inte tillvägagångssättet vid en nyemission ändrats så pass att det borde utgöra något hinder för trovärdigheten i uppsatsen. Beroende – Med begreppet beroende avses bland annat att en primärkälla har högre trovärdighet än information som traderats. Leth och Thurén (2000) menar att tradering är ett stort problem, särskilt på internet, vilket medför att det är viktigt att försöka finna primärkällan och använda sig av den. Om primärkällan ej går att finna bör, enligt Leth och Thurén, den information som finns på en webbsida gå att verifiera via minst två oberoende källor. Beroende kan inte anses utgöra något större problem i det här arbetet. Dels för att data till arbetet är hämtat direkt från primärkällan (OMX Nordic) och övriga källor utgörs till stor del av studentlitteratur och vetenskapliga artiklar vilka inte kan anses ha något att vinna på att förvränga informationen. Äkthet – Äkthet innebär att säkerställa att den källa som nyttjas inte är en förfalskning. På internet är det vanligt med falska hemsidor eller hemsidor som inte är vad de utger sig för att vara. Kontroll av äktheten görs enligt Leth och Thurén (2000) enklast genom att säkerställa att de personer som skrivit de källor som används verkligen är den de utger sig för att vara samt att kontrollera att de webbsidor som används inte är förfalskningar. Äktheten i källorna som använts i den här uppsatsen behöver knappast betvivlas då informationen är hämtad från studentlitteratur, vetenskapliga artiklar publicerade i kända databaser samt data från OMX:s webbsida. Tendens – Tendens innebär att den som är part i målet alltid ska misstänkas vara otillförlitlig eller med andra ord tendentiös. Tendens kan yttra sig genom 4 rena lögner eller att förvrängning av sanningen så den bättre passar upphovsmannens syfte. Vi anser inte heller att tendens utgör något problem för trovärdigheten i vår uppsats då etablerade forskare och författare knappast vill svarta nere sina namn genom att kraftigt vinkla eller förvränga informationen. Inte heller OMX kan ha något att vinna på att förvränga data om aktiekurser då det skulle rasera all deras trovärdighet. Världsbild och kunskapssyn som tendens - Alla källor har tendens, även de som ej är part i målet. Det finns således inga otendentiösa källor. Alla källor är produkter av den kultur de finns och funnits i. Alla källor påverkas av författarens världsbild. Det finns en västerländsk världsbild, men även andra världsbilder i andra delar av världen. För att på ett korrekt sett kunna avgöra trovärdigheten på våra källor enligt detta kriterium skulle vi behöva veta mer om den bakgrund författarna till de källor som använts har. Vi kan dock utgå från att författarna så gott det går försöker göra så objektiva undersökningar som möjligt samt att det framgår klart om författarna har en kritisk hållning till ett visst problem. Trovärdighet – Internet är fyllt med mängder av information på mindre erkända webbsidor. Sållas dessa helt bort finns en stor risk att gå miste om ny, viktig, eller alternativ information. För att dessa källor ska vara användbara behöver en bedömning källornas trovärdighet göras. En granskning av källorna för att fastställa att de är objektiva, opartiska samt saknar dolda motiv bör därför genomföras. Vidare är det viktigt att vara observant på författarens namn, titel, ställning, organisationstillhörighet, sidans tillkomstdatum samt att det går att få kontakt med författaren. Källans förutsättningar och egenskaper – På internet är det inte ovanligt att det förekommer felaktigheter. De flesta felaktigheterna beror snarare på slarv än rena bedrägeriförsök. Upphovsmannen kanske saknar kunskap i ämnet men har ändå framfört en teori eller liknande. Även källans definitioner är viktiga att kontrollera då de oftast anpassas för att motsvara författarens syfte. Ingen är ofelbar och de flesta felaktigheter beror inte på rena bedrägeriförsök utan på att upphovsmannen begått någon form av misstag eller inte besuttit rätt kunskap i frågan. Även källans definitioner spelar roll. En källa väljer alltså troligen att definiera saker på ett för sitt syfte fördelaktigt sätt. 5 2.3 Tillvägagångssätt 2.3.1 Val av nyemissioner att studera Vi har valt att endast studera nyemissioner gjorda mellan åren 2000-2007. Förutom att nyemissionerna ska vara gjorda under ovan nämnda tidsperiod skall de även finnas listade på OMX Nordics hemsida. Företagen som undersöks ska vidare finnas listade på Affärsvärldens Generalindex (AFGX). Denna begränsning är gjort dels för att arbetet inte ska bli för omfattande och därav inte praktiskt genomförbart inom den utsatta tiden, men främst för att utgången av en nyemission för en aktieägare för 25 år sedan kan ha varit betydligt annorlunda än vad en utgången av en nyemission de senaste 5-10 åren har varit. I undersökning kommer bolagen att delas in vilken bransch de är verksamma i, samt efter storleken på bolagen. Vid indelningen använder vi oss av grova branschindex så som IT (SX45) och hälsovård (SX35), etc. För att dela in företagen efter storlek har vi utgått från vilken av Large Cap, Mid Cap och Small Cap-listorna företaget finns noterade på. 2.3.2 Insamling och behandling av aktiedata och indexdata När de nyemissioner som överensstämmer med de begränsningar som gjorts i arbetet har identifierats återstår insamling och bearbetning av aktiedata och indexdata. Det innebär att både data för branschindex, OMXS30-indexet, samt aktiekursen kommer att samlas in för en period som sträcker sig 36 månader efter den första nyemissionen är gjord. För att undvika att behöva använda oss av ett teoretiskt framräknat värde på de teckningsrätter som vår investerare ska köpa för att kunna delta i nyemissionen fullt ut har vi i undersökningen räknat på att en fiktiv investerare köper aktier för 1 000 000 kronor en månad innan teckningsrätter byts till aktier. Vi har valt den summan för att den är så pass stor att eventuella avrundningsfel kommer filtreras bort och inte påverka undersökningen nämnvärt. Avrundningsfel som vi främst syftar på är att antalet aktier investeraren köper för exakt 1 000 000 kronor inte ofta går jämnt ut och det uppkommer i teorin delar av aktier. Anledningen till att vi valt tidsperioden en månad är att nyemissionen då oftast är känd, men att handeln med teckningsrätter ännu inte startat. Samtidigt har vi gjort samma beräkningar för om investeraren istället för aktierna skulle satsa samma summa i tillhörande branschindex respektive OMXS30-indexet. Sedan har vi ställt dessa 6 utvecklingar mot varandra för att få en övergripande bild över hur aktiekurserna gått efter nyemissionen. Vi har anpassat våra beräkningar för eventuella splitar och extra nyemissioner som företagen gjort en tid senare men inom vår tidsram. Företagen där det förekommer flera nyemissioner inom den aktuella tidsramen, har vi valt att vår investerare följer med för fullt vid samtliga av dessa kontra investerar samma summa i nya andelar i indexen. 2.3.3 Undersökningsperioder I undersökningen kommer bolagens resultat gentemot branschindex och OMXS 30 indexet att undersökas efter 6, 12, 24 och 36 månader. Med hjälp av ett T-test kommer ett konfidensintervall kunna tas fram och analyseras för att vi slutligen ska kunna dra en korrekt och statistiskt bekräftad slutsats. 2.3.4. Konfidensintervall Det finns ett antal olika slags statistiska tester som kan genomföras för att analysera resultaten i vår undersökning. Ett test som lämpar sig väl för att undersöka skillnader mellan aktiekurser och indexkurser och som vi känner oss förtrogna med är ett så kallat t-test. Från t-testsberäkningar kan ett konfidensintervall beräknas vilket sedan ligger till grund för de slutsatser som kommer att dras. Vi kommer beräkna konfidensintervall för alla de tre storleksindelningarna av företagen (Large Cap, Mid Cap, Small Cap). Vi kommer även göra det för de olika branscherna (IT, Sällanköp, Finans, Hälsovård och Industri) som de involverade företagen representerar. I slutet beräknas konfidensintervallet för samtliga företag. Anledningen till dessa uppdelningar är för att undersöka ifall det går att hitta några mönster branscher emellan eller hur pass avgörande det är vilket storlek företaget är av. När det gäller signifikansnivån så var målet att kunna arbeta med 95 % genomgående. Vid de olika uppdelningarna blev det dock så pass få företag kvar i vardera kategori. Det medförde att vi, för att konfidensintervallen skulle säga något, var tvungna att sänka den nivån till 90 %. 7 2.3.5 Analys & Slutsats Analysen kommer att ske utifrån medelvärdena och konfidensintervallen som beräknats. Vi kommer vara så objektiva som möjligt och söka efter mönster och trender i kursutvecklingarna för att därigenom minska riskerna för att en felaktig slutsats dras. 8 3. Teori Detta kapitel syftar till att ge en god insikt av tillvägagångssättet vid en nyemission. Kapitlet syftar även till att ge läsaren kunskap om hur emissionskursen och teckningsrätter prissätts. 3.1 Nyemissioner En nyemission innebär att ett aktiebolag utökar sitt aktiekapital genom att utfärda och sälja nya aktier. Den vanligaste orsaken till att en nyemission genomförs är att få in mer pengar (Nyemissioner.se 2009). Det är bolagsstämman som beslutar om nyemission och oftast har de tidigare aktieägarna företrädesrätt att delta i emissionen i den proportion de redan är involverade i företaget. Styrelsen kan alltså inte favorisera några aktieägare vid en vanlig nyemission. För detta ändamål kan det då istället beslutas med motivation för en så kallad riktad nyemission då styrelsen kan begränsa nyemissionen till valfria investerare. Nyemission kan även ske genom att det betalas med apportegendom, det vill säga annat medel än pengar, till exempel aktier, varulager, fastigheter, patent. En sådan nyemission kallas apportemission (Thomasson. J, et. al. 2005). 3.2 Hur går det till vid en nyemission? Det börjar med att styrelsen föreslår en nyemission detaljerat med emissionskurs, teckningstid och inbetalningstid. Bolagsstämman tar sedan beslutet. Teckningstiden tar vid och gamla aktier på börsen noteras exklusive värdet av teckningsrätter. Aktieägarna får uppgift om att de har rätt att teckna ett visst antal aktier, till viss kurs. Om inte teckningsrätterna sålts så sker teckning av nya aktier. Eventuellt att det köps/säljs fler teckningsrätter vid sådant behov. Betalning sker vid teckningen eller senare inom fastställd tidsram och aktieägarna tillgodoräknas de nya aktierna i VPC (ett registreringssystem för aktier). (Hansson S. 1998) 9 3.3 Varför genomföra en nyemission? För företagets överlevnad kan ökande likvida medel vara av vikt. För börsintroduktion kan ett ökande aktiekapital vara av vikt. Inkommande kapital vid nyemission kan användas mer lönsamt än vid lån. Man ökar spridningen av aktierna, kan vara bra för börsintroduktion. Vid maktkamp mellan aktieägargrupper kan en nyemission öka styrelsens andel av rösterna. Ökningen av eget kapital-andelen ger en mer stabil finansiell ställning. (Hansson S. 1998) 3.4 Emissionskurs och teckningsrätt Om företaget vill öka sitt aktiekapital t.ex. från 300000 kr till 400000 kr så blir emissionsvillkoret: Villkoret 1:3 innebär att det krävs tre gamla aktier för att teckna och köpa en ny. Priset för den nya aktien är vad emissionskursen är satt till. Denna kurs får inte vara lägre än aktiens nominella värde (pari) enligt aktiebolagslagen, om det inte är under speciella förutsättningar och då endast för börsnoterade bolag. Oftast är dock emissionskursen satt till över pari. Det överskjutande beloppet som då uppstår, överkursen, skall tillföras överkursfonden. Emissionskurs = Nominellt värde + Överkurs. Emissionskursen brukar hamna mellan det nominella värdet och börsvärdet på aktien. Det blir då alltså förmånligare att teckna nya aktier istället för att köpa gamla. (Hansson S. 1998) Denna skillnad i kurserna gör att det finns ett ekonomiskt värde i själva teckningsrätten av de nya aktierna. De gamla aktieägarna erhåller vid nyemissionen ett teckningsrättsbevis som utgör ett bevis för äganderätten av en eller flera teckningsrätter. Dessa visar i sin tur att en investerare är berättigad till att teckna de nya aktierna i rätt proportion till sitt tidigare aktieinnehav. Teckningsrätterna kan även säljas vidare. Aktieägare som kanske inte har 10 tillräckligt med aktier för att teckna en ny får då helt enkelt handla fler aktier eller teckningsrätter. (Holmström N. 1998) Holmström (1998) tar upp ett exempel som tydligt visar hur allt detta hänger ihop ”Ett företag har ett aktiekapital på 5 miljoner kronor motsvarande 50000 aktier med nominellt värde på 100 kr. Nyemission genomförs med villkoret 1:4 och till emissionskursen 140 kr, dvs. för fyra gamla aktier och 140 kr får man teckna en ny. Börskursen före nyemissionen ligger på 250 kr och om man då har fyra aktier så är det totala värdet för dessa 1000 kr. Med dessa fyra aktier får man sedan teckna en ny för 140 kr. Det sammanlagda aktieinnehavet är då värt 1000 + 140 = 1140 kr och varje enskild aktie bör efter nyemissionen vara värd 1140/5 = 228 kr. Värdet på aktierna har därmed minskat med 22 kr”. Börskursen brukar också falla med ungefär lika mycket. För den som istället vill sälja sina teckningsrätter så bör priset för dessa sättas så att det ger full kompensation för den värdeminskning som de gamla aktierna drabbas av genom nyemissionen. (Holmström N. 1998) Om vi nu vill räkna ut värdet för dessa teckningsrätter och tar hjälp av Holmströms (1998) exempel så har vi ett nyemissionsvillkor som lyder 1:4 till emissionskursen 140 kr och börskursen före emissionen är 250 kr. Om vi nu inte har några aktier sen tidigare så behövs det köpas fyra teckningsrätter för att sedan kunna köpa en ny aktie. Uppställt i ekvationsform blir det 140 + 4x, där x är priset på en teckningsrätt. Detta ska sedan vara likvärdigt med en gammal aktie (börskursen) med avdrag för en avskild teckningsrätt, dvs. 250 – x. Ekvationen lyder nu 140 + 4x = 250 – x och vid utlösning av x får vi x = 22 kr. Detta är grundprincipen för att räkna ut teckningsrättens värde, men det finns faktorer som kan påverka värdet som till exempel utbud och efterfrågan på teckningsrätten (Hansson S. 1998). Det har dock visat sig svårt för en investerare att kunna köpa teckningsrätter till det teoretiska värdet då det till i slutändan är marknadens förväntningar som avgör priset för en aktie och således även teckningsrätten (Lughan & Ritter 1995). 3.5 Split En split innebär att aktien delas upp i två eller flera aktier. Detta görs främst för att börskursen har blivit för hög och företaget vill sänka aktiekursen. Företaget vill här få aktien att uppfattas som billigare och på så sätt öka handeln. Aktierna 11 blir mer tillgängliga för mindre aktieägare vid lägre kurs av förklarliga skäl. Antalet aktier ökar beroende på hur spliten är utformad, men aktiekapitalet är detsamma. Vid en split 2:1 delas en aktie upp i två nya aktier. Företaget aktiekapital blir därmed det dubbla och samtidigt halveras aktiernas nominella värde och vanligen även börskursen. Enligt finansiella teorier skall en split inte påverka aktievärderingen alls eftersom den inte tillför företaget något nytt. Men detta verkar inte marknaden bry sig om, utan småsparare föredrar att äga många aktier i ett bolag och blir därför villigare att handla när ett företag får fler aktier till lägre kurs än färre aktier till högre kurs, trots att totalsumman på dess investering är densamma. (Holmström N. 1998) Även det motsatta är förekommande, det vill säga en sammanslagning av aktier. Om ett företag har haft stora förluster och börskursen har sjunkit lågt kan de välja att slå ihop till exempel tio aktier till en. Det nominella värdet likaså börskursen blir därmed tio gånger högre. (Hansson S. 1998) 3.6 Kursutveckling efter nyemissioner Hansson (1998) skriver angående kursutvecklingen att efter att en nyemission har offentligtgjorts brukar kursen i allmänhet pressas. När ett företags aktiers utbud ökar skall marknaden absorbera detta, dock stöds samtidigt kursen av den medföljande publicitet som en nyemission skapar. På lång sikt är det genomslaget för de nya investeringar som möjliggjorts tack vare emissionen som påverkar kursen. Företagets vinstutsikter och investeringsplaner drar därför till sig större intresse. E24 publicerade den 6:e april 2009 en artikel angående nyemissioners påverkan på aktiekurserna. Från artikeln framgår det att nyemissioner normalt sett skulle följas av sänkta aktiekurser, men artikeln är främst inriktad på nyemissioner under år 2009 och finanskrisens dagar och att de då istället skulle driva upp aktiekurserna. Nio av tolv bolag som genomfört en nyemission under året har sedan gått bättre än Stockholmsbörsens index OMXSPI. Johan Hagbarth, aktiestrateg på SEB, påpekar att det kanske inte ska dra för stora slutsatser utifrån detta, men att det visats bland annat för banker att i lågkonjunktur att det är bra att stärka sin balansräkning genom en nyemission. Journalisten Behrang Nabizadeh fyller i och nämner att kursreaktionerna är beroende på om det är låg- eller högkonjunktur (E24.se 2009a) 12 En annan journalist på E24, Tomas Linnala menar att det är helt logiskt att aktiekurserna stiger, i synnerhet nu i kristiderna och att det i slutändan ändå handlar om vilken emissionskurs som de nya aktierna emitteras för (E24.se 2009b). Behrang Nabizadeh:s artikel behandlar främst nyemissioner som genomförts under finanskrisens gång. Men den tar även upp en kvantitativ studie som JP Morgan genomfört med nyemissioner sedan år 2001. Här framgår det att företag som lanserar nyemissioner i genomsnitt går sämre än index innan aviseringen av emissionen för att sedan efter emissionen resa sig och följa marknaden. Kursutvecklingen för stora företag där starka finansiella aktörer är delägare tenderar enligt Filbeck (1996) att gå bättre än andra företag som genomför en nyemission. 3.7 Konfidensintervall för medelvärden Konfidensintervall används för att kunna säkerställa med en viss signifikans att ett slumpmässigt värde ska ligga inom vissa framräknande gränser. Dessa tfördelningstest fungerar bra vid undersökningar av mindre populationer. De vanligaste signifikansnivåerna att använda sig av är 90 % respektive 95 %. Finns fördelen av att ha ett stort antal observationer så är 95 % eller en högre signifikansnivå att föredra, eftersom eventuella extremvärden då påverkar undersökningen i mindre utsträckning (Montgomery et al. 2006). Först beräknas stickprovsmedelvärdet (vilket betecknas ) för de värden som ett konfidensintervall ska tas fram för. Utifrån medelvärdet räknas sedan stickprovsstandardavvikelsen (s) ut. Formeln för s2 är: Vilket innebär att kvadratavvikelsen för varje enskilt värde (xi) jämfört med stickprovsmedelvärdet beräknas. Sen summeras dessa nyss framräknande värden och divideras med antalet frihetsgrader (n-1, där n är antalet observationer). Nu har stickprovsvariansen (s2) beräknats och 13 standardavvikelsen fås helt enkelt genom att dra roten ur variansen. Därefter är det dags att ta fram t-värdet ur t-tabellen som baseras på antalet frihetsgrader respektive den signifikans som ska användas. Formeln för konfidensintervallet ser ut som följer: Härifrån erhålles alltså två värden, vilket väntevärdet (µ) sedan med en viss signifikans kommer ligga emellan (Lövås 2006). 14 4. Empiri och analys Detta kapitel syftar till att ge läsaren en överblick över de data som ligger till grund för den slutsats som kommer att dras i kapitel 5. Nedan presenteras tabeller med medelvärdet av utgången av nyemissionerna efter 6, 12, 24 samt 36 månader. Även de konfidensintervall, vilka beräknats med hjälp av ett t-test kommer att presenteras nedan. De data som ligger till grund för nedan gjorda beräkningar, information om storleken på företagen, samt vilket branschindex företagen är noterade på finns presenterade i bilaga 1. Tyvärr blir vissa konfidensintervall stora beroende på att det i den kategorin av företag antingen finns få företag eller företag vars aktiekurser rört sig olika efter nyemissionen. 4.1 Förklaring av tabeller SMALL CAP Orensat Medel: Förväntat min Förväntat max 6mån OMXS30 -19,63% -26,63% -12,63% Bransch -14,47% -25,28% -3,67% 12mån OMXS30 -8,25% -33,61% 17,10% Bransch 8,92% -21,64% 39,47% 24mån OMXS30 -16,01% -39,13% 7,11% Bransch -5,63% -32,47% 21,21% 36mån OMXS30 14,26% -32,79% 61,31% Bransch 4,89% -36,47% 46,25% Ovan visas en tabell som kommer att användas nedan för att analysera resultatet av undersökningen. I undersökningen har, som tidigare nämnts, aktiens värde jämförts mot dels OMXS30-indexet samt mot ett branschindex. Förväntat minimum samt förväntat maximum är resultatet av de konfidensintervall vi beräknat. Det innebär att om en nyemission med ett bolag i tabellen ovan, det vill säga ett Small Cap-bolag, skulle genomföras idag så förväntas aktien med 90 % sannolikhet ligga mellan 26,63 % och 12,63 % sämre än OMXS30-indexet. Med andra ord så hade en investerare gjort en bättre affär om denne istället för att delta i nyemissionen investerat i en OMXS30-fond. I detta kapitel förekommer även tabeller som istället för orensat kallas för rensat. Det innebär att vissa företag, vars resultat efter ett antal månader starkt avviker från övriga bolag, har uteslutits ur undersökningen för att konfidensintervallet därigenom ska bli mindre och mer tillförlitligt. 15 4.2 Storlek på företagen I detta kapitel har företagen delats in efter storlek. Det vill säga Large Cap (bolag med ett börsvärde på över en miljard euro), Mid Cap (bolag med ett börsvärde mellan 150 miljoner euro och en miljard euro) samt Small Cap (bolag med ett börsvärde under 150 miljoner euro) har undersökts var för sig. Syftet med detta är att undersöka huruvida utgången av en nyemission påverkas av storleken på bolaget. 4.2.1 Large Cap I undersökningen har vi lyckats identifiera sex bolag som platsar i kategorin Large Cap-företag vilka genomfört nyemissioner som överensstämmer med de avgränsningar vi satt upp. Företagen finns presenterade i bilaga 1. LARGE CAP Orensat Medel: Förväntat min Förväntat max 6mån OMXS30 21,13% 6,30% 35,95% Bransch 24,52% 7,81% 41,22% 12mån OMXS30 52,61% 2,27% 102,95% Bransch 24,00% 9,74% 38,25% 24mån OMXS30 136,78% 72,12% 201,43% Bransch 95,54% 46,36% 144,73% 36mån OMXS30 177,87% 103,99% 251,76% Bransch 132,23% 55,40% 209,06% Som synes i tabellen ovan så är en investering i samband med en nyemission i ett stort företag en lönsam affär. Efter 6 månader kan en investerare med 90 % sannolikhet förvänta sig en avkastning som är minst 6,3 % bättre än OMXS30indexet och efter 36 månader kan investeraren förvänta sig en avkastning som slagit index med minst 103,99%. Resultaten i undersökningen tyder, som syns i tabellen ovan, på att en investering vid en nyemission i ett Large Cap-bolag är en bra investering som går bättre än både OMXS30- och branschindexet. 4.2.2 Mid Cap I undersökning har sju företag som är noterade på Mid Cap-listan och uppfyller villkoren i våra avgränsningar identifierats. I den rensade undersökningen uteslöts företaget Active Biotech. MID CAP Orensat Medel: Förväntat min Förväntat max 6mån OMXS30 54,41% -29,26% 138,08% Bransch 69,20% -48,79% 187,18% 12mån OMXS30 43,58% -17,96% 105,13% Bransch 51,53% -38,98% 142,04% 24mån OMXS30 33,64% 7,48% 59,80% Bransch 66,91% -6,51% 140,32% 36mån OMXS30 44,01% -27,92% 115,94% Bransch 87,79% -51,03% 226,60% 16 Av den orensade undersökningen ovan är det mycket svårt att dra några egentliga slutsatser då konfidensintervallen blir mycket stora. Det beror delvis på att några av bolagen har gått avsevärt bättre respektive sämre än index. En starkt bidragande orsak till detta är företaget Active Biotech som efter endast 6 månader slog OMXS30-indexet med hela 400 %. Även resterande perioder var det bolaget mellan 100-400 % bättre än de båda indexen. Om investeraren istället för att titta på konfidensintervallen väljer att utgå från medelvärdet så slår Mid Cap-bolagen de båda indexen samtliga mätperioder. MID CAP Rensat Medel: Förväntat min Förväntat max 6mån OMXS30 16,70% -1,40% 34,79% Bransch 13,67% -33,04% 60,37% 12mån OMXS30 23,81% -8,16% 55,78% Bransch 14,77% -25,28% 54,82% 24mån OMXS30 32,75% 12,27% 53,23% Bransch 43,53% 1,40% 85,67% 36mån OMXS30 33,90% -21,98% 89,79% Bransch 38,44% -35,52% 112,39% I den rensade tabellen ovan har alltså bolaget Active Biotech uteslutits. Detta får som konsekvens att medelvärden blir avsevärt lägre och troligen mer realistiska. Vidare blir konfidensintervallen betydligt mindre, även om de fortfarande är för stora och spretiga för att kunna dra några egentliga slutsatser. Det enda som egentligen går att konstatera är att en investerare efter 24 månader kan förvänta sig att investeringen gått bättre än både OMXS30- och branschindexet. 4.2.3 Small Cap I den orensade undersökningen för Small Cap-bolagen har 22 företag vilka stämmer överens med våra avgränsningar identifierats. I den rensade undersökningen uteslöts de två företag som i varje period presterat absolut bäst gentemot index samt de två företagen som presterad absolut sämst gentemot index. Kvar i den rensade undersökningen finns således 18 företag. Syftet med detta är att ta bort de mest avvikande resultaten för att därigenom erhålla mindre men säkrare konfidensintervall. SMALL CAP Orensat Medel: Förväntat min Förväntat max 6mån OMXS30 -19,63% -26,63% -12,63% Bransch -14,47% -25,28% -3,67% 12mån OMXS30 -8,25% -33,61% 17,10% Bransch 8,92% -21,64% 39,47% 24mån OMXS30 -16,01% -39,13% 7,11% Bransch -5,63% -32,47% 21,21% 36mån OMXS30 14,26% -32,79% 61,31% Bransch 4,89% -36,47% 46,25% Resultaten av undersökningen med Small Cap-bolagen tyder på att en investerare bör vara försiktig då nyemissioner genomförs i Small Cap-bolag. 17 Konfidensintervallen är relativt små och den förväntade minsta avkastningen ligger ständigt mellan 21 % och 40 % under både OMXS30- och branschindex. SMALL CAP Rensat Medel: Förväntat min Förväntat max 6mån OMXS30 -21,37% -26,50% -16,24% Bransch -19,59% -26,11% -13,08% 12mån OMXS30 -26,84% -36,12% -17,57% Bransch -3,11% -23,80% 17,58% 24mån OMXS30 -26,58% -39,91% -13,24% Bransch -15,79% -35,73% 4,16% 36mån OMXS30 -1,05% -22,96% 20,87% Bransch -12,45% -29,73% 4,82% Efter att ha rensat undersökningen för Small Cap-bolagen kan konstateras att en investerare inte bör ha några högre förväntningar på att dennes placering ska slå vare sig OMXS30- eller branschindexet om han studerar medelvärdena. En väldigt optimistisk investerare kan dock se en viss potential på 36 månaders sikt. 4.3 Bransch I undersökningen har beräkningar av konfidensintervall för olika branschindex genomförts. Tyvärr blev det allt för få företag i varje bransch och företagens resultat har varit väldigt varierande. Det har medfört att många konfidensintervall har blivit stora. Trots detta har vi valt att ta med resultaten av dessa undersökningar då vissa intervall trots allt ger en viss relevant information. 4.3.1 Industri (SX15PI) Av de företag som undersökt finns fem företag klassificerade som industriföretag. INDUSTRI Orensat Medel: Förväntat min Förväntat max 6mån OMXS30 -17,38% -33,59% -1,17% Bransch -6,72% -40,76% 27,31% 12mån OMXS30 -6,63% -50,02% 36,75% Bransch -5,91% -48,24% 36,43% 24mån OMXS30 48,86% -41,59% 139,31% Bransch 42,89% -34,28% 120,06% 36mån OMXS30 89,34% -94,32% 273,00% Bransch 66,21% -81,34% 213,76% Av ovanstående tabell är det svårt att dra några egentliga slutsatser. Det går dock att konstatera att en investerare inte bör räkna med att slå OMXS30indexet efter 6 månader. Efter det är det helt upp till investerarens marknadstro att avgöra om det är en bra eller dålig investering. Om medelvärdet på resultaten studeras, istället för konfidensintervallen, kan det misstänkas att ett 18 bolag levererar ett resultat som med råge slår både OMXS30- och branschindex efter 24 respektive 36 månader. 4.3.2 Sällanköp (SX20PI) Till branschindexet sällanköp har fem företag, vilka uppfyller de avgränsningar som tidigare sats upp, identifierats. SÄLLANKÖP Orensat Medel: Förväntat min Förväntat max 6mån OMXS30 -23,53% -49,79% 2,73% Bransch -17,07% -47,49% 13,34% 12mån OMXS30 -31,94% -62,68% -1,21% Bransch -30,62% -60,13% -1,11% 24mån OMXS30 -38,64% -81,59% 4,30% 36mån Bransch OMXS30 Bransch -45,70% -37,77% -53,27% -87,25% -100,00% -100,00% -4,14% 32,96% 11,79% I tabellen ovan går att utläsa att medelvärdena för samtliga mätperioder hamnar långt under med både OMXS30- och branschindexet. Trots de stora konfidensintervallen bör en någorlunda försiktigt investerare avstå att delta vid en nyemission i ett sällanköpsföretag. Noterbart är även att det endast är företaget New Wave (se bilaga 1) som överlag lyckas slå de två indexen efter dess nyemission. 4.3.3 Hälsovård (SX35PI) Inom hälsovårdsbranschen har vi identifierat 9 företag som genomfört nyemissioner och faller innanför ramarna för våra avgränsningar. HÄLSOVÅRD Orensat Medel: Förväntat min Förväntat max 6mån OMXS30 33,66% -32,05% 99,36% Bransch 44,06% -47,55% 135,67% 12mån OMXS30 56,39% -17,77% 130,54% Bransch 43,09% -34,86% 121,03% 24mån OMXS30 22,82% -23,50% 69,14% Bransch 40,13% -25,33% 105,59% 36mån OMXS30 75,96% 15,39% 136,54% Bransch 71,33% -19,88% 162,55% Återigen är det svårt att dra några direkt konkreta slutsatser av konfidensintervallet. Det enda som är tycks vara säkert är att en investerare efter 36 månader kan förvänta sig en avkastning som med 90 % sannolikhet är minst 15,39 % högre än den för OMXS30. De förväntade maxvärdena är dock höga rakt igenom så för en riskbenägen investerare kan möjligen hälsovårdsbranschen te sig lockande. 19 4.3.4 Finans (SX40PI) Inom finansbranschen har vi lyckats identifiera fyra företag vilka genomfört nyemissioner som stämmer överens med de avgränsningar vi tidigare ställt upp. FINANS Orensat Medel: Förväntat min Förväntat max 6mån OMXS30 5,12% -20,60% 30,83% Bransch -1,08% -18,54% 16,38% 12mån OMXS30 2,15% -25,25% 29,55% Bransch -2,05% -25,38% 21,28% 24mån OMXS30 15,71% -73,27% 104,70% 36mån Bransch OMXS30 5,29% 17,54% -63,12% -100,00% 73,70% 135,13% Bransch 4,71% -76,56% 85,98% Konfidensintervallen i tabellen ovan är väldigt stora beroende på att det är få företag som företag inom finansbranschen som genomfört nyemissioner under den tidsperiod som tidigare ställts upp som villkor. Följden av detta blir stora och intetsägande konfidensintervall. Om en investerare istället väljer att förlita sig på medelvärdena kan denne, efter 24 respektive 36 månader, förvänta sig en avkastning som är något bättre än både OMXS30 och branschindexet. 4.3.5 IT (SX45PI) Vi har identifierat 12 företag inom IT-branschen och som uppfyller de tidigare avgränsningar som ställts upp. Ett par företag har vid olika tillfällen avvikit väldigt mycket från snittet vilket medfört att vi i den rensade undersökningen tagit bort de mest avvikande resultaten vid varje mätperiod. IT Orensat Medel: Förväntat min Förväntat max 6mån OMXS30 -5,70% -21,08% 9,68% Bransch 2,42% -18,21% 23,05% 12mån OMXS30 8,43% -24,30% 41,17% Bransch 42,32% -6,12% 90,75% 24mån OMXS30 11,07% -34,95% 57,08% Bransch 26,73% -14,89% 68,34% 36mån OMXS30 28,27% -27,49% 84,03% Bransch 31,70% -16,35% 79,75% Som synes i tabellen ovan är det en ganska stor spridning på konfidensintervallen, och då i synnerhet vid en jämförelse mot OMXS30indexet. Om en investerare har en god tro på IT-branschen kan denne sannolikt förvänta sig en avkastning högre än branschindex efter 12 månader. Vid en studie av endast medelvärden kan en investerare räkna med att slå både OMXS30- och branschindex efter 12 månader. IT Rensat Medel: Förväntat min Förväntat max 6mån OMXS30 -7,07% -21,78% 7,65% Bransch -0,73% -19,68% 18,21% 12mån OMXS30 1,75% -21,15% 24,65% Bransch 34,30% -3,15% 71,74% 24mån OMXS30 -3,86% -34,46% 26,73% Bransch 22,50% -15,51% 60,52% 36mån OMXS30 41,90% -2,33% 86,13% Bransch 22,11% -15,48% 59,70% 20 I den rensade undersökningen ovan blir konfidensintervallen avsevärt mindre. Det påverkar främst resultatet gentemot OMXS30-indexet efter 36 månader. En investerare kan i princip räkna med att dennes investering även slår OMXS30-indexet efter 36 månader. Resultaten kan dock vara påverkade av den kraftiga nedgången bland IT-bolag i början av 2000-talet. 4.4 Samtliga företag Totalt har 36 bolag vilka genomfört nyemissioner mellan år 2000 och 2007 som faller innanför ramarna för våra kriterier identifierats. SAMTLIGA BOLAG Medel: Förväntat min Förväntat max 6mån OMXS30 1,56% -14,70% 17,82% Bransch 8,29% -13,53% 30,12% 12mån OMXS30 11,97% -9,01% 32,96% Bransch 19,71% -4,28% 43,71% 24mån OMXS30 19,11% -4,25% 42,46% Bransch 25,34% 1,09% 49,59% 36mån OMXS30 51,68% 18,02% 85,34% Bransch 45,58% 10,04% 81,12% Även med ett relativt stort antal undersökta bolag är det svårt att erhålla tillräckligt entydiga konfidensintervall. 36 månader efter en nyemission pekar dock konfidensintervallen på att en investerare med 90 % sannolikhet kan räkna med att ett deltagande i en nyemission stigit mot OMXS30-index med mellan 18,02 % till 85,34 % och med mellan 10,04 % till 81,12 % mot branschindexet. Dock finns det, som vi tidigare visat, stora skillnader mellan olika branscher och storleken på företagen. 21 5. Diskussion och slutsats I detta kapitel förs en diskussion av resultaten i empiridelen. Diskussionen tar sin utgångspunkt i den teori som tidigare presenterats. I kapitlet presentera även den slutsats vi kunnat dra av studien. Diskussion & Slutsats Kritik som vi kan lägga fram mot vårt genomförande är att det till kvarstod för få företag att undersöka, vilket märks tydligt när de uppdelas på de olika branscherna. Konfidensintervallen blir alltför breda och säger inte mycket annat än att det är riskfyllt att investera. För att minimera detta problem borde vi kanske ha sökt oss utanför Sveriges och kanske även Nordens gränser med nyemissionerna för att öka antalet observationer. Bland de olika branscherna så är det sällanköpsbranschen som utmärker sig mest. Här bör en investerare inte räkna med någon positiv avkastning och resultaten sjunker tydligt ju längre tiden går. Hälsovårdsbranschen ger ett väldigt blandat resultat och det verkar vara direkt avgörande huruvida nyemissionen sker i ett mindre eller större företag för den framtida kursutvecklingen. Men ingen regel utan undantag och Small Cap-företaget Artimplant visar överraskande positiva värden. Finansbranschföretagen går utifrån medelvärdena sakta med säkert uppåt och även industriföretagen överlag visar på goda vinstutsikter på längre sikt. När det gäller IT-företagen är det svårt att säga något generellt utifrån konfidensintervallen. Används istället medelvärdena går det att se en tydlig uppgång efter nyemissionerna. För vissa företag förekommer det stora skillnader beroende på om en jämförelse sker mot OMXS30- eller branschindexet. Dessa skiftningar förklaras till stor av att hela IT-branschen sjönk kraftigt från slutet av år 2000 och framåt. Samtidigt har vissa företag som är verksamma inom fler områden än bara IT gått desto mer positivt under samma period och har alltså inte korrelerat med branschen i övrigt. Ett exempel på detta är Ericsson som alltså räknas som ett IT-företag och därmed även i branschindexet som vi utgår från. Detta föranleder stora skillnader mellan Ericssons aktiekurs och branschindexet som sedan påverkar undersökningen och främst våra konfidensintervall. Med facit i hand så har det kanske varit bäst att undvika att blanda Mid Cap och framför allt Large Cap med Small Cap22 bolagen i branschundersökningarna. Undersökningen hade då blivit svårt att genomföra utan att utöka antalet bolag i undersökningen. För Small Cap-bolagen så bör, som tidigare nämnts, förväntningarna inte vara alltför stora på en bra avkastning efter nyemissionen. Undersöks dessa bolag mer noggrant framgår att, med undantag för 2-3st av 23st, samtliga bolag har en sämre utvecklingskurva än både OMXS30 och sitt branschindex 6 månader efter nyemissionen, men sedan efter 36 månader så har 7 respektive 9 företag en bättre utvecklingskurva än OMXS30 respektive branschindexet. Det tyder på en viss förbättring i och med nyemissionen, men om det är tillräcklig att kunna dra några säkra slutsatser utifrån lämnar vi osagt. Vid en nyemission i ett Small Cap-bolag bör en investerare således vara vaksam. Mid Cap-kategorin är svåranalyserad. Hälsovårdsföretagen sticker ut och bland dem övriga är det desto mer osäkert. För Large Cap-bolagen kan slutsatsen dras att vid en nyemission kommer de med stor säkerhet att stärka sin position, speciellt efter 24-36 månader. Vinstutsikterna är sedan tidigare klart större för dessa än i Small Cap-bolag och nyemissioner för mindre bolag känns mer som desperation i behov av kapital. Större bolag känns nog på förhand som mer attraktiva att investera i. Sedan skall det tilläggas att Large Cap-bolag går ju oftast stabilare av den anledningen att de är etablerade och räknas som just Large Cap. Det blir inte samma risk att investera där. En faktor som kan ha snedvridit vår undersökning är att företag som vid eventuella nyemissioner gått i konkurs, inte har kunnat räknas (pga. utebliven data) med, och i sådana fall tagit bort en del av de negativa utslagen från en nyemission. En annan faktor med uppdelningarna av företagen efter storlek är att ett företag kanske var vid nyemissionens gång ett Small Cap-företag för att sedan med hjälp av nyemissionen bli ett Mid Cap-företag, vilket inte tas med i våra beräkningar. För att återknyta till frågeställningarna (om en nyemission är gynnsam för en aktieägare utan annat intresse i företaget än att maximera sin vinst, samt om det finns några skillnader mellan branscher och storlek på företagen för utgången av en nyemission) så vi drar den slutsatsen att det är beroende på vilken storlek det är på företagen som skall sätta förväntningarna på avkastningen. Large Capföretag tenderar, likt Filbeck (1996) hävdade, att vid en nyemission ha en positiv kursutveckling. Således bör en investerare, om möjlighet ges, delta vid nyemissioner i våra största bolag. Skillnader mellan storleken på företagen finns 23 alltså. Det finns även skillnader att uttyda branscher emellan och vissa är mer stabila än andra. Sällanköpsbranschen bör en investerare, enligt vår undersökning, hålla sig borta från medan industri- och framför allt hälsovårdsbranschen förväntas generera goda vinster om investeraren prickar rätt. 24 6. Källförteckning E24.se (2009a), Nyemissionerna har eldat på börskurserna [Elektronisk], Tillgänglig: (http://www.e24.se/branscher/bankfinans/artikel_1219601.e24) [2009-05-03] E24.se (2009b), Nyemissioner – köp på ryktet, sälj på nyheten. [Elektronisk], Tillgänglig: (http://www.e24.se/branscher/bankfinans/artikel_1230463.e24) [2009-05-03] Filbeck, G. Institutional ownership and share price responses to announcements of new common stock issues of bank holding companies. Quarterly Journal of Business & Economics, Vol. 35 Issue 3 (Summer 1996), 66-76. Finansportalen.se (2009), Svenska Index [Elektronisk], Tillgänglig: (http://www.finansportalen.se/svenskaindex.htm) [2009-04-24] Hansson, S. (1998) Finansiering, 10 upplaga, Malmö: Liber Ekonomi Holmström, N. (2001) Företagsekonomi – från begrepp till beslut, 4upplagan, Stockholm: Bonniers Utbildning Jacobsen, DI. (2002) Vad, hur och varför? Om metodval i företagsekonomi och andra samhällsvetenskapliga ämnen. Lund: Studentlitteratur Leth, G. & Thurén, T. (2000) Källkritik för internet, Stockholm: Styrelsen för psykologiskt försvar Loughran, T. & Ritter, J. The new issues puzzle, The journal of finance, Volume 50, Issue 1 (Mars 1995) 23-51. Lövås, G. (2006) Statistik – metoder och tillämpningar, 1 upplaga, Malmö: Liber AB Montgomery, D. & Runger, G. (2006). Applied Statistics and Probability for Engineers, 4th edition.. New York: John Wiley and Sons Ltd 25 Nyemissioner.se (2009), Nyemissioner [Elektronisk], Tillgänglig: (http://www.nyemissioner.se/index.php) [2009-04-29] OMX Nordic Exchange (2009), Issues Archives [Elektronisk], Tillgänglig: (http://nordic.nasdaqomxtrader.com/newsstatistics/corporateactions/Stockho lm/Issues/). [2009-04-16] Thomasson, J., Arvidson, P., Lindquist, H., Larsson, O., & Rohlin, L. (2005) Den nya affärsredovisningen, 16 upplagan. Malmö: Liber AB 26 7. Bilagor Bilaga 1 Bransch Sällanköp Hälsovård IT IT Hälsovård Industri Sällanköp Industri IT Hälsovård Sällanköp Hälsovård Finans IT IT IT Sällanköp Hälsovård IT Industri IT IT IT Bransch Industri Hälsovård Hälsovård Finans IT Finans Sällanköp Bransch Industri Material IT Hälsovård Finans Hälsovård SMALL CAP Företag A-com Artimplant Aspiro Beijer Alma Biotage AB Bong Ljungdahl BRIO AB CTT System Cybercom AB Diamyd Medical Elanders Kario Bio AB Ledstiernan AB Nolato B Tech Nexus Pre. Bio. Ticket BioPhausia ProAct IT Opcon MultiQ Softronic Sigma MID CAP Företag ÅFB Active Biotech Bioinvent Inter. Brinova Fastigh. IFS Kungsleden New Wave LARGE CAP Företag ABB Boliden Ericsson Getinge Hufvudstaden Meda 6mån OMXS30 -44,04% 22,90% 6,91% -34,97% -11,13% -18,83% -26,95% -34,50% 23,73% -46,31% -45,73% -15,36% -21,83% -40,47% -3,45% -11,11% -23,33% -6,30% -42,38% -27,41% -29,69% -8,44% -12,69% 6 mån OMXS30 -11,57% 308,15% -10,77% -3,39% 39,50% 36,55% 22,40% 6 mån OMXS30 5,42% -9,62% 44,66% 31,26% 24,58% 30,47% Bransch -42,68% 17,03% -41,78% -2,25% -12,02% -21,05% -30,40% -35,01% 49,43% -39,60% 9,77% -4,25% -20,55% 78,62% -1,97% -14,84% -45,98% -36,62% -39,97% -25,85% -26,05% -4,65% -42,23% Bransch 2,85% 431,48% -15,44% -4,77% 35,49% 10,83% 23,93% Bransch 45,44% -3,76% 39,27% 8,13% 10,17% 47,85% 12mån OMXS30 -56,36% 269,26% -75,59% -23,29% 23,48% -31,47% -37,70% -47,88% 13,22% -21,37% -52,10% -56,17% -31,85% -25,20% -35,40% -7,06% -37,22% -53,11% -48,71% 59,63% 66,92% -6,58% 24,72% 12 mån OMXS30 -0,03% 221,74% -35,70% 6,12% 58,89% 30,41% 23,67% 12 mån OMXS30 -13,43% -8,17% 159,25% 65,12% 18,68% 94,21% Bransch -54,55% 165,01% -83,73% 10,68% 24,69% -42,24% -39,60% -49,05% 50,07% -17,34% -9,47% -49,69% -30,73% 90,68% -23,43% -25,72% -61,22% -69,99% -7,63% 46,35% 248,59% 169,31% -35,94% Bransch -2,02% 324,16% -37,31% 0,71% 55,11% 8,29% 11,74% Bransch 17,43% 4,95% 59,82% 25,35% 13,53% 22,90% 24mån OMXS30 -63,99% 66,11% -65,58% -20,14% -19,53% -51,44% -47,36% 41,63% -29,31% -52,10% -86,01% -72,67% -42,07% -7,53% -60,12% -16,91% -28,25% -49,63% -73,05% 186,63% 10,00% 3,93% 109,15% 24 mån OMXS30 35,45% 96,03% 41,18% -24,32% 37,88% 16,85% 32,39% 24 mån OMXS30 32,03% 222,51% 244,52% 142,72% 125,61% 53,28% Bransch -64,28% 39,47% -77,19% 172,87% -1,56% -63,10% -51,12% 27,69% -16,04% -49,32% -75,95% -69,00% -39,61% 8,44% -56,21% -45,79% -67,72% -46,55% -32,56% 138,71% 150,78% 73,04% 15,53% Bransch 39,13% 277,19% 70,74% -26,51% 79,25% -2,06% 30,60% Bransch 72,02% 223,13% 48,57% 93,35% 89,33% 46,87% 36mån OMXS30 -75,70% 145,95% -58,77% 6,67% -8,07% -55,49% Bransch -76,02% 40,49% -73,85% 77,61% -19,90% -65,49% 44,15% 19,28% -1,87% 17,90% -50,41% -46,39% -11,04% -73,43% 68,48% -44,92% -29,15% -68,96% 289,76% 126,81% -34,47% 101,36% 36 mån OMXS30 27,62% -62,26% 19,79% -75,07% -69,53% -52,50% 207,25% 223,53% -17,95% 18,38% 176,74% 127,21% -48,27% -4,38% 5,49% 7,30% 36 mån OMXS30 78,94% 298,94% 258,72% 205,56% 107,35% 117,73% 413,80% 99,89% -40,83% 74,35% -11,79% -8,71% Bransch Bransch 103,79% 303,17% 113,95% 163,03% 66,76% 42,68% 27