Lantbrukets lönsamhet

advertisement

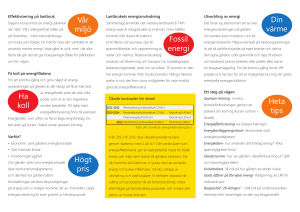

PROGNOS 2016 Lantbrukets lönsamhet NOVEMBER 2016 Helhet och balans i företaget Det är viktigt att ha balans i sitt företag. Det kan vara balans mellan tillgång och efterfrågan eller balans mellan företag och familjeliv. Balansen mellan tillgång och efterfrågan varierar vilket medför varierande priser både i lantbrukets insats- och försäljningsvaror. Svensk köttproduktion har under flera år varit lägre än den svenska konsumtionen och senare års medvetenhet och preferenser hos konsumenter har medfört välbehövlig merbetalning till den svenska bonden. Under 2016 finns signaler om en ökad andel importerat kött. Mjölkmarknaden visar tendenser till en bättre balans mellan utbud och efterfrågan både i Europa och internationellt. Insatser så som EU-kommissionens stöd för minskad mjölkproduktionen och den svaga lönsamheten har medfört lägre mjölkproduktion samtidigt som det finns signaler om internationellt ökad efterfrågan på mjölkprodukter. För spannmål spås 2016 ha gett högre skördar än normalt, dock inte lika höga som förra året. Sverige exporterar cirka 25 procent av all spannmål och priset är därför beroende av internationella priser med liten regional marknadspåverkan. Framförallt är det priserna inom EU som styr svenska spannmålspriser och ger ett för tillfället dämpande avtryck på svenska priser relativt världsmarknadspriserna. Efterfrågan på ekologiska livsmedel är stark i Sverige och den svenska produktionen klarar inte av att möta ökningen i efterfrågan för alla lantbrukets produktionsgrenar. Trots stigande efterfrågan på ekologiska produkter har de svenska producenterna inte ställt om i tillräckligt snabb takt för att möta ökningen. Trögheten beror bland annat på kostnaden för att anpassa både biologiska system och byggnader till ett annat regelverk. Vid omläggning från konventionellt till ekologiskt måste ekonomiska konsekvenser utvärderas. Företagaren behöver ta hänsyn till likviditet, kassaflöde, marginal med mera i sitt beslut om att ställa om produktionen. Det medför att det tar tid att möta efterfrågeökningar. Den ekologiskt odlade arealen liksom den ekologiska mjölkproduktionen ökar även om ökningstak- RAPPORTEN VISAR BLAND ANNAT: •Ingen av produktionsgrenarna visar tillräcklig hög lönsamhetsnivå för medelföretaget •Köttpriserna har stabiliserat sig på en ny högre nivå •Ökad lönsamhet hos grisföretagen I LRF Konsults årliga rapport ”Lantbrukets lönsamhet” redovisas det ekonomiska utfallet för 2015 samt en preliminär lönsamhet för 2016 inom driftsinriktningarna växtodling, griskött, mjölk och nötkött. Medelgårdar grundat på verkliga företag följs för varje inriktning. I rapporten fördjupar vi oss i Nyckeltal. Res f avskr minus finansnetto/oms Procent 40 30 20 10 0 2012 2013 2014 2015 Mjölk Växtodling Griskött Nötkött Mjölk långsiktig nivå prel 2016 Växtodling långsiktig nivå Griskött långsiktig nivå ten planat ut under senare år. Tillväxten för uppfödning av ekologiska fjäderfä och gris är större men ökningen sker från låga nivåer. Balans i företaget Som lantbruksföretagare behöver man ha spaning på ovanstående balanser i sin långsiktiga och kortsiktiga planering. Inom företaget behöver man även ha kontroll på den egna resursbalansen. Hur nyttjas resurserna inom företaget idag och kan en annan fördelning ge bättre lönsamhet? Är det bäst att nyttja all åkermark för egen foderproduktion? Flera mjölkföretagare har omfördelat sina resurser under det gångna året genom att behålla livkalvar och öka köttproduktionen samtidigt som de >>> NYCKELTALET (RESULTAT FÖRE AVSKRIVNINGAR MINUS FINANSNETTO)/OMSÄTTNING SKA RÄCKA TILL •Framtida investeringar (avskrivningar) •Uttag av egen lön •Skatter •Ränta på eget kapital •Vinst LANTBRUKETS LÖNSAMHET PROGNOS 2016 minskat antalet mjölkkor. På så sätt har byggnaderna nyttjats på ett mer lönsamt sätt, eller har de verkligen gjort det..? På vilka grunder tas besluten för förändring i produktionen? Det blir allt viktigare med återkommande resultatuppföljning. Med ständigt förändrade förutsättningar i balans mellan utbud och efterfrågan behöver man som lantbrukare idag ha tillgång till ett bra och lättillgängligt beslutsunderlag. Under senare år ser vi allt mer betydelsen av att ha kontroll på tidsåtgången för olika insatser. Med ökat beroende av anställd arbetskraft är lönekostnader en allt större direkt kostnad. Även om man inte har anställd personal finns behovet att kunna se sin arbetstid för att värdera och använda den på bästa sätt, vilket även kan vara att umgås med familjen. Gemensamt för alla lantbruksföretag är att kapital och arbetstid är bland de viktigaste faktorerna. Hur väl dessa resurser används är ofta avgörande faktorer för lönsamheten i företaget. Lönsamheten 2015 Alla produktionsinriktningar utom mjölkföretaget visar på en oförändrad eller bättre lönsamhet 2015 jämfört med föregående år. För nötköttsföretaget är förbättringen 2 procentenheter medan grisföretaget förbättras med 2½ procentenheter uttryckt som resultat före avskrivningar minus finansnetto. Lönsamhe- ten i mjölkföretaget är tyngt av låga avräkningspriser på mjölken och sjunker med drygt 2 procentenheter medan lönsamheten i växtodlingsföretaget är oförändrad. Preliminär lönsamhet 2016 Till följd av god prisutveckling på kött och stigande slaktpriser bedöms lönsamheten i grisföretaget förbättras. Lönsamheten beräknas bli den bästa på tio år. För nötköttsföretaget bedöms nivån bli oförändrad till följd av höjda livdjurspriser. Mjölkprisets återhämtning under hösten och förväntade lägre foderkostnader räcker inte utan lönsamheten förblir oförändrat låg i mjölkföretaget. Lägre foderpriser avspeglar sämre spannmålspriser som även tyngs av globalt stora lager. Lönsamheten i växtodlingsföretaget bedöms därmed sjunka. Inom samtliga produktionsinriktningar saknas det 7-10 procentenheter för att uppnå nyckeltalet långsiktig lönsamhet. För att nå lönsamhet behöver intäkterna på produkterna öka med 17 procent för växtföretaget och 12 procent för grisföretagen med alla andra faktorer oförändrade. För mjölkföretaget behöver mjölk- och köttintäkterna öka med 22 procent. Omvänt behöver samtliga omkostnader reduceras med cirka 10-15 procent vid oförändrade intäkter för att företagen ska nå långsiktig lönsamhet. Grisköttsföretaget Under de senaste två åren har svensk grisproduktion befunnit sig i en ”prisbubbla” jämfört med övriga grisproducenter i EU. Den ursprungliga orsaken till detta var det ryska importstoppet från augusti 2014 mot bland annat kött- och mejeriprodukter från EU. Vilket i ett slag innebar att nästan en fjärdedel av EUs export av griskött måste finna nya handelsvägar. Det har tagit sin tid, men under 2016 har det lossnat rejält med EU-exporten till framförallt Kina, vilket gett kraftiga avtryck i prisutvecklingen. Genomsnittliga marknadspriser för slaktsvin 2010–2016 sek/kg slaktad vikt 18 17 16 15 Tabellen nedan visar den mycket starka utvecklingen av EUs export av griskött till stora importländer utanför EU. EU-28 EXPORT AV GRISKÖTT RÄKNAT I TON Januari–juli 2015 Januari–juli 2016 2016 jmf med 2015 Utanför EU, totalt 1 772 569 Kina 560 931 Japan 194 145 Hongkong 137 691 Sydkorea 153 404 Filippinerna 102 473 USA 56 218 Övriga 567 708 2 423 603 1 156 931 219 799 199 034 130 582 128 831 73 912 514 513 + 36,7 % + 106,3 % + 13,2 % + 44,6 % – 14,9 % + 25,7 % + 31,5 % – 9,4 % Period Källa: EU-kommissionen 14 13 EUs årliga slaktgrisproduktion (antal 1000 slaktkroppar) 12 Antal 11 300 000 10 2010 2011 Sverige Källa: Jordbruksverket 2012 Danmark 2013 Tyskland 2014 2015 Polen 2016 EU 250 000 200 000 +1,4% 150 000 100 000 50 000 0 2013 Källa: EU-kommissionen 2014 2015 jan–juli 2015 LANTBRUKETS LÖNSAMHET PROGNOS 2016 jan–juli 2016 >>> 2 Under det första halvåret 2016 har dessutom grisproduktionen i EU ökat med nästan 2 procent. Om man lägger samman effekten av exportutveckling samt produktionsutveckling jämfört med 2015 så ser det ut så här: •EUs produktion av griskött + 200 000 ton •EUs export av griskött + 600 000 ton •Totalt 400 000 ton mindre griskött på EU-marknaden. Tack vare detta så har priset på griskött inom EU rusat uppåt det senaste halvåret. I Sverige har efterfrågan på svenskt griskött (inklusive charkprodukter) varit fortsatt mycket god under året. Importen av griskött har fortsatt att minska, minus 0,9 procent under det första halvåret. Man skulle önska att prisutvecklingen på svenskt griskött varit lika gynnsam som för övriga EU. Från att vi haft ett prisgap på upp till 5 kr så är skillnaden nu endast 1,30 kr, svensk notering jämfört med EUs medelnotering. Prognoserna för produktionsutvecklingen inom EU tyder på minskande volymer. Det är framförallt i stora grisproducerande länder som Tyskland, Frankrike, Danmark, Nederländerna och Polen där produktionen förväntas minska i störst utsträckning. Totalt grisantal Tyskland Spanien Frankrike Danmark Nederländerna Polen Italien Storbritannien Österrike Rumänien Irland Sverige EU (12) Suggantal Maj/juni 2016 %- ändring Maj/juni 2016 %-ändring 27 146 27 541 13 672 12 313 12 388 10 239 8 708 4 862 2 667 4 575 1 594 1 387 127 092 –3,4 2,1 0,2 0,2 –1,7 –12,0 0,3 2,6 –3,4 –1,8 3,7 –2,3 –1,8 1 927 2 374 1 031 1 216 1 050 797 572 497 232 339 149 148 10 332 –4,8 –1,4 –2,7 –2,6 –4,8 –15,8 –2,1 1,0 –3,3 –2,9 0,7 1,4 –3,9 Källa: EU-kommissionen I Polen, Frankrike och Tyskland beror minskningen på en kraftig strukturrationalisering, medan minskningen i Nederländerna beror på en extremt pressad ekonomisk situation för grisproducenterna de senaste två åren. En sådan volymutveckling i EU kommer driva priserna uppåt, under förutsättning att exportvolymerna till Kina inte minskar, och detta borde verkligen skapa utrymme för att höja priserna även i Sverige. Som företagare är det viktigt att ha koll på vart marknaden är på väg. Förändringarna inom grisbranschen sker snabbt, och vad som sker inom EU och globalt har i högsta grad en påverkan även på den svenska marknaden. Förändrade förutsättningar kan påverka de strategiska beslut man tar som företagare och med en god omvärldsspaning besparas man i bästa fall från obehagliga överraskningar. Här följer ett antal exempel på användbara informationskanaler: Viktiga faktorer och rapportörer att ha koll på: •Jordbruksverkets veckovisa uppdateringar av prisutvecklingen i Sverige och EU •LRF Kötts Ekonomi och Marknad •Svenska Köttföretagens statistik över semin- och livdjursförsäljning •EU-kommissionens samlade statistik över marknadsutvecklingen Utfall 2015 Omsättningen hos grisköttsföretaget ökade med drygt 1 procent. Intäkterna för grisar var oförändrad och det är växtodlingsintäkterna som står för huvuddelen av omsättningsökningen. I undersökningen ingår grisföretag som är både integrerade och specialiserade. Underlaget omfattar 151 företag som i snitt har 220 suggor och 1 150 slaktgrisplatser medelföretaget har nettoförsäljning av smågrisar. Företagen har i medel 70 hektar åkermark. De totala kostnaderna i grisköttsföretaget minskade med knappt en procent under 2015 vilket framförallt beror på minskade foder- och energikostnader. Inköpt foder motsvarar cirka 32 procent av djurintäkterna. Resultat före avskrivningar minus finansnetto i förhållande till omsättningen steg till 15,6 procent. Sammantaget gör det att arbets- och kapitalinkomsten ökar under 2015 till det högsta värdet under jämförelseperioden. Grisköttsföretaget Tkr 8 000 7 000 6 000 5 000 4 000 3 000 2 000 1 000 0 –1 000 2012 Omsättning 2013 Res f avskr 2014 2015 prel 2016 Arbets- och kapital inkomst Arbets- och kapital inkomst exkl gårdsstöd Preliminär 2016 För hela året har grisköttspriset ökat men minskade spannmålspriser håller igen omsättningsökningen till drygt 4 procent jämfört med föregående år. Totala kostnaderna beräknas bli kvar på samma nivå som föregående år, tack vare sjunkande foderkostnader som kompenserar ökade livdjurspriser. Resultat före avskrivningar minus finansnetto i förhållande till omsättningen ökar till 20 procent. SLAKTPRIS KR/KG DRIFTSRESULTAT KR/SUGGA LANTBRUKETS LÖNSAMHET PROGNOS 2016 3 Växtodlingsföretaget Det är fortsatt höga totalskördar på spannmål och speciellt vete. Globalt pekar det på rekordskördar för vete, majs och sojabönor. Det har pressat spannmålspriserna under sommaren. Mycket pekar på att det blir femte året i rad med stigande världslager. Enligt USDA (Jordbruksdepartementet i USA) har produktionen som tioårsmedel stigit med 3,1 procent per år medan konsumtionen stigit med 2,6 procent. Det medför att spannmålslagren nu är de största både i kvantitet och i förhållande till konsumtionen sedan millennieskiftet. Världslagrens storlek motsvarar 1½ till 2 års produktion inom EU. Ovanstående ger en globaliserad bild över vad som kan påverka spannmålspriset hemma på gården. Totalt uppskattas den globala spannmålsproduktionen enligt USDA till 2 000 miljoner ton i oktober 2016. En minskning mot förra skördeåret med 15 miljoner ton. Lagernivåerna av spannmål är totalt 451 miljoner ton, vilket är en ökning mot föregående år. Ett generellt tryck nedåt råder på spannmålspriset även om tillfälliga variationer förekommer. Lagervolym i förhållande till konsumtion Dagar 140 120 100 Viktiga faktorer och rapportörer att ha koll på: •Produktion och läget i de stora exportområdena: •EU, läget relativt övriga världen, det påverkar den ”lokala” marknaden •USA •Kanada •Australien •Svartahavsområdet •Lagervolymer i dagars konsumtion, när det närmar sig 60 dagar börjar marknaden bli orolig •Månatliga rapporter från USDA, International Grains Council (IGC) och EU kommissionen inklusive sidoverksamheter och gårdsstöd, ligger omsättningen för 2015 på 3 procent över medel för perioden. Även de totala kostnaderna ökade med knappt 3 procent vilket gör att resultat före avskrivningar ökar med knappt 3 procent. Resultatet före avskrivningar minus finansnetto är oförändrat knappt 24 procent. Arbets- och kapitalinkomsten stiger dock något och ligger på drygt 10 procent som andel av omsättningen, att jämföra med medelvärdet för 2012–2014 på cirka 11 procent. 80 60 40 20 0 8 9 0 1 2 3 4 5 6 7 8 9 0 1 2 3 4 5 6 7 /9 /9 /0 /0 /0 /0 /0 /0 /0 /0 /0 /0 /1 /1 /1 /1 /1 /1 /1 /1 97 98 99 00 01 02 03 04 05 06 07 08 09 10 11 12 13 14 15 16 Totalt spannmålslager Vetelager Utveckling världens spannmålslager källa: USDA Det finns dock tveksamheter kring kvalitén på vete som kan ge bättre pris på brödkvaliteter framöver. Det rapporteras bland annat om besvärligt skördeväder i Frankrike och Australien. Stigande priser i Europa Inom EU förväntas skörden minska från cirka 382 000 ton under skördeåret 2015/16 till cirka 362 000 ton för 2016/17. Framförallt rör det sig om en minskning av vete på 14 000 ton. Allt detta tillsammans gör att priserna i Europa under hösten är högre än i USA. Spannmålsskördarna inom EU är cirka 4 procent lägre än medel medan årets skörd i Sverige är högre än flerårsmedel. Utfall 2015 I vår undersökning är växtodlingsföretaget ett kombinationsföretag med flera intäkter såsom skog, körslor, hyror och en viss andel specialgrödor. Företagen i gruppen är gårdar där 2/3:e-delar av omsättningen kommer från växtodling. Totalt ingår 1 145 företag i år med fullständig information för de senaste 4 bokslutsåren. Företagen har en medelareal på cirka 125 hektar och det ingår både ekologiska och konventionella företag. För 2015 ökade den totala omsättningen med knappt 3 procent jämfört med 2014. Växtodlingsintäkterna ökade med 4 procent. Ser vi till hela företaget Preliminär 2016 Spannmålspriset för 2016 beräknas sjunka medan skördarna är goda. Övriga växtodlingsprodukter har haft en positiv prisutveckling som stärker intäkterna. Intäkterna sjunker därmed inte i samma utsträckning som prisnedgången på spannmål. Omsättningen beräknas totalt sjunka jämfört med 2015. De totala kostnaderna förväntas vara oförändrade jämfört med 2015 framförallt på grund Växtodlingsföretaget Tkr 2 500 2 000 1 500 1 000 500 0 2012 Omsättning 2013 Res f avskr 2014 2015 prel 2016 Arbets- och kapitalinkomst Arbets- och kapitalinkomst exkl gårdsstöd av lägre priser på handelsgödsel och energi medan övriga omkostnader ökar svagt. Preliminärt sjunker resultat före avskrivningar minus finansnetto i förhållande till omsättningen till en nivå strax under snittet för de senaste fyra åren. SPANNMÅLSPRIS KR/KG DRIFTSRESULTAT KR/HA LANTBRUKETS LÖNSAMHET PROGNOS 2016 4 Mjölkföretaget Mjölkmarknaden svänger. Just nu svänger marknaden åt det positiva hållet och det är tur för det är ingen tvekan om att det konventionella mjölkföretaget blöder. Den stora svackan som vi varit i sedan hösten 2014 orsakades i princip av Rysslands importstopp, Kinas minskade import i kombination med att EU avskaffade sina kvoter. Vid höstens prisuppgång måste den enskilde mjölkföretagaren hantera eftersläpning i tillgången på likvida medel samtidigt som likviditetsläget är som mest besvärligt för de flesta. Den situation som har rått från senare delen av 2014 har medfört att mjölkföretagets resultat för många företagare inte levererat möjlighet till uttag av marknadsmässig egen lön och ofta inte heller till amorteringar. Svackan har satt spår hos många mjölkbönder, vissa hade inte hunnit återhämta sig från lönsamhetsnedgången 2012. För andra har man fått se sin förhoppning om en stärkt förtagsutveckling förbytas till krisåtgärder och överlevnad. Hur löser man då situationen på gården, man måste ju leva och försörja sin familj? Ja man löser det genom att utnyttja alla tillgängliga medel såsom att fastighetsvärden belånas om det finns utrymme, återhållsamhet med underhåll, enklare foder, ökning av leverantörskulder, försäljning av det som inte absolut behövs samt ökning av egna timmar om det är möjligt. Lösning kanske är för mycket sagt men man skjuter problemen framåt och försöker ”klara sig.” Vi behöver fundera på hur vi kan skapa en trygghet och framtidstro så att företag får en dräglig situation och nödvändiga nyinvesteringar kan komma till stånd. Om inte investeringar i mjölkproduktion kan ge tillräckligt stabil lönsamhet kommer det inte att investeras och då tappar vi mjölkproduktionen succesivt i Sverige. Detta är tyvärr ingen negativ skrivning utan den verklighet som råder. Efter att vi inser och accepterat problemet i alla led måste vi på bred front skapa en tryggare och stabilare situation för en nystartad mjölkbonde. Viktiga faktorer och rapportörer att ha koll på: •Mjölkproduktion i Nya Zeeland och Australien •Balans i mjölkproduktion inom EU •Kinas import •Mellanösterns import Utfall 2015 Den totala omsättningen för mjölkföretaget sjönk med 8 procent under 2015. Därmed är den tillbaka på samma nivå som 2013. Intäkterna för mjölk sjönk med 15 procent medan övriga intäkter ökade med 15-25 procent förutom för gårdsstöd. Besättningsstorleken i undersökningen ökar till i medel 86 kor för de 1 197 mjölkföretagen som ingår i analysgruppen. Totala kostnader minskar med knappt 5 procent. Största neddragningarna är gjorda på foder- och underhållskostnader. Trots minskade foderkostnader i kronor stiger den till motsvarande 34 procent av mjölkintäkten på grund av lägre mjölkpris. Arbets- och kapitalinkomsten minskar och även utan gårdsstöd ger företaget fortfarande överskott, dock inte på långa vägar tillräckligt. Resultat före avskrivningar minus finansnetto minskar till 24 procent av omsättningen, vilket är klart under den långsiktiga nivån på 35 procent. Mjölkföretaget Tkr 4000 3500 3000 2500 2000 1500 1000 500 0 2012 Omsättning 2013 Res f avskr 2014 2015 prel 2016 Arbets- och kapital inkomst Arbets- och kapital inkomst exkl gårdsstöd Preliminär 2016 För 2016 har vi räknat med att avräkningspriset sjunker med cirka 5 procent över helåret jämfört med föregående år. Avkastningen och antalet kor i medelbesättningen ökar i normal takt. Köttintäkterna beräknas öka men inte i samma storleksordning som föregående år. Omsättningen beräknas då sjunka med 3 procent. Foderkostnaderna beräknas sjunka. Föregående års mycket återhållsamma underhåll fortsätter men kan inte ytterligare minskas. Under dessa förutsättningar beräknas totala kostnader sjunka med drygt 1 procent. I relation till omsättningen bedöms resultatet före avskrivningar minus finansnetto vara oförändrat. För långsiktig lönsamhet saknas det i mjölkföretaget därmed fortfarande 11 procentenheter. MJÖLKPRIS KR/KG DRIFTSRESULTAT/KO LANTBRUKETS LÖNSAMHET PROGNOS 2016 5 Nötköttsföretaget I nuläget är det svenska priset på nötkött högt i förhållande till priset i övriga Europa, 2015 var EU priset cirka 4 kronor lägre än det svenska priset och i dagsläget är prisskillnaden närmare tio kronor. Det svenska priset har under senare tid inte följt pristendenserna på den europeiska marknaden. Sedan årsskiftet 2015/2016 har EU priset legat på en relativt stabil nivå runt 35 kronor/kg medan det svenska priset stigit med knappt 5 kronor till 45 kronor/kg. Prisutvecklingen bör samvariera så länge konsumenternas värderingar inte förändras. Avräkningspriser ungtjurar R3 1 år bakåt, SEK/kg SEK/kg 50 45 40 35 30 v43 2015 v04 2016 Sverige v17 2016 Danmark Tyskland v30 2016 Irland v42 2016 EU Källa: Jordbruksverket Svenska konsumenter är villiga att betala ett mervärde för det svenska köttet men frågan är hur mycket de är beredda att betala. Betalningsviljan påverkas till stor del av den uppmärksamhet de svenska mervärdena får i dagspress. Så stor som prisdifferensen är nu har den inte varit sedan vi gick med i EU. Framöver spås den vegetariska trenden bli stor. Konsumenterna behöver dock inte bli vegetarianer på heltid utan spås dra ner på sin köttkonsumtion och äta premiumkött när de konsumerar kött. Utbud i förhållande till efterfrågan är också en viktig parameter när vi pratar om vad det svenska nötköttspriset kommer vara i framtiden. Vi vet att mjölkbesättningarna i landet minskar vilket kommer leda till lägre utbud av nötkött. Dessutom är det efter sommaren inte längre tillåtet att hålla handjur i uppbundna stallar vilket gör att stallplatser kommer försvinna. En del av de mjölkföretagare som valt att lägga ner har ställt om till nötköttsproduktion men det har generellt skett i gamla stallar där investeringsbehovet på sikt är stort om fortsatt produktion ska vara möjlig. Det bör leda till att vi även fortsatt ser en minskning av antalet nötkreatur i Sverige vilket kan bidra till fortsatt högre svenskt köttpris i förhållande till det utländska. Utvecklingen totalt antal nötkreatur Sverige Antal 2 500 000 Viktiga faktorer och rapportörer att ha koll på: •Jordbruksverkets veckovisa uppdateringar av prisutvecklingen i Sverige och EU •LRF Kötts Ekonomi och Marknad •EU-kommissionens samlade statistik över marknadsutvecklingen •Prisutvecklingen på världsmarknaden •Den svenska konsumentens uppfattning om vad mervärdena i den svenska nötköttsproduktionen är värda •Tillgången på svenskt nötkött i förhållande till efterfrågan Utfall 2015 I gruppen nötköttsföretag ingår både hel- och deltidsföretag precis som det gör i nötköttsbranschen. I underlaget är det 163 företag. Bland företagen finns de som enbart slutuppföder ungnöt samt de som har både dikor och ungnöt. Medelgården är nettoinköpare av livdjur för slutuppfödning. Under 2015 steg omsättningen med nära 5 procent. Företagstypens beroende av stöd och ersättningar har sjunkit under perioden. Stöd- och ersättningsandelen av intäkterna har sjunkit från 22,6 procent till 17 procent av omsättningen samtidigt som andelen från kött- och livdjur har ökat. De totala kostnaderna ökade med 6 procent under 2015. Främst beroende på ökade kostnader för inköp av djur. Även kostnader för underhåll och växtodlingsinsatser har ökat. Foder är bland de få insatser där kostnaderna sjunker. I analysen ser vi att resultatet före avskrivningar är oförändrat medan arbets- och kapitalinkomsten stiger med 11 procent. I relation till omsättningen ökade arbets- och kapitalinkomsten till 13 procent. Arbets- och kapitalinkomsten exklusive gårdsstöd blir fortfarande negativ. I relation till omsättningen ökade resultatet före avskrivningar minus finansnetto till drygt 25 procent. Nötköttsföretaget Tkr 2 500 2 000 1 500 1 000 500 0 -500 2012 Omsättning 2013 Res f avskr 2014 2015 prel 2016 Arbets- och kapitalinkomst Arbets- och kapitalinkomst exkl gårdsstöd Preliminär 2016 Djurintäkterna beräknas öka men kostnaderna för inköp av djur beräknas dock stiga mer relativt sett. Tillsammans med minskade kostnader för energi och foder leder det till att resultatet före avskrivningar minus finansnetto blir oförändrat liksom arbets- och kapitalinkomsten. Utan gårdsstöd beräknas den även i år nå strax över ett nollvärde. 2 000 000 1 500 000 1 000 000 500 000 0 -81 -83 -85 -87 -89 -91 -93 -95 -97 -99 -01 -03 -05 -07 -09 -11 -13 -15 NÖTKÖTTSPRIS DRIFTSRESULTAT Källa: Jordbruksverket LANTBRUKETS LÖNSAMHET PROGNOS 2016 6 Hur mår ditt företag? Använd ditt räkenskapsmaterial för att ta tempen på företaget! I förra årets rapport diskuterade vi lönsamhet. I år fördjupar vi diskussionen genom att titta närmare på vilka nyckeltal som kan användas för att styra mot en förbättrad lönsamhet. Som företagare och lantbrukare är man i behov av att ha enkla tumregler för att styra sitt företag. Traditionellt har lantbruket använt produktionsnyckeltal som avkastning per hektar, kilogram mjölk per ko, smågrisar per sugga eller kilogram tillväxt per dag. Med den förändrade omvärlden ser vi att det inte räcker att ha bra kontroll på produktionen utan man behöver ha bra översyn på andra delar i företaget. Rätt utvalda kan ett fåtal nyckeltal ge god uppfattning om företagets situation. För att kunna styra måste nyckeltal utgå från företagets mål och sättas i relation till något. Nyckeltalen kan vara i jämförelse med föregående år eller ett kalkylerat / budgeterat värde. Ofta vill man som företagare ha en jämförelse med andra företag. Det är en metod för att systematiskt lära av goda exempel för att utveckla sitt eget företag och hitta förbättringsområden. Sammanfattning nyckeltal ur resultaträkningen 1. Omsättning 2. Bruttovinst /Omsättningen (Bruttovinstmarginal) 3. L önsamhetsnyckeltal LRF Konsult, Resultat före avskrivningar–Finansnetto/Omsättning 4. Ränta och arrende / omsättning 5. Arbets- och kapitalinkomst 6. Vinstmarginal/vinstprocent I rapporten redovisar vi diagram för varje produktionsinriktning där vi lyfter nyckeltal nummer 1 och 5. Vi väljer att lyfta två nyckeltal ur balansräkningen som beskriver företaget finansiella ställning. Dessa nyckeltal visar på företagets utsatthet vid perioder av dålig lönsamhet bland annat beroende på prisnedgångar på företagets försäljningsprodukter. Sammanfattning nyckeltal ur balansräkningen a) Soliditet b) Skuld / omsättning 1. Omsättning Företagets omsättning är lika med försäljningsintäkter under en ­period, till exempel under ett redovisningsår. Vanligen uttrycks nyckel­talet i form av förändring över tid. Ökningar i omsättning kopplas samman med tillväxt i företaget. 2. Bruttovinst /Omsättningen (Bruttovinstmarginal) Det här nyckeltalet mäter överskottet från själva produktionen, det vill säga skillnaderna mellan intäkter och direkta omkostnader. I lantbruket omfattar de direkta kostnaderna till exempel utsäde, gödning, foder med mera. Måttet uttrycks som en procentandel av försäljningspriset, och visar hur stor andel av varje Bruttovinst/omsättningen Procent 70 65 60 55 50 45 40 35 30 2012 2013 Mjölk Växtodling 2014 Griskött 2015 prel 2016 Nötkött försäljningskrona som lämnas i bidrag till att täcka företagets övriga kostnader för lokaler, energi, personal med mera. (Är även relevant att jämföra i förhållande till produktionsenheter som areal, djurantal eller kilogram producerad vara.) 3. LRF Konsults Lönsamhetsnyckeltal, Resultat före avskrivningar–Finansnetto/Omsättning I Lantbrukets Lönsamhet har vi på LRF Konsult under lång tid följt nyckeltalet (Resultat före avskrivning minus finansnetto)/omsättning. Förutom att det beskriver lönsamheten i hela företaget och att det är oberoende av företagsform och inriktning, har vi valt det för att det relativt enkelt kan tas fram ur den vanliga bokföringen. Nyckeltalet beskriver hur mycket som finns kvar till företagaren för ersättning till egen lön, skatter och kapital samt utrymme för framtida investeringar. Dessutom beskriver nyckeltalet vad som finns kvar för vinst och ersättning för risk. Det ger en bättre bild än bruttovinstmarginal av hur effektivt företaget är på att nyttja de gemensamma resurserna. 4. Ränta och arrende/omsättning eller per enhet Ett företag behöver på något sätt ha kontroll på skuldsättningen i förhållande till intäkterna eller omsättningen. För att jämna ut skillnaderna mellan arrendatorer, driftsbolag och gårdar med egen mark har i det här nyckeltalet arrendekostnaderna lagts tillsammans med räntekostnaderna. Enklast är att sätta det i relation till omsättningen. Det är även relevant att jämföra det i förhållande till produktionsenheter som areal, djurantal eller liknande. >>> Ränta och arrende/omsättning Procent 14 12 10 8 6 4 2 0 2012 2013 Mjölk Växtodling 2014 Griskött 2015 prel 2016 Nötkött LANTBRUKETS LÖNSAMHET PROGNOS 2016 7 5. Arbets- och kapitalinkomst Bland de viktigaste och naturligaste nyckeltalen är att mäta vad företaget klarar att betala för lön. Räkna med att varje heltidsanställd i företaget ställer krav på att företaget kan bära en lönekostnad (inkl. skatt och sociala avgifter) på 400-450 tusen kronor per år. Målet för en småföretagare kan vara att kunna ta ut en rimlig årsinkomst, oberoende av hur många timmar företagaren har gjort i företaget. Nycketalet är naturligt att mäta per insatt timma. Man erhåller då hur stor timersättning som företaget klarar att skapa. I krislägen kan man temporärt avvika men vid bedömning av investeringar och långsiktighet skall företaget klara att leverera en rimlig lön. Under senare år har den egna arbetstiden börjat värderas i större utsträckning inom lantbruket. Dels beroende på ökade sociala behov och dels för att det inte finns utrymme för ägaren eller ägarfamiljen att själva jobba fler timmar och personal därför måste lejas eller anställas i företaget. 6. Vinstmarginal/vinstprocent Vanligt nyckeltal inom företagande. Visar det överskott som företaget ger efter alla kostnader utom företagsskatt. För enskild firma måste man korrigera och lägga till för arbetsersättning till ägaren som inte syns i den vanliga löpande bokföringen. Nyckeltalet visar hur stor ersättning som ges för företagsrisken och hur stor buffert företaget kan bygga upp för att klara svängningar i konjunktur. a) Soliditet, eget kapital/totala tillgångar Nyckeltalet visar hur stor del av företagets tillgångar som företagsägaren finansierat samt hur stor del som finansierats av bank och andra kreditgivare. Alla företagets tillgångar syns inte i balansräkningen. Ofta är inte det bokförda värdet samma som marknadsvärdet, utan det kan vara både högre och lägre. Kostnaden för en nyinvestering ger inte alltid genomslag i lika stor ökning i marknadsvärde. Maskiner och inventarier kan till exempel vid en försäljning ge en högre intäkt än deras tillgångsvärde i bokföringen. För fastigheter är ofta marknadsvärdet större än det bokförda. I diagrammet visas soliditet för företagen i rapporten så som det redovisas i bokföringen, utan justeringar för verkliga priser. Ha som rutin att justera din balans- och resultaträkning för att hålla koll på företagets investeringsstyrka. Soliditet Procent 45 40 35 30 25 20 15 10 5 0 2012 Mjölk 2013 Växtodling 2014 Griskött 2015 Nötkött prel 2016 b) Skulder / omsättning Visar på hur exponerat företaget är mot finansiärer. Det är bra att försöka ha ett så lågt värde som möjligt, eftersom det visar på en större ”frihet” i relation till företagets förpliktelser. Värdet beror mycket på vilken bransch företaget verkar inom samt i vilken fas företaget befinner sig. Det är framför allt intressant att följa trenden för nyckeltalet över en tid. Det är viktigt att återinvesteringar och amorteringarna till bankerna harmoniserar med avskrivningarna i bokföringen. Skulder/omsättningen Procent 200 190 180 170 160 150 140 130 120 110 100 2012 Mjölk 2013 Växtodling 2014 Griskött 2015 prel 2016 Nötkött Vill du vet mer...? Som kund vid LRF Konsult och ”Mitt kontor” eller medlem i LRF har du tillgång till LRF företagarakademins digitala utbildning ”Ekonomistyrning”. I utbildningen får du veta hur andra har resonerat och du får lära dig den praktiska delen av ekonomi genom att utgå ifrån LRF Konsults verktyg Ekonomi Online samt Resultat- och Analys. Även om du idag använder ett annat verktyg är principerna de samma. Digital Bonde För att styra ett modernt lantbruksföretag behövs nyckeltal eller tumregler som snabbt ger besked om vart företaget är på väg. Det är väsentligt att identifiera vad som är viktigt att följa upp i företaget och att följa upp det både i förhållande till andra företag men även i förhållande till sitt eget företag. Både ovanstående nyckeltal samt mer enhetsspecifika nyckeltal tas fram i LRF Konsults ”Digital Bonde”. I lantbruket jobbar vi historiskt mycket med produktionen på gården. Det finns några tunga och utslagsgivande kostnadsposter inom varje produktionsgren. Ur vårt material så utgör de cirka 2/3 delar av alla kostnader. För en framgångsrik företagare gäller det ha stenkoll på dessa poster och ha ett effektivt system för uppföljning. Genom att dela upp redovisningen efter företagets olika verksamhetsgrenar samt rapportera kvantiteter ges möjlighet att enkelt och direkt följa upp respektive produktionsgren. Systemet ger information om vilka delar i företaget som går bra och vilka som kan utvecklas. Genom analysen kan insatser göras där de ger bäst effekt. Denna typ av redovisningssystem kallas affärssystem. I affärssystemet får vi fram de traditionella produktionsnyckeltalen så som mjölk minus foder eller produktionskostnad per kilogram för det enskilda företaget. Den som är med i Digital Bonde har direkt svar på frågan på sidan 2 om mjölkbonden nyttjar byggnaderna mest lönsamt sätt genom ökad köttuppfödning. Har du svaret? Projektledare: Stefan Nypelius Grafisk form: Joel Ledin LRF Konsult analysgrupp: Jan Lagerroth, Åsa Andersson, Stefan Nypelius samt Ingvar Eriksson från Gård och Djurhälsan. Tendenspilar: Pil för produktpris visar tendens år 2016 jämfört med år 2015. Pil för driftresultat visar prognos för helår 2016 jämfört med 2015 Utgivningsplan: Mars 2017, november 2017 ISBN nr 978-91-980762-4-0 Allt innehåll i denna rapport: © LRF Konsult LRF Konsult är Sveriges största redovisnings- och rådgivningsföretag med över 75 000 kunder. Vi erbjuder bransch­ specifika tjänster inom ekonomi, skatt, juridik, affärsrådgivning och fastighetsförmedling. Med cirka 1 400 medarbetare på drygt 130 orter finns vi alltid nära dig. På www.lrfkonsult.se hittar du uppgifter om närmaste kontor. Vill du hellre ringa är numret 0771-27 27 27.