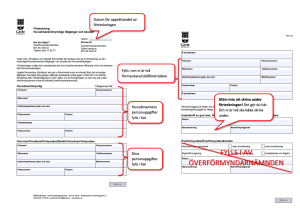

Föreskrifter och anvisningar 1/2013

advertisement