aktieobligation världen viii

advertisement

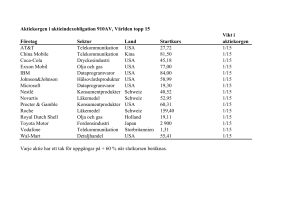

Danske Bank Abp, www.danskebank.fi Danske Bank Aktieobligation FE17A och FE17B: AKTIEOBLIGATION VÄRLDEN VIII Information om lånet: Lånets emittent: Danske Bank A/S. Emittentens ombud: Danske Bank Abp Lånets ISIN-kod: FI4000198049(FE17A), FI4000198056(FE17B) AKTIEOBLIGATION VÄRLDEN VIII • Världsekonomin väntas medelvärdet på lång sikt. för närvarande växa nära 160 • I Förenta staterna har den ekonomiska utvecklingen gått in i en mer mogen fas i cykeln och landet fungerar för närvarande som lokomotiv för den globala tillväxten. 140 • De ekonomiska utsikterna för euroområdet backas upp av Europeiska centralbankens fortsatt mycket stimulerande penningpolitik, den försvagade euron och nedgången i oljepriset. • Aktieobligation Världen VIII erbjuder en väl diversifierad placeringslösning och möjlighet att dra nytta av det väntade uppsvinget i den globala ekonomin och därigenom den väntade uppgången på aktiemarknaden. 120 100 80 02/11 02/12 02/13 02/14 02/15 02/16 Den kalkylmässiga utvecklingen av den aktiekorg som utgör underliggande instrument under perioden februari 2011 till februari 2016. Aktiekorgens startnivå har indexerats till hundra. Obs! Den historiska utvecklingen utgör ingen garanti för framtiden. Källor: Bloomberg, Danske Bank PLACERA I AKTIEOBLIGATION VÄRLDEN VIII: • Du får skydd för ditt kapital. • Du har möjlighet att ta del av en eventuell värdeökning på marknaden. Aktieobligationens avkastning är knuten till utvecklingen i en aktiekorg, som består av tio stora och kända börsbolags aktier. Placeringens nominella kapital återbetalas på förfallodagen oberoende av kursutvecklingen. Aktieobligationen är förenad med risk avseende emittentens återbetalningsförmåga. 1 Aktieobligation Världen VIII är en placeringsobligation med en löptid på cirka tre år som emitterats av Danske Bank. Det finns två alternativ av obligationen. Det måttliga alternativet lämpar sig för försiktiga placerare, och dess avkastning på förfallodagen på det nominella kapitalet utgör 60 %* av det underliggande instrumentets värdeökning i enlighet med lånevillkoren. Det avkastningsinriktade alternativet lämpar sig för placerare med god risktolerans som eftersträvar högre avkastning, och dess avkastning på förfallodagen utgör 130 %* av det underliggande instrumentets värdeökning i enlighet med lånevillkoren. Alternativ Måttlig Emissionskurs Avkastningskoefficient Alternativ Avkastningsinriktad 106 % 60 %* Emissionskurs Avkastningskoefficient 111 % 130 %* * Avkastningskoefficienterna är preliminära. De slutliga avkastningskoefficienterna bekräftas på emissionsdagen 22.4.2016. Avkastningskoefficienten för det måttliga alternativet kommer att vara minst 50 % och för det avkastningsinriktade alternativet minst 110 %. Emittent Låneprogram Teckningstid Löptid Underliggande instrument Startvärde(n) Slutvärde(n) Återbetalning av kapitalet Avkastning vid förfall Säkerhet Minimiteckning Struktureringskostnad Andrahandsmarknad Teckningsställen Beskattning Danske Bank A/S, kreditbetyg A2 (Moody’s), A (S&P) Danske Bank A/S:s masskuldebrevsprogram (Structured Note Programme 23.6.2015) 4.3.2016–15.4.2016 22.4.2016–7.5.2019 En aktiekorg bestående av tio bolags aktier med lika stor vikt. Bolagen i aktiekorgen är BCE Inc, The Coca-Cola Co., Enagas SA, GlaxoSmithKline Plc, Hennes & Mauritz AB, McDonald’s Corp, Pernod Ricard SA, TeliaSonera AB, Welltower Inc och Zurich Insurance Group AG. Stängningsvärdet för respektive aktie i aktiekorgen 22.4.2016. Slutvärdet för respektive aktie i aktiekorgen bildas av medelvärdet av stängningsvärdena på de månadsvisa observationsdagarna under det sista året av löptiden (sammanlagt 13 observationer) med början 23.4.2018 och slut 23.4.2019. 100 % av det nominella kapitalet på förfallodagen. Lånet är förenat med risk avseende emittentens återbetalningsförmåga. Den i enlighet med lånevillkoren beräknade värdeökningen på aktiekorgen multiplicerad med avkastningskoefficienten. Nej 1 000 euro Cirka 1 % p.a. Struktureringskostnaden inverkar inte på det nominella kapitalet som återbetalas. Struktureringskostnaden har beaktats i emissionskursen och avdras inte från den avkastning som betalas ut på förfallodagen. Ansökan om listning av lånet görs på Helsingforsbörsen. Danske Bank ger under handelstid och under normala marknadsförhållanden ett återköpspris för lånet. Danske Bank Abp:s kontor. Lånets eventuella avkastning är skattepliktig kapitalinkomst enligt inkomstskattelagen (1535/1992) för i Finland bosatta fysiska personer och inhemska dödsbon. Skattesatsen för kapitalinkomster är 30 % och för den andel som överstiger 30 000 euro 34 %. Förskottsinnehållningsprocenten är 30. Beskattningen bestäms på basis av de individuella omständigheterna för respektive kund. Beskattningsförfarandet kan ändras i framtiden. Om placeringen görs inom ramen för ett sparavtal enligt lagen om bundet långsiktigt sparande, avviker beskattningen från vad som presenterats i denna punkt. För beskattningen av placeringar som omfattas av ett sparavtal redogörs separat i samband med sparavtalet. Aktieobligation Världen VIII kan också fogas till en placeringsförsäkring eller ett kapitaliseringsavtal. Mer information på sidan 9 och på Danske Banks kontor. Grundprospektet och de lånespecifika villkoren finns att få på teckningsställena och på Danske Banks webbplats på adressen www.danskebank.fi samt på www.sijoitusobligaatiot.fi. 2 Avkastningstabell: Aktieobligation Världen VIII Alternativ Måttlig Emissionskurs 106 % Avkastningskoefficient 60 %* Värdeförändring i det underliggande instrumentet som beräknats i enlighet med lånevillkoren Avkastning på förfallodagen på det nominella kapitalet -40 % 0% -20 % 0% 0% Alternativ Avkastningsinriktad Emissionskurs 111 % Avkastningskoefficient 130 %* Avkastning på förfallodagen på det nominella kapitalet Årlig avkastning på det investerade kapitalet -1,9 % 0% -3,4 % -1,9 % 0% -3,4 % 0% -1,9 % 0% -3,4 % 15 % 9,0 % 0,9 % 19,5 % 2,5 % 30 % 18,0 % 3,6 % 39,0 % 7,7 % 45 % 27,0 % 6,1 % 58,5 % 12,4 % 60 % 36,0 % 8,5 % 78,0 % 16,8 % 75 % 45,0 % 10,9 % 97,5 % 20,9 % Årlig avkastning på det investerade kapitalet De presenterade kalkylerna har gjorts enligt antagandet att placeringen hålls till förfallodagen. Skatter har inte beaktats i de presenterade kalkylerna. Källa: Danske Bank Kalkylexempel Det måttliga alternativet: emissionskurs 106 % avkastningskoefficient 60 %* En placering till ett nominellt värde av 10 000 euro i det måttliga alternativet kostar 10 600 euro Det avkastningsinriktade alternativet: emissionskurs 111 % avkastningskoefficient 130 %* En placering till ett nominellt värde av 10 000 euro i det avkastningsinriktade alternativet kostar 11 100 euro På förfallodagen betalas 100 % av det nominella kapitalet, dvs. 10 000 euro samt den i enlighet med lånevillkoren beräknade värdeökningen på den aktiekorg som utgör underliggande instrument multiplicerad med avkastningskoefficienten: 100 % + Värdeökning X Avkastningskoefficient Om värdeökningen är 30 %, är avkastningen på det nominella kapitalet i det måttliga alternativet 18 % (= 30 % x 60 %), dvs. 1 800 euro. I det avkastningsinriktade alternativet skulle avkastningen på det nominella kapitalet vara 39 % (= 30 % x 130 %), dvs. 3 900 euro. Om värdet är oförändrat, utbetalas ingen avkastning, och placeraren förlorar den överkurs som han eller hon betalat. I detta kalkylexempel skulle förlusten vara 600 euro i det måttliga alternativet och 1 100 euro i det avkastningsinriktade alternativet. I exemplet ovan har skatter inte beaktats. Aktieobligationen är förenad med risk avseende emittentens återbetalningsförmåga. Mer information på sidan 8. * Avkastningskoefficienterna är preliminära. De slutliga avkastningskoefficienterna bekräftas på emissionsdagen 22.4.2016. Avkastningskoefficienten för det måttliga alternativet kommer att vara minst 50 % och för det avkastningsinriktade alternativet minst 110 %. 3 Varför placera? Världsekonomin växer för närvarande nära medelvärdet på lång sikt med draghjälp av västländerna. Tillväxten backas upp bl.a. av den globalt fortsatt stimulerande penningpolitiken och nedgången i råvarupriserna. I Förenta staterna har den ekonomiska utvecklingen gått in i en mer mogen fas i cykeln och landet fungerar för närvarande som lokomotiv för den globala tillväxten. Trots den starka dollarkursen och inbromsningen i tillväxten i Kina är utvecklingen på hemmamarknaden i Förenta staterna fortsättningsvis stark. Den amerikanska centralbanken höjde sin styrränta i december för första gången sedan finanskrisen bröt ut och torde fortsätta med måttliga räntehöjningar i år. Med stöd av återhämtningen i den globala ekonomin har Europa och Norden förutsättningar att fortsätta på sin egen stig av måttlig stimulans. De ekonomiska utsikterna för euroområdet backas upp av Europeiska centralbankens fortsatt mycket stimulerande penningpolitik, den försvagade euron och nedgången i oljepriset. Dessutom ökar de långsamma strukturella reformerna den potentiella ekonomiska tillväxten i Europa. I de utvecklande ekonomierna har skillnaden mellan olika länder breddats och blivit stora. Tillväxten i Kina genomgår en strukturell avmattning, även om centralledningen i Kina har bra verktyg för att hålla denna strukturella inbromsning i tillväxten under kontroll. Även de råvaruexportberoende länderna Brasilien och Ryssland står inför egna utmaningar. Däremot är tillväxtutsikterna för Indien och flera länder i Sydostasien och Afrika mycket lovande. Underliggande tillgång i Aktieobligation Världen VIII är en aktiekorg som består av tio stora och kända bolag.* Varje bolag har en vikt på 10 % i aktiekorgen. Aktieobligation Världen VIII erbjuder en väl diversifierad placeringslösning och möjlighet att dra nytta av det väntade uppsvinget i den globala ekonomin och därigenom den väntade uppgången på aktiemarknaden. På nästa sida följer en kort beskrivning av de bolag som ingår i aktiekorgen. Bolagen i den aktiekorg som utgör underliggande instrument och Danske Banks rekommendationer, situationen per 3.3.2016: Bolag Vikt i aktie- Rekommenkorgen dation BCE INC. 10 % Köp The Coca-Cola Co. 10 % Håll Enagas SA 10 % Köp GlaxoSmithKline PLC 10 % Köp Hennes & Mauritz AB 10 % Köp McDonald's Corp 10 % Håll Pernod Ricard SA 10 % Köp TeliaSonera AB 10 % Håll Welltower Inc 10 % Håll Zurich Insurance Group AG 10 % Håll I Japan fortsätter den ekonomiska reformpolitiken "Abenomics", även om den senaste ekonomiska statistiken visar på en lindrig svaghet i synnerhet i landets export. Tillväxten i Japan backas emellertid upp av den japanska centralbankens omfattande program för stödköp av värdepapper, den försvagade yenen och nedgången i oljepriset. * Den som placerar i Aktieobligation Världen VIII drar inte nytta av eventuell utdelning på aktierna. Aktiekorgens årliga utdelningsavkastning före skatt är 4,9 %, som baserar sig på de senaste fastställda utdelningarna dividerat med aktiernas marknadsvärde (situationen 2.3.2016). 4 Presentation av bolagen i den underliggande aktiekorgen Underliggande instrument i Aktieobligation Världen VIII är en aktiekorg som består av tio stora och kända bolag. Varje bolag har en vikt på 10 % i aktiekorgen. BCE Inc Bransch: Telekomoperatörer Kanadas största telekommunikationsbolag som tillhandahåller mångsidiga telefoni-, internet- och medietjänster för konsumenter och företag. Huvudkontoret ligger i Verdun i Quebec, Kanada. Mer information: www.bce.ca The Coca-Cola Co. Bransch: Dagligvaror Världens största tillverkare av läskedrycker och ett av världens mest kända varumärken. Bolagets över 500 produkter säljs i mer än 200 länder. Huvudkontoret ligger i Atlanta i Georgia, USA. Mer information: www.thecoca-colacompany.com Enagas SA Bransch: Samhällstjänster En ledande internationell aktör inom utveckling och underhåll av gasinfrastruktur samt hantering av komplexa gasnät. Verksamhet i 8 länder Huvudkontoret ligger i Madrid, Spanien. Mer information: www.enagas.es Källor: Danske Bank, Bloomberg, bolagens webbsidor GlaxoSmithKline Plc Bransch: Hälsovård En av världens största utvecklare och tillverkare av receptbelagda läkemedel, vaccin och egenvårdsläkemedel. Verksamhet i över 150 länder. Huvudkontoret ligger i Brentford, Storbritannien. Mer information: www.gsk.com Pernod Ricard SA Bransch: Dagligvaror En världens ledande producenter av viner och alkoholdrycker. Tillverkar och säljer sina produkter världen över och sysselsätter cirka 18 000 anställda. Huvudkontoret ligger i Paris, Frankrike. Mer information: www.pernod-ricard.com Hennes & Mauritz AB Bransch: Sällanköpsvaror och -tjänster En detaljhandelskoncern med internationell verksamhet, vars utbud omfattar herr-, dam-, ungdoms- och barnkollektioner samt kosmetik och heminredningstextilier. Ca 3 900 affärer i 61 länder och näthandel i 23 länder. Huvudkontoret ligger i Stockholm, Sverige. Ytterligare information: www.hm.com TeliaSonera AB Bransch: Telekomoperatörer Erbjuder nätanslutningar och mobiltelefonitjänster för konsumenter och företag i Norden, Baltikum och Eurasien. Huvudkontoret ligger i Stockholm, Sverige. Mer information: www.teliasonera.com McDonald's Corp Bransch: Sällanköpsvaror och -tjänster En global snabbmatskedja och ett världsomfattande varumärke. Bolagets restauranger finns över hela världen och drivs antingen som självständiga enheter eller på franchisebasis. Huvudkontoret ligger i Oak Brook i Illinois, USA. Mer information: www.mcdonalds.com Welltower Inc Bransch: Finans Fastighetsinvesteringsbolag som specialiserat sig på seniorboende och hälsovårdsinrättningar. Investerar i ledande aktörer inom sjuk- och hälsovård samt äldreomsorg i USA, Kanada och Storbritannien. Huvudkontoret ligger i Toledo i Ohio, USA. Mer information: www.welltower.com Zurich Insurance Group AG Bransch: Finans Ett försäkringsbolag med global verksamhet som erbjuder försäkringsprodukter och -tjänster i över 170 länder för privatpersoner och företag. Huvudkontoret ligger i Zürich, Schweiz. Mer information: www.zurich.com 5 Historisk utveckling för de enskilda aktierna i den aktiekorg som utgör underliggande instrument 200 180 Enagas Sa McDonald's Corp 160 BCE Inc 140 Pernod Ricard SA Coca-Cola Co/The 120 Hennes & Mauritz AB-B SHS Welltower Inc 100 GlaxoSmithKline Plc 80 Zurich Insurance Group AG TeliaSonera AB 60 40 02/11 02/12 02/13 02/14 02/15 02/16 Utvecklingen av de enskilda aktierna i den aktiekorg som utgör underliggande instrument under perioden februari 2011 till februari 2016. Startnivån har indexerats till hundra. Obs! Den historiska utvecklingen utgör ingen garanti för framtiden. Källor: Danske Bank, Bloomberg 6 Tidsmässig diversifiering av placeringen I Aktieobligation Världen VIII har man fäst uppmärksamhet vid den tidsmässiga diversifieringen. Utjämningssystemet är en beräkningsmetod, varmed man minskar den risk som är förknippad med den tidsmässiga förläggningen av placeringen. I Aktieobligation Världen VIII används ett system för utjämning av slutvärdet. Slutvärdet för respektive aktie i den aktiekorg som utgör underliggande instrument beräknas som ett medelvärde av de månadsvisa observationer som gjorts under det sista året av lånets löptid. Beräkningsmetoden minskar effekterna av eventuella kraftiga marknadsrörelser i slutet av löptiden på placeringens avkastning. I det övre exemplet skulle placeraren ha dragit nytta av utjämningssystemet efter att aktien i den aktiekorg som utgör underliggande instrument sjunkit under det sista året av löptiden. I det nedre exemplet skulle placeraren ha fått en bättre slutnivå utan tillämpning av utjämningssystemet efter att aktien i den aktiekorg som utgör underliggande instrument stigit under det sista året av löptiden. Beroende på utvecklingen av aktierna i den aktiekorg som utgör underliggande instrument under utjämningstiden, kan metoden ge ett bättre eller sämre slutvärde än om man som slutvärde använde nivån på den sista värderingsdagen. Syftet med att utjämna slutvärdet är att minska den risk som är förknippad med tidpunkten för fastställandet av placeringens slutvärde. Hypotetiska exempel 135 130 131 130 127 133 125 126 131 131 123 128 125 120 122 120 115 110 Första värderingsdagen Sista värderingsdagen Slutvärde på den sista värderingsdagen Utjämnat slutvärde 145 142 140 135 137 137 143 139 137 132 130 125 120 127 140 140 140 130 129 120 Första värderingsdagen Slutvärde på den sista värderingsdagen Utjämnat slutvärde Sista värderingsdagen 140 137 7 Ordlista Underliggande instrument. Placeringsobligationens avkastning är knuten till utvecklingen i det underliggande instrumentet. Det underliggande instrumentet kan exempelvis vara ett index, en aktie, en fond, en nyttighet, en valuta eller en kombination av de föregående. Kapitalskyddet innebär att placeraren också i sämsta fall får tillbaka det investerade nominella kapitalet på placeringsobligationens förfallodag. Placeringsobligationen är emellertid förenad med emittentrisk. Se stycket nedan ”Risker som lånet är förknippat med”. Det nominella kapitalet är det belopp som betalas tillbaka vid lånetidens utgång. Lånets avkastning räknas också på det nominella kapitalet. Det nominella kapitalet har delats upp i värdeandelar, vars enhetsstorlek fastställs i lånevillkoren. Lånets nominella kapital ska inte blandas samman med teckningspriset eller placeringsobligationens pris på andrahandsmarknaden. Avkastningskoefficienten anger hur stor del av den enligt lånevillkoren beräknade värdeökningen på det underliggande instrumentet som placeraren får på placeringsobligationens förfallodag. För avkastningskoefficienten kan också användas benämningen deltagandegrad. Emissionskursen eller teckningskursen anger placeringsobligationens emissionspris i förhållande till det nominella värdet. Det pris för vilket placeringsobligationen kan tecknas. . Risker som lånet är förknippat med Överkursrisk. Om placeraren betalar överkurs för lånet (emissionskurs över 100 %), kan han eller hon delvis eller i sin helhet förlora den överkurs som han eller hon betalat. Förlustens storlek beror på hur mycket lånets avkastning på förfallodagen ligger under den överkurs som betalats. Om avkastningen på förfallodagen är noll, motsvarar placerarens förlust den överkurs som betalats. Emittentrisk. Placeringen är förknippad med emittentens kreditrisk, dvs. risken att emittenten inte förmår fullfölja sina betalningsskyldigheter på förfallodagen. Om emittentrisken realiseras och lånets emittent blir insolvent under löptiden, kan placeraren förlora sin placering i sin helhet eller delvis. Avkastningsrisk. Lånets avkastning beror på utvecklingen i det valda underliggande instrumentet. Nivån på det underliggande instrumentet kan variera under löptiden. Dessutom avspeglar det underliggande instrumentets nivå en bestämd dag inte nödvändigtvis den realiserade eller framtida utvecklingen. Man kan inte ge några garantier för det underliggande instrumentets framtida utveckling. Värdefluktuationer i det underliggande instrumentet inverkar på lånets värde. En placering i lånet är inte detsamma som en direkt placering i det underliggande instrumentet. Placeraren bör också notera att han eller hon inte drar nytta av eventuell utdelning på aktierna. Ränterisken orsakas av att lånets värde förändras till följd av förändringar i marknadsräntan. Ränterisken kan realiseras, om placeraren avyttrar lånet före förfallodagen. En höjning av den allmänna räntenivån under tiden mellan köpet av lånet och avyttringen av lånet sänker lånets värde och en sänkning av den allmänna räntenivån höjer lånets värde. Risk relaterad till andrahandsmarknaden. Om placeraren vill avyttra lånet före förfallodagen, sker avyttringen till det aktuella marknadspriset, som kan vara antingen högre eller lägre än det investerade nominella kapitalet. Placeraren kan sålunda också göra förlust vid avyttring av lånet på andrahandsmarknaden. Se också punkten "Risk Factors" i Danske Bank A/S:s grundprospekt för masskuldebrevsprogrammet samt punkten "Jakso D – Riskit" i lånevillkorens finska sammanfattning. 8 Placeringsobligationen kan också fogas till en placeringsförsäkring eller ett kapitaliseringsavtal Om du avser att teckna placeringsobligationen inom ramen för en placeringsförsäkring eller ett kapitaliseringsavtal, notera följande omständigheter: Värdeutvecklingen i fondanknutna försäkringar och kapitaliseringsavtal baserar sig på värdeutvecklingen i de placeringsobjekt som försäkringstagaren valt. Placeringsobjektens värde kan stiga eller sjunka och försäkringstagaren bär risken för de ekonomiska följderna av sina placeringsbeslut och för att försäkringsbesparingarna kan gå förlorade. Försäkringstagaren ska beakta att placeringsobjektets historiska utveckling inte utgör någon garanti för den framtida avkastningen. I uppgifterna om och kalkylerna för placeringsobjektens avkastning, arvoden och kostnader har försäkringens kostnader inte beaktats. Placeringsobjektet omfattas inte av Ersättningsfonden för investerare eller Insättningsgarantifonden. Försäkringstagaren beslutar självständigt om valet av olika placeringsobjekt i enlighet med sina egna placeringsmål och bär risken för att värdet på försäkringsbesparingarna kan sjunka eller gå förlorat. Försäkringsbolaget eller dess ombud ansvarar inte för placeringsobjektens värdeutveckling eller för valet av de placeringsobjekt som fogats till försäkringen. Försäkringsbolaget kan under försäkringens giltighetstid byta ut de placeringsobjekt som kan väljas till försäkringen eller de kapitalförvaltare som förvaltar de valda placeringsobjekten. Uppgifterna om placeringsobjekten och andra uppgifter om placering har getts endast i informationssyfte och uppgifterna kan inte betraktas som en rekommendation att teckna, hålla eller byta bestämda placeringsobjekt eller vidta andra åtgärder som inverkar på försäkringens värdeutveckling. Försäkringstagaren ska omsorgsfullt ta del av försäkringens och placeringsobjektens villkor, stadgar, prislistor, produktbeskrivningar och prospekt innan försäkringen tecknas, ändringar görs i försäkringen eller placeringsobjekt väljs eller ändras. Ändringar i lagstiftning, andra föreskrifter och myndigheternas förfarande eller domstolsbeslut kan inverka på försäkringsbolagets affärsverksamhet, ekonomiska ställning och resultatet av dess verksamhet. Därtill bär placeraren risken när det gäller eventuella effekter på försäkringsavtalen till följd av ändringar i beskattningen. Kapitalskyddet är i kraft på förfallodagen och gäller endast det nominella kapitalet i placeringsobligationen, inte försäkringen eller övriga placeringsobjekt som eventuellt fogats till den. Kapitalskyddet täcker inte kostnaderna för försäkringen. Om placeraren löser in eller överför tillgångar eller om dödsfallsersättningen betalas ut före placeringsobligationens förfallodag, kan det belopp som betalas till placeraren vara mindre än det kapitalskyddade beloppet med avdrag för försäkringens kostnader. Försäkringen och kapitaliseringsavtalet beviljas av: Mandatum Livförsäkringsaktiebolag, Postadress PB 627, 00101 Helsingfors. Registrerad hemort och adress Bulevarden 56, 00120 Helsingfors, Finland. FO-nummer 0641130-2 www.mandatumlife.fi 9 Materialet är allmän information och ger inte en fullständig beskrivning av placeringsobjektet eller de risker som är förenat med det. Före ett placeringsbeslut ska kunden bekanta sig med placeringsobjektets egenskaper, risker och beskattning. Läs också obligationslånets grundprospekt, de lånespecifika villkoren och prislistan. Placering är alltid förenat med ekonomisk risk. Den eftersträvade avkastningen kan utebli och det investerade kapitalet kan helt eller delvis gå förlorat. Det finns skäl att komma ihåg att den historiska avkastningen inte utgör någon garanti för framtiden. Kunden ska basera sitt placeringsbeslut på sin egen uppskattning av placeringstjänsten, det finansiella instrumentet och de risker som är förknippade med det, eftersom kunden själv ansvarar för de ekonomiska följderna av sina placeringsbeslut. Detta material är inte en individuell rekommendation och uppgifterna hänför sig inte till en enskild kunds placeringsmål, ekonomiska situation eller specialbehov. Även om syftet är att ge så exakt och korrekt information som möjligt, garanterar banken inte riktigheten eller fullständigheten i uppgifter som erhållits från externa källor. De presenterade synpunkterna representerar bankens uppskattningar vid tidpunkten för när materialet sammanställts och de kan ändras utan separat meddelande. Banken ansvarar inte för några som helst kostnader eller förluster som användningen av uppgifterna i materialet kan medföra. Materialet innehåller immaterialrättsligt skyddat material som tillhör banken, och banken förbehåller sig alla rättigheter till materialet. Grundprospektet och de lånespecifika villkoren finns att få på teckningsställena och på Danske Banks webbplats på adressen www.danskebank.fi samt på www.sijoitusobligaatiot.fi. RISKKLASSIFICERING: LÅG RISK. KAPITALSKYDD. Strukturerade placeringsprodukter, vars nominella kapital återbetalas på förfallodagen, ifall emittenten är solvent. Placeringen innehåller en överkurs på högst 15 %. Kapitalskyddet är i kraft endast på förfallodagen och det täcker inte eventuell överkurs eller kostnader och arvoden som placeraren betalat. Risken förknippad med emittentens återbetalningsförmåga är beskriven i denna marknadsföringsbroschyr. Riskklassificeringen avlägsnar inte placerarens skyldighet att bekanta sig noggrant med denna marknadsföringsbroschyr, de produktspecifika villkoren och det eventuella grundprospektet och riskerna beskrivna där. Tilläggsinformation om riskklassificeringen finns på Föreningen för Strukturerade Placeringsprodukter i Finland rf:s internetsidor www.sijoitustuotteet.fi. Danske Bank A/S. Registrerad hemort och adress Danmark, Holmens Kanal 2-12, DK-1092 Köpenhamn. CVR-NR. 61 12 62 28 - Köpenhamn Danske Bank Abp. Registrerad hemort och adress Helsingfors, Kolkajsgränden 2, 00075 DANSKE BANK. FO-nummer 1730744-7 10