Belönas investerare för ökat risktagande?

advertisement

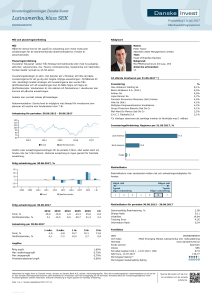

DECEMBER 2013 Belönas investerare för ökat risktagande? Ett återkommande problem inom både finans och nationalekonomi är att forskare måste göra vissa antaganden när de skapar sina teorier. Dessa antaganden är allt som oftast förenklingar av verkligheten. Inom portföljteorin antas t.ex. att det finns en riskfri ränta och att marknadsaktörer både kan investera och låna i obegränsade mängder till denna ränta. Att detta inte är fallet borde vara självklart för de flesta aktörer, men det är inte ovanligt att antaganden såsom detta glöms bort i debatten. I diagrammet nedan illustreras den riskjusterade avkastningen för amerikanska företagsobligationer med hjälp av Sharpekvoten för perioden 1973 till 2012. Historiken är något kortare än den på statsobligationer, men bör nog anses som tillräcklig. Baserat på dessa siffror har investerare kompenserats för ökad kreditrisk ned till Ba hos Moody’s (motsvarande BB hos S&P), efter det ökas risken utan att avkastningen förbättras. Andra studier har konfirmerat denna företeelse. 0,9 Riskjusterad avkastning för amerikanska företagsobligationer 1973-2012 0,6 Sharpekvot En av grundbultarna i modern portföljteori är att investerare ska kompenseras för ett ökat risktagande med högre avkastningspotential. Forskning baserad på historisk data har även visat att så har varit fallet vid jämförelser mellan olika tillgångsslag över långa tidsperioder. Småbolagsaktier har gett högre avkastning än storbolagsaktier, vilka gett högre avkastning än företagsobligationer, vilka i sin tur har presterat bättre än statsobligationer och så vidare. Men inom tillgångsslagen har förhållandet mellan risk och avkastning inte varit lika tydligt, vilket är temat för den här analysen. 0,3 0,0 Aaa Aa A Baa Ba B Caa Vad säger historiken? Vårt primära fokus för den här analysen kommer att ligga på aktiemarknaden. Men innan vi kommer dit kan det vara intressant att undersöka hur det ser ut för några andra tillgångsslag. Diagrammet nedan åskådliggör den årliga avkastningen som investerare i amerikanska statsobligationer erhållit mellan åren 1952 till 2009. Ränterisken (eller inflationsrisken) anses ofta vara den viktigaste för statsobligationsinvesterare att beakta och denna risk ökar med obligationens löptid. Det är därför rimligt att anta att avkastningen skulle öka med längre löptider, vilket den också delvis gjorde under den här perioden. Men på löptider som är längre än sju år var faktiskt den erhållna avkastningen lägre. 7,0% Årlig avkastning på amerikanska statsobligationer 1952-2009 6,5% 6,0% 5,5% 5,0% 4,5% -0,3 Ca-D CSFB Distressed Kreditvärdighet enligt Moody's Källa: Andrea Frazzini & Lars Pedersen De två diagrammen ovan gör att investerare kanske bör börja ifrågasätta förhållandet mellan risk och avkastning, men det är inom tillgångsslaget aktier som de mest intressanta upptäkterna har gjorts. Flertalet studier har nu kommit fram till att förhållandet mellan risk och avkastning varit det motsatta, nämligen att aktier med lägst volatilitet faktiskt har gett högst avkastning. Fenomenet går under benämningen lågvolatilitetsanomalin och uppmärksammades redan på 70-talet i USA, men det stora genombrottet har kommit först på senare år. Med tanke på konsekvenserna för både akademiker och den finansiella sektorn vore det märkligt om alla accepterade att lågvolatilitetsanomalin faktiskt existerar. Vår åsikt är dock att bevisen som lagts fram i de empiriska studier som gjorts under åren är väldigt övertygande. Dessutom kan vi tillägga att Institutet för finansforskning (SIFR) i höstas anordnade ett två dagar långt seminarium i Stockholm inom den här genren, vilket vittnar om att vi inte är ensamma om att ifrågasätta den traditionella portföljteorin. Hur övertygande är bevisen? 4,0% 0-3 mån 6-9 mån 9-12 mån 1-3 år 3-5 år Löptid 5-7 år 7-10 år över 10 år Källa: Antti Ilmanen En liknande företeelse, att investerare endast delvis kompenserats för ökad risk, finner vi även för amerikanska företagsobligationer. För att investera i företagsobligationer räcker det inte med att oroa sig för inflation och det allmänna ränteläget, man behöver även ta hänsyn till kreditrisken. Ju lägre kreditkvalitet desto viktigare blir den sistnämnda. En enkel och vanligt förekommande metod för att bedöma kreditrisken är att titta på kreditvärdigheten från de stora ratinginstituten. Desto lägre rating, desto högre bör den erhållna avkastningen ha varit över längre tidsperioder. Under åren har många studier gjorts på amerikanska aktier, varav vissa går tillbaka till 60-talet och någon så långt som till 20-talet. På senare år har även liknande analyser genomförts på Europa och vissa Asiatiska länder, men dessa går sällan längre tillbaka i tiden än till 80-talet. Den här typen av studier börjar ofta med att dela in alla bolag i grupper baserat på historisk volatilitet, vanligast är grupper om 2 (halvor), 5 (kvintilgrupper) eller 10 (decilgrupper). Genomsnittsavkastningen mäts sedan för varje grupp över en kortare period (t.ex. månad eller år) och grupperna ombalanseras regelbundet vid slutet av varje period så att bolagen i varje grupp hela tiden uppfyller kriteriet på volatilitetsranking. Total avkastning, årsavkastning och riskjusterad avkastning räknas sedan fram för varje grupp över hela den längre testperioden. Nedan diagram visar resultatet från en av de mest ambitiösa globala studierna av Nardin Baker och Robert Haugen från 2012. Staplarna åskådliggör den årliga genomsnittsavkastningen för varje decilgrupp baserat på rullande tvåårsberäkningar för historisk volatilitet, där grupp 1 har lägst volatilitet och grupp 10 har högst volatilitet. Avkastningsstaplarna är i det här fallet ett genomsnitt för 21 mogna aktiemarkander, men förhållandet mellan låg risk och hög avkastning kan även påvisas i alla länder individuellt. Oberservera att differensen i avkastning mellan den gruppen med lägst risk och den med högst risk är nästan 20 procent årligen. 8% Årlig aktieavkastning i mogna ekonomier uppdelat i 10 grupper baserat på volatilitet 1990-2011 4% Lägst vol 2 3 4 5 6 7 8 9 Högst vol -4% -8% Genomsnitt avkastning för 21 mogna aktiemarknader Källa: Nardin L. Baker & Robert A. Haugen I det fjärde och sista diagrammet nedan belyses resultatet för varje enskilt land genom att subtrahera resultatet av den halvan med högre volatilitet från den halvan med lägre volatilitet. Vi ser då att i genomsnitt har den halvan med lägre risk drygt 8 procentenheter lägre volatilitet, mer än 7 procentenheter högre årsavkastning och nästan 50 procentenheter högre Sharpekvot . Staplarna blir givetvis ännu mer övertygande om vi jämför den lägsta och högsta kvintil eller decilgruppen, men hur vi än vrider och vänder på siffrorna hittar vi det här ”felaktiga” sambandet mellan risk och avkastning. 80% Flera förklaringar har lagts fram till detta, men den mest övertygande är att professionella investerare uppmuntras till att ta högre risk än vad de borde, vilket driver upp priserna på högriskaktier och håller nere priserna på lågriskaktier. Detta sker på grund av att förvaltare utvärderas baserat på om deras avkastning är högre än den för ett jämförelseindex, men i och med att de allra flesta inte kan belåna portföljen har de inget annat val än att välja aktier med ”större potential”. Förvaltare som t.ex. inte överviktade Ericsson under perioden innan och efter millennieskiftet löpte stor karriärrisk. Det finns även en press på att äga de bolag som ofta figurerar i media. Vissa studier har antytt ett samband genom att visa att 1) volatilare aktier har större institutionellt ägarskap och 2) volatilare aktier förekommer oftare i media. Sista order är dock inte sagt här. Sammanfattning 0% -12% Varför är det så här? Jämförelse mellan den minst riskfyllda halvan aktier och den mest riskfyllda baserat på volatilitet 1990-2011 Alla länder USA Japan Storbritannien Tesen att högre risk ger högre avkastning förefaller endast ha gällt historiskt vid jämförelser mellan olika tillgångsslag. Inom tillgångsslagen är bevisningen tvedtydig, speciellt för aktier. Akademiker och investerare är splittrade gällande lågvolatilitetsanomalin då historiken inte alltid bedöms som tillräcklig för att dra en sådan kontroversiell slutsats. Vår åsikt är dock att det mesta talar för att den här anomalin faktisk är sann. Den mest troliga förklaringen, att investerarkollektivet uppmuntras att köpa högrisk aktier för att förbättra avkastningen och därmed öka chansen till bonus, känns också rimlig. Det är även värt att påpeka att inom den akademiska världen står och faller karriärer med den här typen av upptäkter. Huruvida anomalin kommer att bestå är självklart svårt att säga. Strategier som försöker utnyttja fenomenet ökar i popularitet, men tillgångarna under förvaltning inom segmentet är fortfarande små. Att förändra synsättet för hela finansindustrin kan ta väldigt lång tid. Det känns därför rimligt att fortsatt följa forskningen inom området och att inkludera ovan tankegångar i investeringsprocessen om möjligheten finns. Peder Du Rietz, CFA 08-522 550 80 [email protected] Kanada Frankrike Schweiz 60% Australien Tyskland Spanien Hongkong 40% Sverige Italien Nederländerna Singapore 20% Danmark Belgien Norge Finland 0% Skillnad i volatilitet Skillnad i avkastning Skillnad i Sharpekvot Österrike Irland Nya Zeeland -20% Källa: Nardin L. Baker & Robert A. Haugen Baker och Haugen undersöker även hur regelbundet förekommande fenomenet är under den här 22-årsperioden. Resultatet är slående: lågvolatila aktier överpresterar högvolatila aktier i princip under alla rullande fem eller treårsperioder och i ca 80 procent av fallen under rullande ettårsperioder. Sharpekvoten räknas fram genom att subtrahera den riskfria räntan från avkastningen, vilken sedan divideras med standardavvikelsen för att få fram ett mått på avkastning för varje enhet risk. 1 För tillväxtmarknader är anomalin något svagare samtidigt som det inte finns lika mycket historisk data att arbeta med, men det går även att hitta en liknande relation här baserat på de siffror som finns. Vi vill dock vara försiktiga med att dra för stora slutsatser innan bevisen är lika övertygande. Volatilitetet/standardavvikelse är tillsammans med Beta det mest populära riskmåttet på aktier. Huruvida det är det bästa kan ifrågasättas, men den diskussionen lämnar vi till en annan gång. 2 Den här Sharpekvoten subtraherar inte den riskfria räntan från avkastningen. Detta för att undvika problem med vilken riskfri ränta som bör användas när 21 olika länder jämförs. 3