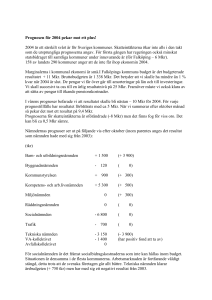

Medieutveckling 2015 - Myndigheten för press, radio och tv

advertisement